新加坡的补充退休计划(SRS)

一、政策背景

新加坡面临人口老龄化加剧的问题,政府为了确保居民在退休后能够拥有更充裕的资金维持生活,减轻社会养老负担,推出了补充退休计划(SRS)。

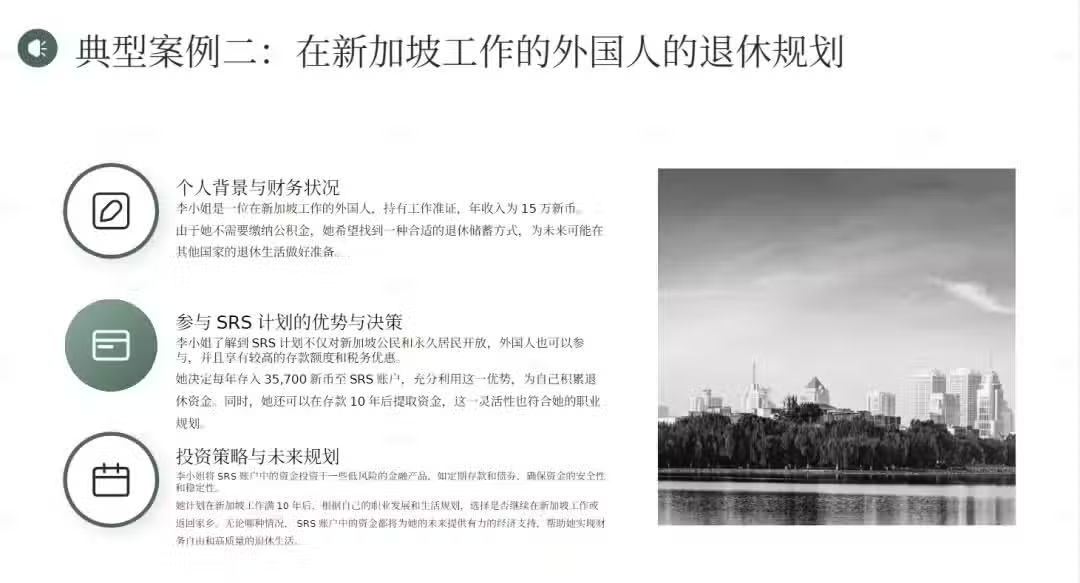

此外,随着全球化的发展,越来越多的外国人在新加坡工作,SRS计划也为他们提供了一个合理的退休储蓄和税务规划的渠道,吸引和留住人才。

二、优势分析

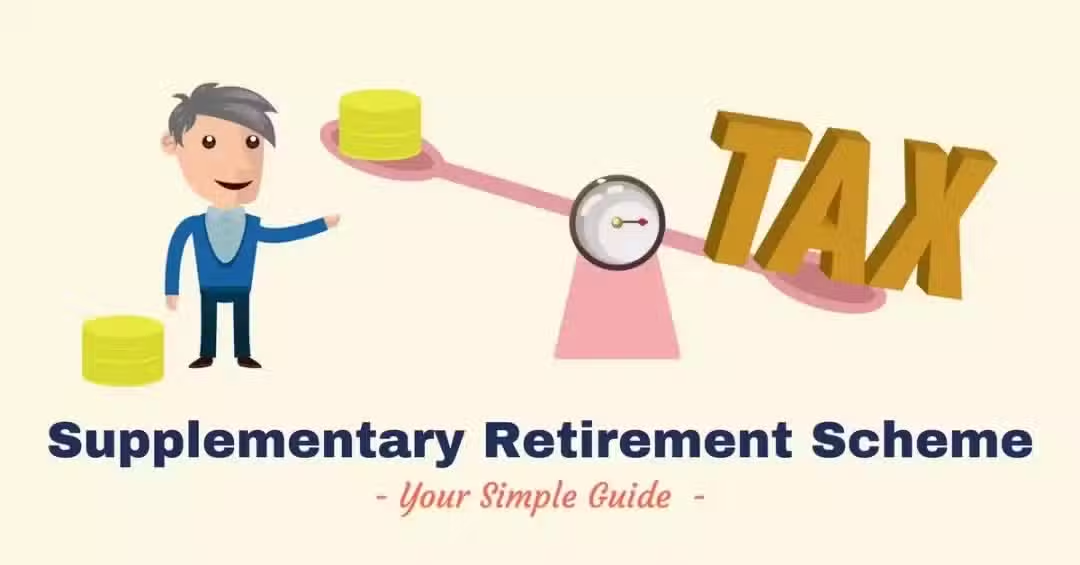

此项计划最直观的三大优势就是——税务减免效果显著、退休储备增加、投资灵活性高。

下图是使用SRS和不使用SRS的个税缴纳对比图,由此图可以看出,这对于在新加坡工作的外国人来说,是一种极具吸引力的税务规划方式,能够在合法合规的前提下减轻税务负担。通过合理利用SRS,投资者可以更有效地规划自己的退休生活,实现财务自由。

不使用SRS vs 使用SRS的个税对比图

其中最显著特点——灵活性。账户允许个人根据自己的财务状况选择每年存入的金额,这使其账户成为一种灵活的税务规划工具,尤其对于高收入群体来说,可以根据自己实际情况进行最大化存入,以享受税收减免。

再者SRS账户可以随时提取!有一个相对宽松的时间框架,但依然具备一定的激励机制,促使账户持有者将资金留到退休后再提取。

这种灵活性使得SRS成为了一个既可用于长期储蓄也可用于短期应急的金融工具。

目前,新加坡有三家指定银行提供SRS账户服务,包括星展银行(DBS Bank)、大华银行(UOB Bank)和华侨银行(OCBC Bank)。

投资者可以根据自己的便利程度、银行的服务质量、产品种类等因素,选择其中一家银行进行开户。不同银行可能会有一些细微的差异,例如开户手续、服务费用、投资产品选择等,因此在开户前可以对几家银行进行简单的比较和咨询,以便选择最适合自己的银行。

开户形式可通过线上或线下方式申请SRS账户,且需要满足以下基本条件:

1)每人只能开设一个SRS账户

2)需确保年满18周岁

3)并非未偿还清债务的破产者

4)未患有精神障碍以及能够管理自己和自己的事务

最后需要注意的是,顺利开户开通后则不可更换银行。

SRS为投资者提供了一个额外的退休储蓄渠道,与CPF公积金计划相辅相成。为个人退休后积累额外的储蓄提供了更多选择。当CPF的储蓄无法满足退休后的需求时,SRS成为了一个重要的补充来源,为居民提供了更多的财务保障。

通过SRS账户存入资金,不仅可以享受税收减免,还能投资不同种类的资产,投资范围非常广泛,客户可以根据自己的风险承受能力和财务目标选择适合的投资工具。此外,SRS账户内的投资收益享受税收优惠,这也使得投资收益的税务负担相对较轻。

我们可以在帮助客户申请和管理SRS账户时,提供包括年金险在内的各类金融产品,以进一步增强客户的退休保障。

列举可投资产品

SRS账户允许投资多种产品,包括:

1. 股票(Shares)

2. 交易所交易基金(ETFs)

3. 房地产投资信托基金(REITs)

4. 单位信托基金(Unit Trusts)

5. 债券(Bonds)

6. 定期存款(Fixed Deposits)

7. 年金计划(Annuity Plans)

8. 保险产品

通过这些产品,您可以根据风险偏好选择适合的投资工具来实现收益最大化。

相信随着时间的推移,通过长期的投资增值,SRS账户中的资金有望实现保值增值,为退休生活提供更坚实的经济保障,提高退休生活质量。