新加坡是东盟十国的重要成员,是重要的国际金融、服务、贸易、现代物流和知识产权中心,也是中国“一带一路”倡议沿线国家,是中国企业拓展东盟市场、拓展国际商业版图的战略基点。理解公司在新环境中安定下来所面临的挑战。需要了解当地的税务、人事和公司注册法律法规。希望通过本指南,您能更好地了解新加坡的商业环境,开启您的国际发展之旅。将通过本指南手册介绍需要注意的业务需求税收政策,还将发布另外两本手册,介绍企业需要注意的人才政策,以及企业需要关注的主体注册的基本概念、程序和财税要求。

在新加坡注册公司后,一般会面临几种税收。在本节中,我们希望概述新公司应注意的一些关键政策

和概念,即:

· 企业所得税

· 消费税

· 预提税

· 个人所得税

· 避免双重课税协议

· 自由贸易协定

· 国际投资协定

新加坡国内税务局的简介 (Inland Revenue Authority of Singapore,简称IRAS) IRAS是新加坡政府的主要税务管理机构。IRAS征收 的税款约占新加坡政府收入的70%,以支持政府的 经济和社会计划,以实现高质量增长和包容性社会 。IRAS还在税收协定谈判中代表政府,起草了税收 法律,并向政府提供了有关财产评估的建议。

YA是指计算和收取所得税的年份。评估计算上一个自然年内结束的财务年度的收入。例如:对于YA2020,评估计算在2019年1月1日至2019年12月31日结束财务年度的收入。

YA的基础期与YA相关的收入期,例如:

2018年1月1日至2018年12月31日(YA 2019)

2017年4月1日至2018年3月31日 (YA 2019)

2018年7月1日至2019年6月30日 (YA 2020)

在税收方面,使用与上述相同的示例,2020年为YA。换句话说,YA是您的公司收入被评估并需要纳税的年份。

为了评估税额,IRAS 会查看该财务年度的收入,支 出等。这个财政年度被称为“基础期”,基础期通常是 在YA之前的一个财务年度(12个月)。

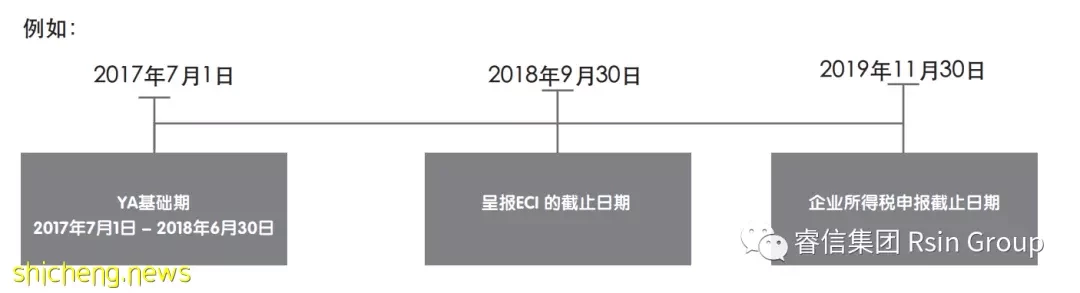

预估应税收入的简介(Estimated Chargeable Income,简称ECI)ECI是对YA基础期内的公司应纳税所得额的估计(扣除应税开支后 )。为了降低企业的合规成本,IRAS对ECI豁免标准进行了如下修订:

2017年7月或之后,如果公司的年收入在500万新币以下且ECI为零,公司有资格豁免申报ECI。符合这两个条件的公司无需为该特定YA提交其ECI,即使该公司在IRAS网站系统里的YA的ECI备案状态显示为“可以申报”。您无需征求IRAS的确认或者通知。

所有公司每年都需要向IRAS提交两个《公司所得税申报表》。除了豁免申报ECI的公司,其他公司都需要在公司财务年度结束后三个月内,计算公司的ECI以及进行呈报。IRAS提醒所有公司,包括没有开展业务活动或处于亏损状态的公司,必须于11月30日前递交其YA企业所得税申报表 (CS Lite / CS / C表格) 。

重要的截止日期

在新加坡有公司的您,要记住在每年11月30日前申报公司所得税。

从YA2020开始,所有公司都必须进行企业所得税(包括CS Lite / CS / C表格)的电子申报。

合规经营公司的一个正确开始:

•保留良好公司的记录

•公司必须保留适当的业务记录和账目

无论是否完成税收评估,公司都必须:

保留至少5年的记录

例如2017年7月1日至2018年6月30日(YA2019)的记录应保留到2023年12月31日。

•鼓励您使用会计软件,因为它可以改善记录保存和税务合规性

•您可以将软件中所获取的财务信息用于指导公司的日常经营

企业所得税

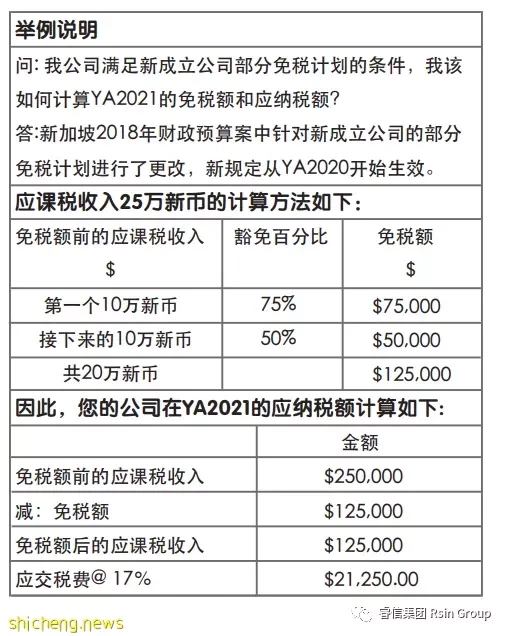

无论是新加坡本地公司还是外国公司,公司均应按其应税收入的17%统一税率纳税。要获得新成立公司部分免税的资格,符合条件的公司必须满足以下三个条件:

(1)对新成立公司的部分免税计划和符合条件

(2) 对所有公司的部分免税计划和符合条件

(3)公司的总股本在整个YA基期内由不超过20名股东直接实益持有,其中:

•所有股东均为个人,而且在该YA的整个基准期内

股东都是个人

•或者至少有一位个人股东持有至少10%的已发行

的普通股

除以下两种公司以外,所有新公司均可享受部分免

税:

(1)主要业务为投资控股的公司

(2)从事房地产开发以进行销售,投资或投资和出售

的公司

投资控股公司仅获得被动收入,例如股息和利息收入,而房地产行业通常会为每个新的房地产项目开发而设立一间新公司。新加坡为了鼓励创业而给与新成立公司特别的税务减免,以上两类公司不适用,但这些公司还是将享受另外一种部分免税的优惠政策。

该部分税收豁免适用于合格公司的前三个连续YA。第一个YA是与公司成立的基准期有关的YA。公司的第一个YA取决于所选的财政年度结束日和第一个财务报告的截止日期。因此,公司的第一个YA可能与同一天成立的另一家公司不同。

根据该计划,符合条件的新成立公司可以在YA2020后头三个连续的YA里, 享受首20万新币的正常应税收入部分免税。

2020年起

•正常应税收入的前10万新币可免税75%

•和接下来的10万新币正常应税收入可获得50%的免税额度

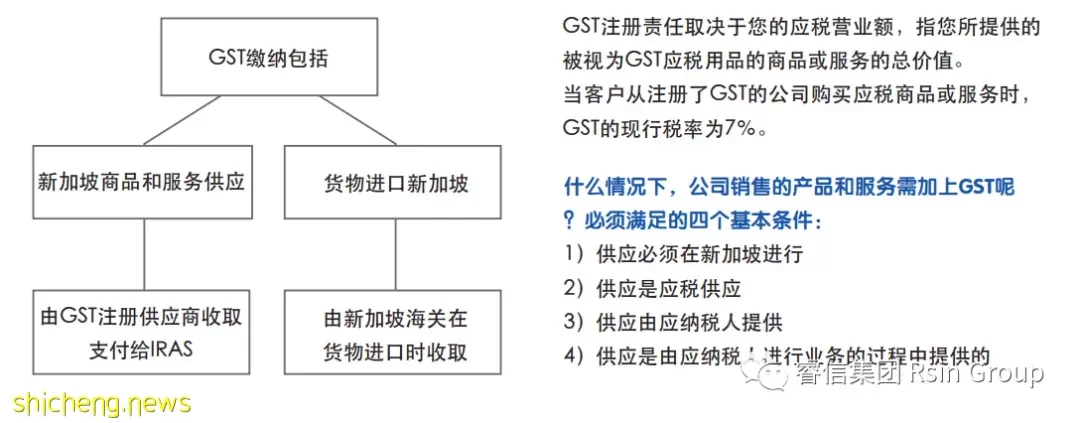

消费税

消费税(Goods and Services Tax,简称GST)是对新加坡几乎所有商品和服务的供应以及进口到新加坡的商品征收的消费税。在中国,GST被称为增值税。

在什么情况下,公司需要注册GST呢?

从2019年1月1日起,如果您的公司年应税营业额在每个日历年末的12个月期间超过100万新币,那么您的公司就应该注册GST。

根据前瞻性的观点,如果您的公司在未来12个月内确定其应税营业额将超过100万新币,则必须注册GST。此预测必须得到以下文件的支持:

•签订合同

•确认的采购订单

•给客户的发票

•过去的损益表显示过去12个月的年营业额接近100万新币,并且呈上升趋势

如果您的年营业额没有超过100万新币,您就不用注册GST,但也可以自愿注册。一旦自愿注册GST申请获得批准,公司必须维持至少2年的GST注册状态。

GST豁免适用于大多数金融服务的提供,数字支付令牌的供应,住宅物业的销售和租赁,以及投资贵金属的进口和本地供应。出口货物和国际服务是零税率。

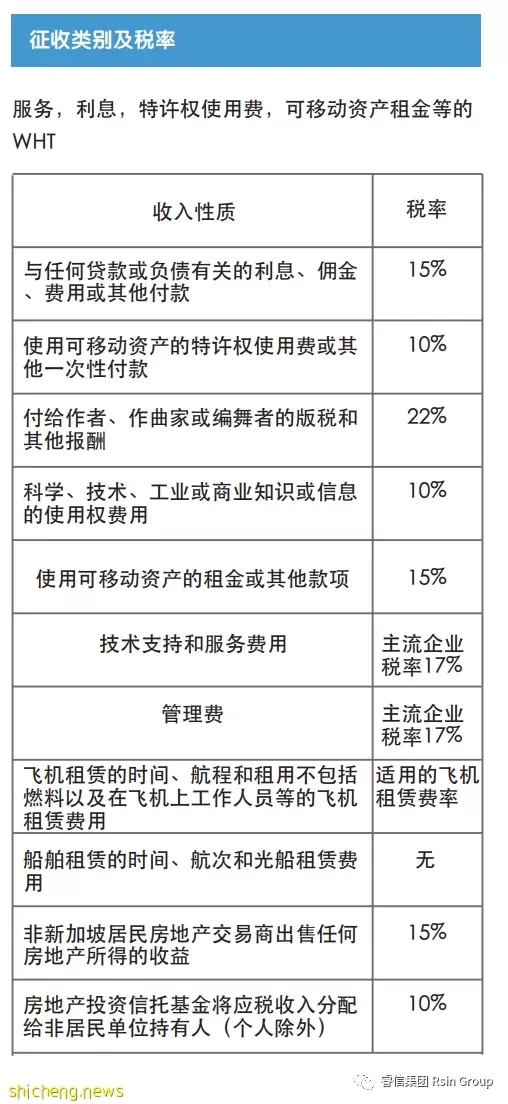

预提税

预提税(Withholding Tax,简称WHT)的基本概念:根据新加坡法律,付款人向非居民公司或个人(称为收款人)支付特定性质(例如特许权、利息、技术服务费等)的费用时,必须扣留该笔付款的一定比例金额,并将其支付给IRAS, 这笔预扣的金额称为“预提税”。

为降低企业使用知识产权的成本,新加坡政府规定对从国外引进先进技术而支付的特许权使用费,其WHT税率自2005年起逐年从15%降低至10%。对新加坡居民企业所支付的股息无需缴纳WHT。

什么时候以及如何向 IRAS 申报和缴纳 WHT 款项?

付款人必须在向非新加坡居民的个人或者公司付款之日起的第二个月15日之前,向IRAS进行电子申请并支付WHT。

如何界定一个公司是否是新加坡的税收居民呢?

在新加坡,公司的税务居民地位由控制和管理业务的地点确定。“控制和管理”是对战略事务(例如公司政策和战略)的决策。公司的控制和管理权在

哪里行使是一个事实问题。通常,公司董事会会议的地点(在此期间做出战略决策)是确定在何处执行控制和管理的关键因素。公司的控制和管理是在

新加坡进行的,这个公司就被界定为新加坡的税务居民。相反,如果在公司的控制和管理都不在新加坡,则该公司为非新加坡居民公司。请注意,公司的注册地不一定表示公司的税收居民地。

如何界定一位外国专业人士是否是新加坡居民呢?

在一个日历年内,外国专业人员在新加坡居住少于183天被视为非新加坡居民。非新加坡居民专业人士是指根据服务合同从事独立性质的任何职业(即雇员以外的人员)的个人。

如何界定一位公司的董事是否是新加坡居民呢?

出于税收目的,董事是公司董事会的成员。YA之前一年在新加坡实际居住少于183天的公司董事是非新加坡居民董事。如何界定一位公众演艺人员是否是新加坡居民呢?公共演艺人员包括舞台,广播或电视艺人和运动员。在新加坡居住少于183天的公共演艺人员是非新加坡居民的公共演艺人员。

个人所得税

个人所得税税率取决于个人的税收居民身份。如果您符合以下条件,您将被视为特定YA的新加坡税务居民:

•除暂时性离开新加坡之外,居住在新加坡的新加坡公民(SC)或新加坡永久居民(SPR)

•在YA前一年在新加坡居住/工作(不包括公司董事)超过183天的外国人不然出于税收目的,您将被视为非新加坡居民。

*部分段落或图片转自网络