新加坡

新加坡的直接稅有公司稅、個人所得稅、財產稅、地產稅(Estate Duty)、印花稅和中央公積金(Central Provident Fund)及消費稅(Goods & Services Tax)。但對於資本所得稅、銷貨稅、加值稅、國防捐、教育捐等稅目則尚無課徵計劃。以下針對幾個主要稅項加以介紹。

(一)公司稅(Corporate Income Tax)

1、現行公司稅系按營利所得在減除可扣除費用、折舊、交易損失和經核准之慈善捐贈後,依凈額之17%課徵。當公司盈餘以股利方式分配給股東時,合於規定的個人股東(主要是新加坡公民或永久居民)可以把20%公司稅率超過個人應納稅率的部份申請退稅。

某些允許可扣除的費用如下:

(1) 投資抵減(折舊)。

(2) 上年度的公司虧損和未扣除的投資抵減可以遞延至未來年度的盈利中扣抵,但股東組合須無重大變更,即至少50%的股權沒有變換股東。

(3) 礦產和油井等的開支。

(4) 完全在新加坡以外國度使用的開支可依據已定之方程式計算扣除費用。

(5) 只包括成本部份的管理費和母公司配給在新加坡子公司的開支費用。

(6) 有壞帳的準備金。

2、除了公司所得稅外,公司也須負擔以下稅項:

(1) 技能發展基金稅(Skill Development Fund Levy)

僱主須為所有雇員(含臨時工)支付技能發展基金稅,稅額是雇員每月薪(或報酬)高4,500新元的0.25%,每位雇員每月低稅額是2新元。

(2) 公積金(Central Provident Fund, CPF)

僱主每月須依雇員年紀支付月薪一定比例的公積金予政府。

為協助新加坡人民能支應未來醫療費用,新加坡政府於2014年初公布的財政預算案中宣布,自2015年1月起,全面提高所有員工醫療帳戶(Medisave Account)提撥率1%。

(3) 外籍勞工稅

僱主聘持就業准證之外勞沒有配額限制,S准證及Work Permit依產業性質均有外籍勞工雇用比例上限(Dependency Ratio Ceiling, DRC)之限制並依員工人數課稅。

(二)個人所得稅(Personal Income Tax)

個人所得稅系採用累進位,居民低為0%,高為20%(320,000新元以上),居住於新加坡之個人對下列所得需納所得稅:

1、居民

(1) 在新加坡發生之所得。

(2) 在新加坡所收到的外來所得。

所謂所得包括以下幾種:

A. 從事貿易、商業、專業人士或其他職業之所得。

B. 就業所得。

C. 股息、利息或折扣。

D. 租金、權利金以及其他來自產業之所得。

E. 性質無法歸屬於上述幾類之任何所得。

F. 僱主以實物提供之宿舍或其他福利如食物、衣服等皆需估價所得課稅。

2、非居民

外國人在新加坡就業所需繳交的所得稅如下:

(1) 60天或以下:無須繳稅,此點不適用於娛樂界人士、公司董事以及執行專業人士(專家、外國演講、諮商師與教練等)。

(2) 61天或以上:15%或比照新加坡居民所得稅率至20%不等計算,以較高者為準。

(3) 公司董事收入、諮詢費收入等稅率為20%。

(三)財產稅(Property Tax)

財產稅徵收目標為不動產,包括土地與房屋,按當年價值的某一比例課徵。所謂當年價值是該財產在一年內預期可收受之租金而言,除了所有人自行使用之臨時構造和經核准之發展方案,可享受一年6%和4%稅率的優惠外,自2001年7月1日起所有財產都按單一稅率10%繳稅。自用住宅自2011年1月1日起改採累進稅率,當年價值首6,000元稅率為0%,次59,000元稅率4%,超過65,000元以上稅率為6%。

(四)消費稅(Goods & Services Tax)

自2003年1月1日起,消費稅調高為4%,2004年1月1日起調為5%,2007年7月1日起再調為7%。

「貴不是它的缺點,是我的缺點。」

令無數女孩們瘋狂的戴森還有瘋狂的避稅史。

搭建「馬爾他-曼島-盧森堡-英國」架構,利用集團內部融資避稅三年,盧森堡有效稅率不足1%。

十年三遷,在英國不老實呆著,搬到馬爾他又回到英國現又看上了新加坡,都是源於戴森的避稅布局。

究竟如何做的呢?我們帶你從戴森的帝國開始探秘。

1

英國Dyson——家電界的蘋果

你相信嗎?憑藉著家電的幾款系列產品,戴森就成為了英國首富。(讓馬爸爸、貝佐斯情何以堪)

圖:戴森產品系列

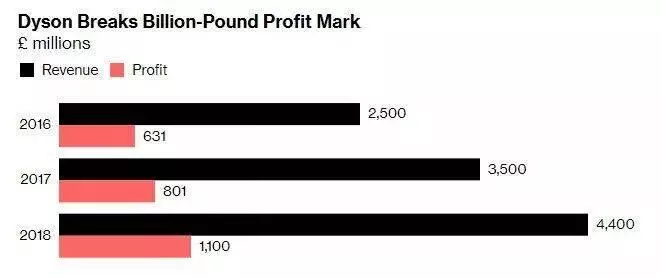

2018年,Dyson盈利達11億英鎊(約合97億人民幣),營業額增長28%,至44億英鎊。

圖:Dyson年收入和利潤

同時創始人戴森的個人財富增加了大約30億美元,凈資產達138億美元,登頂英國首富,全球排行83位。

圖:2019年1月初彭博億萬富翁排行榜

Dyson在高價路上高歌猛進,越貴越火一度成為神話,成為家電界的蘋果。

這背後,是中產階級的崛起助推了Dyson的崛起之路,用黑科技俘獲了他們追求品質的心。

而Dyson的黑科技依靠的是強大的研發團隊,公司員工一半都是工程師,這也是其他公司難以超越的地方。

讓人瘋狂的戴森又有怎樣瘋狂的避稅史呢?

2

遷往馬爾他

「馬爾他-曼島-盧森堡-英國」避稅架構

逃離英國

自2005年,英國受控外國公司(CFC)制度的有效性一直受到歐盟法律的監管,英國對受控外國公司股息徵稅一直處於不確定的狀態。

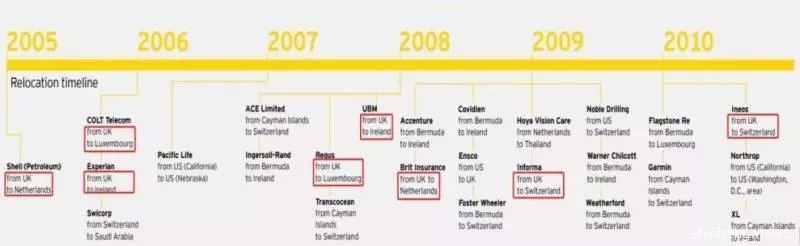

2008年,英國加強了對受控外國公司避稅的監管,海外利潤無法延遲納稅,直接導致一部分跨國公司將總部遷至海外。

全球最大的廣告集團WPP、聯合商業媒體UBM和製藥巨頭Shire等,遷至愛爾蘭。

2010年,Ineos公司從英國遷往瑞士。表示預計2010-2014年將節省4.5億歐元。

圖:安永報告

而戴森口嫌體正直,默默地精心設計了避稅架構(2010-2013年),遷往馬爾他。

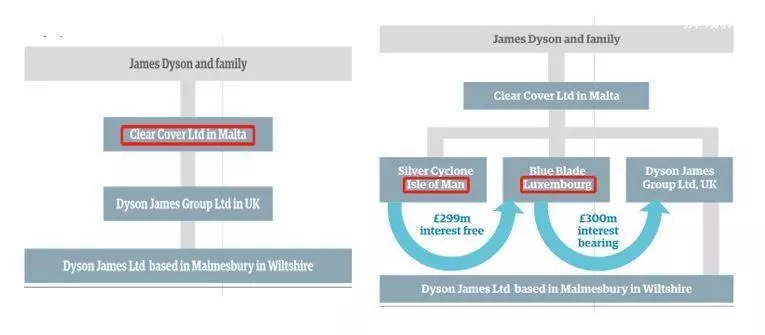

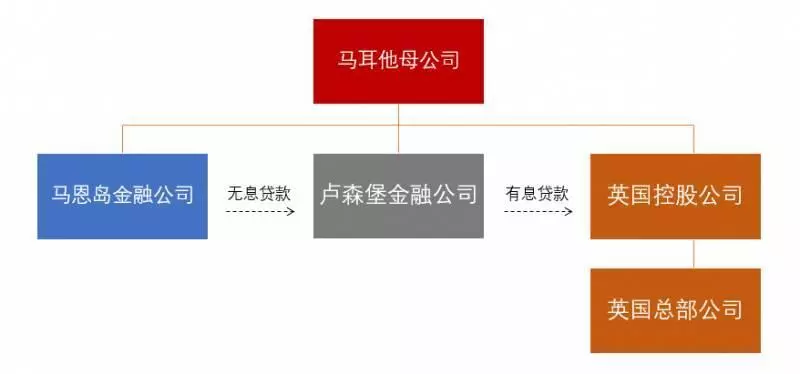

通過複雜的控股變換,以馬爾他作為新的控股母公司,並在曼島和盧森堡設立兩個金融中心,

形成「馬爾他-曼島-盧森堡-英國」架構,使用了集團內部貸款和利息支付網絡達到避稅的效果。

來看看Dyson的具體避稅架構:

簡化後的避稅架構是這樣的:

馬爾他——新的控股母公司

2010年,在馬爾他設立了新的控股公司作為母公司對英國控股公司持股,再通過後者對英國總部公司持股,形成新的控股結構。

曼島、盧森堡——兩個集團金融中心

曼島作為避稅天堂,無外匯管制,資金進出自由。盧森堡與英國簽有稅收協定。

曼島金融公司向盧森堡金融公司提供2.99億英鎊的無息貸款,盧森堡金融公司再向英國的控股公司提供3億英鎊的有息貸款。

避稅效果

盧森堡公司收取英國控股公司約500萬英鎊的貸款利息,在計算利潤時對曼島的無息貸款進行了利息抵扣,於是僅繳納5萬英鎊的稅收,實際稅率不足1%,與盧森堡28%企業所得稅形成鮮明對比。

根據與盧森堡的稅收協定,利息支付時,英國不征預提所得稅,並且有利息抵免。

以馬爾他作為股息回流的匯合點,能夠避免對所有投資收益繳納資本利得稅。

無息貸款,卻被作利息抵扣,並且受到盧森堡稅局認可。

為什麼?

不知道啊。但肯定有內幕唄。(歡迎知道內幕的小夥伴來討論呀)

圖:戴森拒絕回答

3

遷回英國

英國號召還是歐盟施壓?

然而,架構用了沒多久就被拋棄了。

2013年,戴森將架構廢除,集團重新回歸英國的懷抱。

英國號召

2012年,英國對跨國企業的受控外國公司給予股息豁免的稅收優惠,以吸引企業,有企業在此刻動心而重返。

難道是感受到英國政府的號召,戴森心動了?

不,是怕被查了,見好就收。

英國施壓

同一時期,星巴克在英國三年0交稅引起廣泛關注,在輿論壓力下,星巴克在2012年12月承諾在未來兩年向英國繳稅2000萬英鎊。

圖:群眾抗議星巴克

於是,跨國公司不僅受到英國的特別關注,也吸引了歐盟的興趣。

歐盟施壓

2013年起,歐盟對成員國與跨國公司之間的稅收裁定展開國家援助調查,也就是看成員國對某些跨國企業有沒有特別的稅收優待。

而其中,最早就是從盧森堡、馬爾他、英國等入手的。

星巴克被罰2000-3000萬歐元之間的稅款,蘋果、亞馬遜等一波波公司栽在歐盟手上。

優秀的Dyson卻仍舊安然無恙。(戴森厲害了啊)

在這種形勢下,跨國公司稅務敏感神經被提起。

所以,戴森的撤離也許不是巧合,而是一種智慧啊。

4

遷到新加坡

避稅的另一布局

輾轉兩次遷移,戴森又看上新加坡了。

戴森在成為英國首富的同時,宣布將英國總部搬到新加坡,並建立電動汽車研發製造中心。

為什麼是新加坡呢?

Dyson作為英國公司,但其 96%的銷售額來源卻非英國。

市場重心已偏移至亞洲,市場優勢和新加坡的資源是一大誘惑,但更重要的是新加坡的稅收優勢,直擊戴森瘋狂避稅的小心臟。