前言

-1-

根據2018年的全球金融中心指數(GFCI)排名,新加坡是位列紐約、倫敦、香港之後的第四大國際金融中心。支付是金融活動的核心樞紐,新加坡擁有完善的支付基礎設施,以及較為全面的支付體系監管框架,但移動支付等新興零售支付方式的普及率卻並不理想。為推動零售電子支付領域的發展,新加坡開展了一系列鼓勵創新、促進競爭的改革措施,包括將電子支付列為「智慧國家」計劃中的五大戰略方向之一,對支付體系監管框架進行優化調整,協調產業資源推廣通用二維碼SG QR等等。

我們將以新加坡支付體系的法律基礎、監管框架、市場和產業現狀為視角,對新加坡零售支付發展情況進行梳理,以期對我國支付體系監管改革、支付行業主體「走出去」提供借鑑和參考。

支付「走出去」系列研究由騰訊研究院和優付全球聯合項目組共同完成,隨後我們還將推出其他國家或地區的零售支付體系研究,敬請關注。

法律及監管篇

一、新加坡支付體系立法情況

目前,新加坡根據2006年頒布的《支付體系監督法》(PS(O)A)[1]和1979年頒布的《貨幣兌換和匯款業務法》(MCRBA)[2]監管各類支付服務。前者主要針對轄區內指定支付系統(DPS)、儲值類支付工具(SVF)做出統一規定,後者則對開展匯款類業務的企業設立了牌照等監管要求。

二、新加坡支付體系立法及監管改革

隨著支付創新的演進發展,新興支付工具和業務模式使PS(O)A和MCRBA兩項法案所調整的業務邊界日益模糊。從2016年開始,MAS開始著手對現有監管框架進行調整。

(一)支付體系監管框架與設立國家支付委員會[3]

2016年8月,圍繞新加坡支付體系法規和治理兩大方面,MAS提出完善支付體系監管框架及建立國家支付委員會的思路,並公開徵求意見和反饋。

在法規制度方面,MAS提出基於業務(activity-based)的監管模式,整合PS(O)A和MCRBA中涉及支付服務的規定,建立擬定支付框架(Proposed Payment Framework,PPF),根據業務類型適用於所有支付市場參與者。PPF規定了單一牌照制度,並沿用類似PS(O)A規定的指定支付系統的制度設計。

在治理機制方面,MAS原本提出設立國家級的支付委員會(national payment council),促進新加坡支付行業層面的創新、競爭及合作。在徵求意見後,該委員會改為下設於MAS。在組成結構上,由MAS擔任支付委員會董事會主席,董事會成員則從支付行業主體中選舉任命。

(二)支付服務法案徵求意見稿[4]

2017年11月,MAS在擬定支付框架(PPF)的基礎上,提出制定新的統一支付立法——支付服務法案(Payment Service Bill,PSB),並公開徵求意見。

PSB的核心是兩大平行的監管框架,一是針對直接面向消費者和商戶的零售支付業務牌照制度,二是對於跨行支付系統、卡組織等雖不直接面向零售用戶,但可能對金融穩定造成影響的支付系統的指定(designation)制度。

PSB規定在新加坡境內開展以下七類支付業務必須取得支付牌照:

(1)帳戶發行服務:包括支付帳戶的開立、維護或運營,比如電子錢包、非銀行機構發行的信用卡服務。

(2)國內貨幣轉移服務:境內資金轉移服務,包括支付網關、自助機具等。

(3)跨境貨幣轉移服務:提供資金跨境匯入和匯出服務。

(4)商戶收單服務:支付服務機構與商戶簽訂協議,開展支付交易受理和處理服務,包括POS收單和網絡支付網關。

(5)電子貨幣發行:發行電子貨幣,包括儲值工具(SVF)等。

(6)虛擬貨幣服務:虛擬貨幣的購買或銷售,提供虛擬貨幣交易平台等。

(7)貨幣兌換服務:購買或銷售外幣。

在牌照制度方面,PSB沿用PPF的單一牌照制度。考慮到為中小支付企業,特別是金融科技初創企業保留成長空間,PSB對規模較小的支付機構降低了監管要求,僅需符合一般監管和反洗錢、反恐怖融資風險管控方面的規定。PSB提出了貨幣兌換、一般支付機構、重要支付機構三類牌照,取得貨幣兌換牌照的支付服務商僅能從事貨幣兌換業務,其他兩類可經營PSB規定的全部業務,但獲得一般支付機構牌照的企業在交易規模上受到一定限制。經MAS批准,支付機構可申請變更牌照類型。

PSB確立了以風險為基礎的監管方式(a risk-based approach),針對不同類型的支付活動可能產生的洗錢和恐怖融資、用戶保護、互聯互通性、技術四類風險,明確支付服務機構應採取的風控措施和相關權利義務。

在支付系統監管方面,PSB保留了系統指定製度,由MAS負責指定並監管新加坡境內被指定支付系統(Designated Payment Systems,DPS)。值得注意的是,PS(O)A對DPS的衡量標準主要從金融穩定角度出發,即具有系統重要性的支付系統才有可能成為DPS,而PSB計劃進一步擴展指定標準,允許MAS根據競爭和效率目標指定,即如果某一支付系統在新加坡廣泛使用,或者其運營可能對其他支付系統產生影響,那麼該系統也有可能作為DPS受到監管。

(三)電子支付用戶保護指引徵求意見稿[5]

2018年2月,MAS就電子支付用戶保護指引徵求意見,旨在為非授權、錯誤支付交易情形中用戶資金保護提供標準化措施,該指引已於2018年9月正式公布。

在適用範圍上,指引排除金融機構發行的信用卡、簽帳卡(charge card)、借記卡進行的支付交易,這類交易中的責任分配由新加坡銀行協會(ABS)制定的行為規範及其他現行的欺詐預防措施規定。此外,該指引僅適用於個人用戶和個人獨資企業用戶。

指引包括帳戶持有人及用戶義務、金融機構義務、非授權交易損失責任分配以及涉及錯誤交易的主體義務四部分內容。

在授權、非授權交易界定上,指引規定如果用戶已知並同意交易,則這類交易屬於「授權交易」,授權交易由用戶承擔交易限額之內的全部責任。在非授權交易損失責任劃分中,指引根據不同情形規定了用戶承擔實際損失、用戶不擔責兩大類損失責任分配原則。

三、新加坡支付監管機構基本情況

(一)新加坡金融管理局(MAS)

作為支付體系的監管主體,MAS負責制定或推動出台支付領域相關監管政策、產業實踐和原則,以推動金融服務市場穩健發展,促進經濟持續增長。

通過為商業銀行開立結算帳戶,MAS是新加坡商業銀行的結算代理機構。MAS負責建設、運營新加坡大額支付系統MEPS,監督支票和銀行間轉帳系統(IBG)等支付系統運營,監管多用途儲值工具等。除了直接監管之外,MAS也可以通過商業銀行間接監督其他類型的支付業務。

2017年8月,MAS宣布設立支付委員會(Payment Council)[6],由來自商業銀行、支付機構、相關企業和行業協會等20名機構代表組成。委員會將進一步推動新加坡「電子支付社會」願景的實現。

(二)其他公共和私營機構

1. 新加坡清算所協會(Singapore Clearing House Association)

新加坡清算所協會(SCHA)負責建立、管理及監督其成員機構的清算服務和相關設施,成員資格對相關金融機構和MAS開放。SCHA主席由MAS高管兼任。SCHA並不直接運營支付系統,只負責為新加坡元支票清算系統(SGDCCS)、美元支票清算系統(USDCCS)和銀行間轉帳系統(IBG)指派並監督系統運營機構,並為系統運行制定章程、規則和條件。

2. 新加坡銀行協會(Association of Banks in Singapore)

作為非盈利組織,新加坡銀行協會(ABS)由獲得MAS許可的銀行業機構組成。截至2018年1月底,ABS會員機構共有156家成員[7]。ABS代表成員機構的利益,為行業最佳實踐制定最低標準,並支持行業性互惠項目,PayNow就是ABS主導推動的支付解決方案。ABS和MAS會就金融體系發展等問題進行定期討論,ABS也會對支付領域的立法和指引提出意見建議。

行業及市場篇

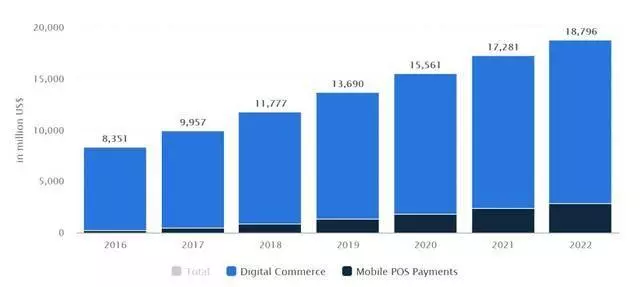

據數據分析機構Statisca預計[8],2018年新加坡電子支付用戶數將達到460萬,超過新加坡總人口的80%,交易總額將達到117.77 億美元,交易總額將以 12.4%的年均復合增長率增長,預計2022 年交易總額將達到 187.96 億美元。

圖1 新加坡電子支付市場交易規模

來源:Statisca

一、新加坡支付工具發展情況

(一)傳統支付方式

與很多國家和地區相似,現金和支票等傳統支付方式仍在新加坡小額交易中比較常見。在常用支付工具中,現金的排名僅次於儲值工具(SVF)[9]。

1. 銀行卡

在新加坡,信用卡和借記卡均得到廣泛應用。根據交易驗證方式,借記卡大致可分為基於PIN碼和基於簽名的借記卡,NETS EFTPOS是常見的基於PIN碼的借記卡支付方式,而Visa和萬事達借記卡則是基於簽名的借記卡[10]。

新加坡金管局數據顯示[12],2017年,新加坡共發生銀行卡交易8.26億筆,同比增長18.34%,交易金額857.82億新元,同比增長0.61%,銀行卡支付筆均金額104新元。

2. 儲值工具(Stored Value Facilities,SVF)

儲值工具(SVF)是新加坡常用的支付方式,是可以在SVF發行機構體系內通用的預付電子現金或預付卡,一些電子形式的SVF也可稱為電子貨幣(e-money),使用SVF進行交易一般不需PIN碼或簽名[11]。

新加坡金管局數據顯示[12],2017年,新加坡儲值工具支付筆數達33.63億,交易金額28.79億新元,筆均金額僅為0.86新元,小額零售特徵非常明顯。

新加坡的SVF可分為單用途(SPSVF)和多用途(MPSVF)兩類,單用途儲值工具只能用於購買發行機構所提供的產品和服務,多用途儲值工具可以用於購買發行機構之外的主體提供的商品和服務。待償付金額超過一定門檻(目前為3000萬新元)的多用途儲值工具又構成廣泛接受的SVF(WA SVFs),WA SVFs的運營必須獲得新加坡金管局的批准。截至2016年底,新加坡金管局批准的WA SVFs只有EZ-Link、NETS CashCard、NETS FlashPay和CapitalVoucher四種[13]。

3. 電子轉帳

新加坡電子轉帳服務主要基於新加坡自動清算所(Singapore Automated Clearing House,SACH)的銀行間轉帳系統(Interbank Giro System,IBG)[14],系統參與銀行的客戶可通過IBG系統進行直接借記和直接貸記轉帳。

直接借記轉帳一般用於收款方向付款方收取經常性支付,比如公用事業帳單;直接貸記轉帳是付款人發起支付指令向收款人轉帳,比如工資支付。2017年,IBG系統共處理轉帳交易1.06億筆,金額共計3899.49億新元[15]。

2014年, FAST轉帳(Fast And Secure Transfers)服務正式推出 [16]。FAST以7X24方式運行,可實現即時到帳。FAST轉帳最高限額為20萬新元,參與銀行也會根據具體情況設定不同的轉帳限額[17]。截至2017年底,FAST系統有20家參與銀行,全年處理交易3900萬筆,同比增長44.44%,金額達733.21新元,同比增長35.62%[18]。

(二)新興支付方式

1. PayNow[19]

PayNow是一個以商業銀行為主導的支付解決方案,由新加坡銀行協會(ABS)於2017年7月推出,目前參與銀行共有9家,包括中國銀行和工商銀行。

PayNow可視為升級版FAST,與FAST相比,PayNow進一步提升了用戶體驗:付款人無須得知收款人的銀行和帳號信息,僅通過手機號碼或新加坡身份證(NRIC)、外國人身份證號(FIN)即可發起新元轉帳,資金實時到帳。

PayNow全年全天候提供服務,用戶可通過網上銀行平台或手機銀行app獲取PayNow服務,在首次使用時將銀行帳戶和手機號、身份證號等進行關聯,轉帳限額與FAST保持一致。

2018年8月,企業版PayNow Corporate上線,將服務延伸至公司、政府機構等對公主體。這些機構可將組織識別碼(UEN)與其銀行帳戶關聯,即可通過PayNow Corporate實時收付款項。