新加坡預扣稅服務收費

稅務服務 :收費(新元)

提交預扣稅表 :每次從300新元起

正文

新加坡預扣稅也被稱為納稅扣除,是對非居民和非居民公司徵收的一種稅率。

簡單來說,只要是非居民和非居民公司在新加坡就業或進行企業活動,從居民和居民公司那裡獲得收益回報,就會被徵收預扣稅。換種說法,就是新加坡居民或居民公司就獲得的某種服務,而支付款項給非居民或非居民公司時,當中部分數額將會被扣除當作預扣稅。此類稅務只會針對非居民和非居民公司,不會向居民和居民公司徵收。

而按照一定比例被扣除的數額,會上報及繳交給新加坡稅務局(IRAS)。

預扣稅徵收條件:

收入來源在新加坡

支付給非居民(包括個人、公司、專業人士、海外代理等)的款項

在新加坡就業及進行企業活動的非居民和非居民公司

於新加坡所得稅法列出的特殊種類收入的類別

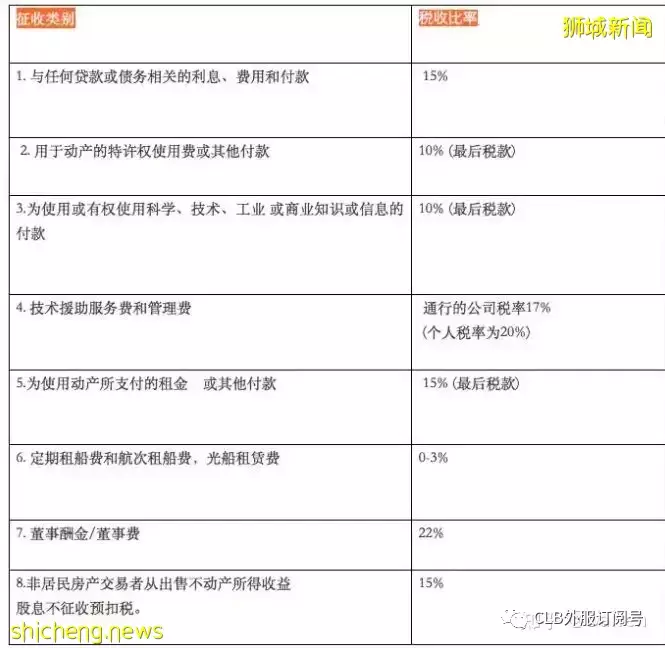

非居民公司預扣稅主要種類

非居民公司須繳交預扣稅的特殊種類收入:

利息,佣金,以及和任何貸款或債務相關的費用

逾期交易帳戶利息和按信貸條款支付給非居民供應商的利息,將被徵收預扣稅。支付給非居民的佣金或因貸款產生的任何費用,也需要支付預扣稅。此類預扣稅的稅率為15%。

為使用或有權使用任何動產而支付的版稅或其他款項

支付給非居民公司的特許權使用費,須按現行企業稅或特定比例,繳納預扣稅。同時,使用商業、科學、技術或工業知識進行商業活動,或雇用外國專家提供技術援助,兩者的支付款項皆須繳納預扣稅。此類預扣稅的稅率為10%。

管理費用

提供管理服務的外國公司胥視特定情況繳納預扣稅。例如,與新加坡是否存在雙重徵稅協議,以及在新加坡是否有永久機構。此類預扣稅的稅率等同於現行企業稅率。

服務供應

聘請非居民公司提供設備安裝、技術扶持、培訓及諮詢等服務,和在新加坡進行的其他工作,或被徵收預扣稅。惟只有實體服務才會被徵收預扣稅,通過網際網路提供的虛擬服務,因不在新加坡範圍內,所以不會被徵收預扣稅。服務供應的預扣稅率等同於現行企業稅率。

租賃

在新加坡出租動產的非居民公司,支付給他們的房租需繳納預扣稅。此類預扣稅的稅率為15%。

新加坡關於分支機構利潤匯出稅是不需要繳納預提稅的。

非居民專業人士預扣稅主要種類

非居民專業人士是在新加坡居住不超過183天的外國專才。他們是根據服務合同行使任何專業技能的個體人士。

這包括:

顧問,培訓師和教練;

非居民公眾娛樂人物;

外國講師或在新加坡舉辦研討會與工作坊的學者;

受政府機構、法定委員會或私人團體邀請到來新加坡提供技術專才的外國專業人士;

王室法律顧問。

非居民專業人士在新加坡境內提供的任何類型的服務、諮詢和其他收費工作,都需要繳納預扣稅。收入是指支付給個人的所有工資,支出和費用。這包括住宿、機票和其他費用。

對於非居民專業人士,除下列情況外,一般預扣稅率為總收入的15%。

包括所有形式的收入,如工資、獎金、董事費、住宿、股票或股票收益以及其他支付,給非居民公司董事支付的款項須繳納22%預扣稅。

2.2010年2月22日至2020年3月31日,到期支付給在新加坡進行服務的非居民公眾娛樂人物,預扣稅率從15%降至10%。

避免雙重徵稅

新加坡與多個國家簽署豁免雙重徵稅協議(DTA),防止公司和個體人士被兩個司法管轄區徵稅。在與新加坡有稅收協定的國家經營企業除能豁免於雙重徵稅,還能享有較低的預扣稅率。不過,還得取決於公司提供的服務種類和DTA的明文規定。具體情況可參考新加坡的雙重徵稅協議。

預扣稅電子文件截止日期

2016年7月1日起,須繳納的預扣稅款只可透過電子方式遞交給國稅局。

預扣稅必須在非居民收到付款當天起的第二個月十五號,以電子方式提交。例如,七月份扣繳了稅款,就須在九月十五日向國稅局繳納該筆稅款。業者可到國稅局官方網站瀏覽何謂「付款日期」。

為了要確定付款的確切日期,付款人應儘早考量以下情況:

協議合約到期還款;在沒有任何協議與合同下的發票日期(信貸條款不應被納入考量);

付款記入非居民帳戶或非居民指定的任何其他帳戶;

實際付款的日期;

董事費用:支付董事費用應趕在最早時候(例如:在公司的年度大會上)。