近期,一则关于中国加强海外收入征税的消息,在新加坡华人圈里引发了不小的讨论和担忧。

据报道,中国多地税务局近期公布了一些涉及境外收入未申报的案例,其中甚至有华人被追缴的税款超过了140万人民币!这让大家意识到,随着中国税收制度的不断完善,针对公民境外收入的征税规则正逐渐清晰,监管力度也在加大。

过去,不少人存在一个误区:认为自己只要不长期居住在国内,就能轻松避开中国的纳税义务。然而,“税收居民”身份的认定标准,远比想象中复杂得多。今天,我们就来和大家详细聊聊这件事。

1 监管趋严:从富豪到中产

根据此前的报道(如彭博社),中国正加强对高收入群体的离岸收入监管,涵盖范围包括投资回报、股息、员工认股权等收益,并可能对这部分投资收益征收高达20%的税款。

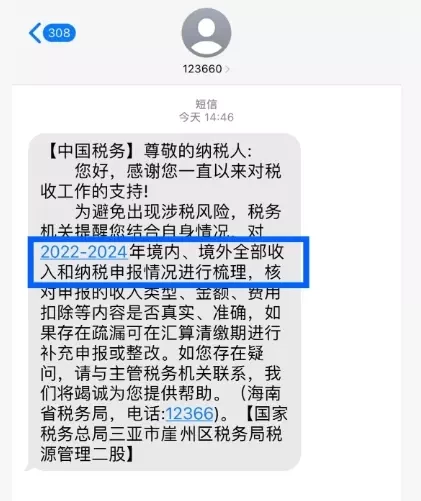

值得注意的是,去年监管焦点还主要集中在资产超千万美元的超级富豪身上,而今年,其范围已经悄然扩大到了更广泛的中产收入人群。

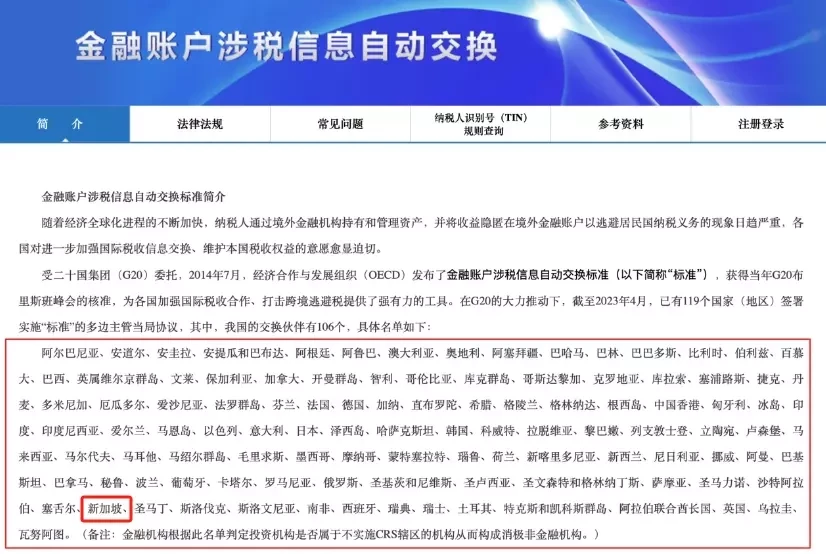

监管得以加强的一个重要基础,是中国已建立了CRS(共同申报准则)数据库。通过这个机制,中国与新加坡等100多个国家/地区的金融机构进行信息交换,从而能够获取中国公民在境外的金融账户信息。

这意味着:如果你在海外赚取了可观收入,同时又被认定为中国税收居民,那么被税务部门“关注”到的可能性将大幅增加。

“我都搬到新加坡了,怎么还要缴税?”——税收居民身份是关键

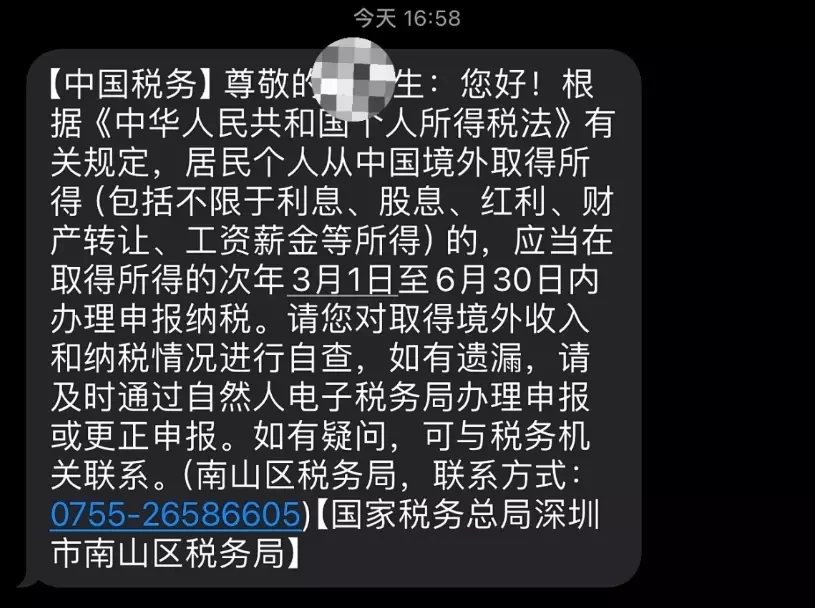

最近,不少在新加坡工作生活的中国公民都收到了税务部门的短信通知,要求自查境内外收入并依法申报纳税。许多人对此感到困惑不解:“我人都移民新加坡了,怎么还需要向中国纳税?”

这种困惑很普遍。长期以来,许多人习惯性地认为,在国外挣的钱自然不用再给中国交税。甚至有人认为,换了护照、设立了信托,就彻底与中国税法“脱钩”了。

但事实并非如此简单。 在中国税法框架下,“税收居民”并不仅仅指“住在国内的人”。根据《中华人民共和国个人所得税法》,只要符合以下任一条件,就会被认定为中国税收居民:

居住时间标准: 在一个纳税年度内,在中国境内居住累计满183天(无论国籍)。

经济利益中心标准: 虽然长期居住在国外(如新加坡),但如果你的主要收入来源、核心资产(如房产、主要投资)、家庭(如配偶、未成年子女)仍然在中国境内。

特别提醒: 第二条“经济利益中心”的认定存在一定灵活性,相对模糊。因此,即使你人长期在其他国家,如果你的主要金融账户在新加坡或其他CRS参与国,且核心利益仍被认为在中国,你仍可能被认定为中国税收居民,从而面临补税甚至滞纳金的风险。

2 “六年规则”与免税期

对于在境内无固定住所的个人,中国税法还有一个“六年规则”:如果你连续六年在中国每年居住时间都超过183天,并且每年没有单次离境超过30天的记录,那么从第七年开始,你的全球收入(包括境外所得)都将被纳入中国的征税范围。不过,如果在这六年中的任何一年不满足上述条件(比如某年居住不满183天,或单次离境超过30天),那么“六年”周期将重新计算,第七年也无需就境外所得缴税。

新加坡的银行账户信息会被交换吗?

此次加强征管主要针对几类境外收入:

个人薪资等劳务所得

股息收入

出售不动产等财产转让所得

中国税务部门的监管重点并非所有境外资产,而是聚焦在这些能产生投资收益的项目上,如红利、股息以及财产转让带来的收益。

目前,与中国大陆确定进行CRS信息交换的国家和地区已达106个,新加坡是其中之一。

简单来说: 假设中国公民小张在新加坡的银行存了一笔可观的资金。根据CRS规定,新加坡的银行有义务将小张的账户信息(包括余额、收入等)报告给新加坡税务局,再由新方交换给中国税务局。这就是国际税收信息交换的运作方式。

3 潜在风险:未申报的后果

那么,CRS信息交换机制对在新加坡持有银行账户的中国税收居民意味着什么呢?主要面临几方面影响:

账户信息透明化: 依赖信息不对称来隐藏资产的做法正逐渐失效。无论金额大小,只要系统识别出账户符合规则(如持有人被识别为中国税收居民),信息就可能被自动交换回中国税务部门。

合规风险上升: 未申报的历史存量账户、未按规定备案的信托账户、代持账户等,都潜藏着被要求补税或接受税务调查的风险。

资产架构需审视: 过去一些以新加坡作为信托“中转地”的资产规划方案,需要重新评估其法律架构是否清晰、税务逻辑是否合规,避免因结构问题引发税务争议。

身份认知偏差风险: 许多高净值人士因长期居住事实或经济利益中心在中国,实质上已构成中国税收居民,却因对身份认定理解不足而未履行申报义务。未来一旦被CRS数据识别并归类为中国纳税人,可能面临追溯补缴和问责。

新加坡税务居民身份的价值凸显

正是在这样的背景下,新加坡税务居民身份的价值显得更加重要。

新加坡是全球税率最低的国家之一,实行属地征税原则。对于新加坡税务居民个人,应税所得(主要是在新加坡产生或汇入新加坡的收入)按照0-24%的超额累进税率征税,并可享受多项税收减免和扣除。对于非居民,通常只对来源于新加坡的收入征税。

因此,对于在新加坡经营或生活的人士来说,获得一份官方的“新加坡税务居民身份证明”至关重要。这份证明是企业或个人税务居民身份的有力凭证。

凭借这份证明,依据新加坡与众多国家签订的双边税收协定(DTAs)或有限条约,企业和个人可以享受税收协定优惠。例如,新加坡税务居民从协定国取得的某些类型收入(如股息、利息、特许权使用费),可以申请免税或享受降低后的预提所得税税率。

新加坡的低税优势与吸引力

新加坡以其极具竞争力的低税率(企业所得税最高17%,个人所得税最高24%,且无资本利得税、遗产税),以及对公民和永久居民在新加坡境外取得的收入(如不汇入新加坡)原则上免税的政策,吸引了全球众多企业和高净值人士,常被誉为理想的“低税赋国家”或“税务友好地区”。

重要提示:

根据新加坡当地媒体报道,中国对境外收入的申报要求一直存在,但从去年开始,执法力度显著加强了。

如果您属于中国税收居民(根据上述标准判断),并且在新加坡或其他CRS参与国有金融账户但未主动申报相关收入,建议尽快进行全面的税务健康检查,并做出必要的合规调整。

如果您是新加坡税务居民(需满足新加坡税法规定的居民条件,如一个纳税年度在新居住/工作满183天等),并且账户开设在新加坡本地的金融机构,那么根据CRS的一般规则,这些账户信息通常不会被交换给中国税务当局。确认并取得新加坡税务居民身份是关键。