据新加坡《联合早报》报道,伦敦投资咨询公司Henley & Partners的新世界财富研究部门负责人阿莫尔斯(Andrew Amoils)在一次线上专访中向该报透露,预计2023年将有3500名资产净值超过百万美元的富裕人士选择移民新加坡,他们平均每人拥有至少600万美元的可投资资产,且其中大多数来自中国。近年来,包括迈瑞医疗创始人李西廷、海底捞创始人张勇等在内的众多中国高净值人士纷纷涌入新加坡。除了移民,他们还热衷于在新加坡进行境外资产配置,如海底捞联合创始人施永宏于2022年9月斥资5000万新币(约合2.5亿元人民币)购买了前新加坡总理李光耀之女李玮玲的洋房。随着人口和资产的跨境流动日益频繁,中新之间的跨境财富传承问题愈发显著,许多高净值家庭因制度差异等因素面临着继承方面的挑战。无论是移民新加坡还是在该国进行资产配置,了解新加坡的继承制度都是对这些资产进行财富管理和传承规划的前提。本文将聚焦于新加坡,探讨中新跨境传承中的实务热点话题。

新加坡的法定继承

根据新加坡的判例法规定,在没有遗嘱的涉外继承案件中,被继承人的居籍所在国的法律将决定其财产的分配。然而,在判断居籍时,新加坡法院会根据具体情况作出不同的裁决。下面通过一个实例进行说明:

老李在中国出生,并拥有一套位于中国的公寓。1990年,他移居新加坡工作并取得了永久居民身份。1998年,他与一位新加坡女子结婚,并在新加坡共同购置了一套房产。2022年,老李不幸去世,且未留下遗嘱。在这个案例中,老李的居籍存在两个可能的选项:中国或新加坡。由于老李是中国公民,法院可能会判定他的居籍在中国。但考虑到老李去世时是新加坡的永久居民,拥有新加坡的住所,与新加坡的亲友保持联系,并在新加坡工作了多年,法院也可能认为老李有意将新加坡作为他的永久居住地,从而认定他的居籍在新加坡。

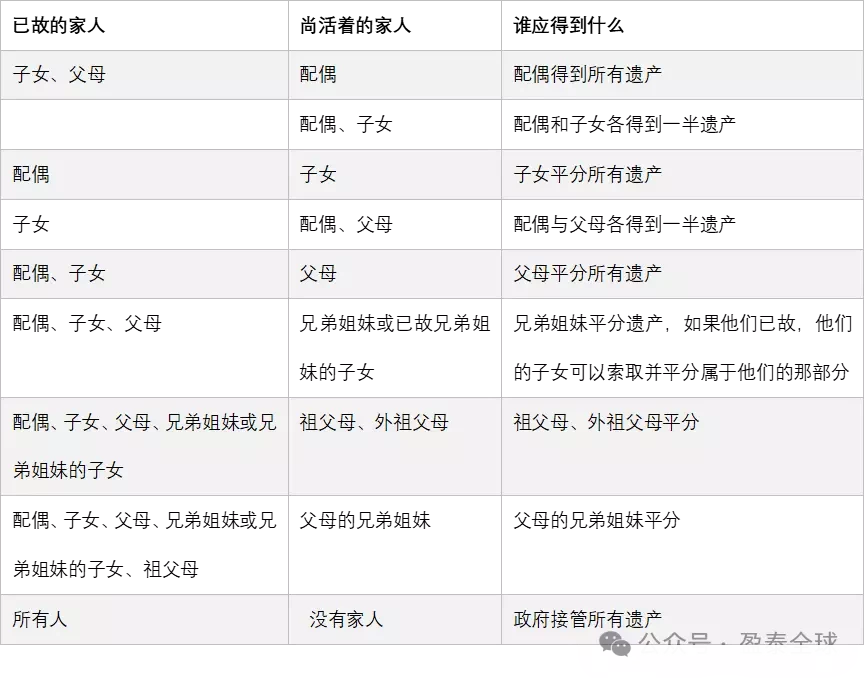

因此,在这个案例中,最终适用的法律将取决于法院对被继承人居籍的认定。如果法院采纳了后者,即认定老李的居籍在新加坡,那么老李的继承事务就需要遵循新加坡的《无遗嘱继承法令》。具体来说,新加坡的法定继承人和继承顺序可以参考相关的法律规定,如下表所示。

新加坡的遗嘱继承

《海牙遗嘱处分方式法律冲突公约》,对遗嘱问题的准据法适用作出了如下规定:

第一条 凡遗嘱处分在方式上符合下列各国内法的,应为有效:

(一)立遗嘱人立遗嘱时所在地;或

(二)立遗嘱人作出处分或死亡时国籍所属国;或

(三)立遗嘱人作出处分或死亡时的住所地;或

(四)立遗嘱人作出处分或死亡时的惯常居所地;或

(五)在涉及不动产时,财产所在地。

显然,在遗嘱继承的情境中,尽管遗嘱若符合其订立地、立遗嘱人处置财产或去世时的国籍所属国、居住地以及惯常居所地等地的法律均可视为有效,但在处理涉及不动产的继承时,仍须以该不动产所在国的法律为最终依据。若被继承人在新加坡拥有房产,那么遗嘱的相关事宜就必须遵循新加坡的《遗嘱法》来办理。具体而言,以下几点是需要特别注意的:

有效遗嘱的要求:

遗嘱必须为书面;

立遗嘱人必须年满21岁;

立遗嘱人必须在遗嘱的页脚签名。如果立遗嘱人无法做到的话,可以委托他人当面代签。

一份遗嘱必须有2个或2个以上的见证人,见证人也必须当着立遗嘱人的面在遗嘱上签名。两个主要的见证人不能是遗嘱的受益者,或者是立遗嘱人的配偶。遗嘱受益人可以成为第三见证人。

遗嘱一般包含如下内容:

立遗嘱人的债务清单;

遗嘱受益人和遗产分配方式;

遗嘱执行人。遗嘱受益人也可以作为遗嘱执行人;

撤销条款,以撤销任何之前所有的遗嘱;

处理剩余遗产的条款,以根据立遗嘱人意愿分配遗产的剩余部分。例如,如果其中一位遗嘱受益人先于立遗嘱人去世,那么属于他那份的遗产就会变成遗产的剩余部分。

03

新加坡的继承手续

在新加坡,处理法定继承与遗嘱继承的程序存在一定差异。若被继承人立有遗嘱,应由遗嘱中明确指定的遗嘱执行人向法院提起申请,以获取遗嘱认证书。若遗嘱未指定执行人,法院则会将附有遗嘱的遗产管理书授予其认为“最适合接管遗产”的个人。相反,若被继承人未立遗嘱,或遗嘱遗失,死者的近亲属则需向法院申请遗产管理授权书。显然,遗产认证书在新加坡的继承程序中扮演着至关重要的角色。那么,遗产认证书究竟是什么,以及该如何进行申请呢?

遗嘱认证书是一项法院命令,授权遗嘱执行人执行遗嘱中的指示,包括将死者的资产分配给其指定受益人。

当死者的遗产价值超出50,000美元时,遗嘱认证书便成为必要。若遗产总额不超过300万美元,遗嘱执行人需向家事司法法庭递交申请;而若遗产总额超过300万美元,则应向高等法院家事法庭提出申请。然而,如果死者的遗产价值在50,000美元及以下,并且没有负债,那么可以选择不申请遗嘱认证,而是通过申请公共信托人的方式来管理遗产。

若被继承人非新加坡籍,且立有涉及外国的遗嘱,则需考虑其居籍是否在英联邦国家或中国香港。若属此类情况,遗嘱执行人有两种选择:一是从新加坡法院取得新的遗嘱认证书,二是在新加坡高等法院家事法庭对外国已授予的认证进行重新确认。然而,对于非英联邦及中国香港籍的被继承人,例如中国大陆籍,遗嘱执行人仅能通过向法院申请来获得遗嘱认证书。在此情境下,申请遗嘱认证书的具体步骤如下所述:

准备申请所需文件

根据家事司法法庭网站发布的内容,包括但不限于如下材料:

单方传票(Ex parte)

单方传票可使用《家事法庭程序指引》(FJCPD)附录 A 中的表格 48 填写。该表格所需的信息包括:死者的详细信息、申请人的详细信息、申请的命令(即“授予申请人遗嘱认证”)。

FJCPD表格 51 中的遗嘱认证或遗产管理声明

需要提供有关死者、其遗产和申请人的某些信息。例如死者的详细资料,包括其死亡信息和住所(死者生前居住的国家);遗产估计价值(并确认是否超过300万美元);确认所提交的遗嘱副本是经认证的真实遗嘱副本(遗嘱原件必须提交给家庭司法法院进行核实);确认申请人是遗嘱中指定的遗嘱执行人;申请是否在死者去世后6个月内提出(如果不是,需说明延迟的原因)等。

经核证无误的死亡证明副本

经核证无误的遗嘱副本

申请人应确保遗嘱以英文书写。如果遗嘱是用其他语言书写的,申请人应申请由法院翻译人员进行翻译。

提交主申请(main application)

主申请的流程包括向法院呈交上述所述文件。在有律师代理的情况下,律师会通过电子诉讼平台以电子化手段完成申请提交。若遗嘱执行人选择自行处理,不依赖律师帮助,则需通过LawNet及CrimsonLogic服务局的实体柜台来完成提交。

一旦文件提交至法院,系统将自动生成一个临时遗嘱认证案件编号,并同时产生一份清单。重要的是,遗嘱原件必须在紧接着的下一个工作日的下午4:30之前,被送至家事法庭的遗嘱认证服务窗口。此外,还需随后提交以下所列的证明文件。

提交辅助资料

遗产管理宣誓(Administration oath)

申请遗产管理权的遗嘱执行人必须向法院承诺,其将按照死者在遗愿中的指示分配死者的遗产和财产,并对此作出说明。遗嘱执行人还必须用遗产中的款项偿还死者的未偿债务。

支持性宣誓书(Supporting affidavit)

支持宣誓书中应展示以下文件:遗嘱认证或遗产管理声明(已提交并被法庭接受)、死亡证明书和遗嘱的核证无误的副本、资产明细表。

资产明细表

资产明细表必须在清单中存档,并在支持宣誓书中展示。这主要是一份死者截至死亡之日在新加坡的财产清单,以及未偿债务。

被继承人财产包括不动产和其他个人财产:不动产指死者的组屋(HDB flat)/私人房产/拥有部分份额的房产。

个人财产指房地产以外的任何财产,可能包括死者的银行账户(包括定期存款账户和单位信托账户)、股票和股份、保单、车辆、贵重珠宝和死者保险箱中的物品等。

法庭听证

在法院接受申请和管理宣誓后,法院将通知遗嘱认证听证会的日期和时间。

提交补充宣誓书和资产明细表

若申请初期无法明确死者的资产具体状况,遗嘱执行人有权签署一份未附资产详细清单的支持誓词。

随后,法院会依据这份不含资产明细的支持誓词(仅作为依据),颁发一项正式命令(即order-in-terms)。凭借此命令,遗嘱执行人有权向各金融机构提出请求,以获取死者资产的详尽资料。

在成功获取这些资产信息后,遗嘱执行人需在宣誓专员的见证下,再次签署一份补充誓词,该誓词中将详细列出所有资产的完整清单。

颁布遗嘱认证书

通常情况下,若无任何异议,申请遗嘱认证书的过程可在2至6个月内顺利完成。然而,在面对较为复杂的情况,比如遗产包含众多资产,需逐一核实与查找时,处理时间可能会相应延长。

传承规划,不止遗嘱

在之前探讨的内容中,我们聚焦于被继承人在新加坡遗产的法定与遗嘱继承情况。显而易见,无论是实体法律条文的把握,还是程序上的具体操作,对当事人而言均构成不小的挑战。即便被继承人事先通过遗嘱进行了规划,继承人仍需应对冗繁的认证流程,这一过程可能耗时数月乃至数年才能完成。更进一步,针对我们服务的高净值客户群体,鉴于其资产的国际化和多元化分布,单一遗嘱往往无法满足实际需求,需要针对不同国家或地区的资产分别订立遗嘱,这无疑加剧了跨境财富传承的复杂性。

实际上,遗嘱仅是财产传承规划中的一种传统工具,其法律效力、程序繁琐、耗时较长等局限性仍难以避免。因此,对于高净值人群,在面临海外资产传承规划的需求时,我们更倾向于推荐采用信托等现代传承工具,以满足便捷、高效等多元化传承需求,实现全球资产的统一规划与配置。

离岸信托

离岸信托,指的是在特定的离岸司法管辖区设立的信托实体。这些离岸中心往往为信托提供了更为宽松的法规环境或政策优惠,使得受益人的权益能够得到独特的保护,并且信托架构的设计也更为灵活多变。因此,离岸信托兼具了“离岸”与“家族信托”的双重优势,在税务规划、公司股权管理、财富传承等多个方面都能发挥出强大的功能。

对于国内的家族信托而言,其在资产端面临的一个主要难题是,境外资产难以被纳入境内信托的管理范畴,同时其投资端也主要集中在境内进行资产配置,这导致无法解决境外资产的配置与风险隔离问题。因此,对于拥有高额净资产的个人来说,离岸信托成为了一个重要的工具,用以实现境外资产的传承。

不仅如此,离岸信托的作用还远远超出了跨境财富配置与传承的范畴,它还涉及到公司股权管理、税务筹划、司法隔离等多个方面。离岸信托的架构极具灵活性和多样性,当事人甚至有权设立自己的私人信托公司,从而极大地增强了信托的掌控力和保密性。

目前,离岸信托通常采用一种多层架构,即在海外实际控制架构的顶层嵌入家族信托进行持股。具体来说,这种架构会先在离岸司法管辖区设立一个特殊目的公司(SPV)来控制境内外资产,然后再通过家族信托来控制这个离岸公司。以我国的民营企业为例,它们通常会采用红筹上市并嵌入离岸家族信托的模式。这种模式的基本步骤包括:委托人在离岸区域设立一个特殊目的公司,然后设立离岸信托,接着让离岸公司上市,再在境内设立外商独资企业,最后通过股权或协议控制的方式实现对境内运营实体的实际控制。