了解過美國保險的朋友,相信對「指數型萬能險」(Index Universal Life,簡稱IUL)不會陌生。

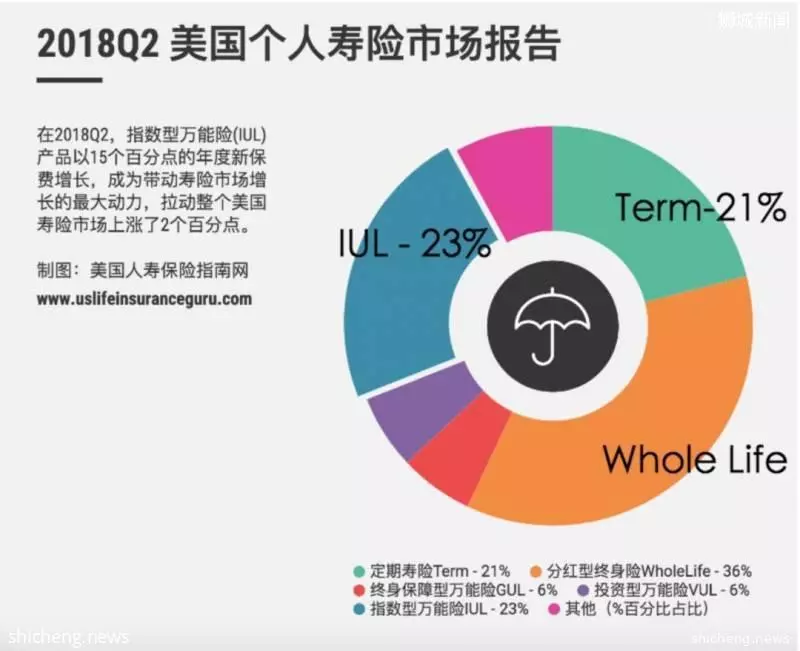

「指數型萬能險」作為人壽保險以及萬能險的一種,最早於1997年起源於美國,並已成為美國本土發展最快、占市場份額很大的保險產品,也是很多中國客戶赴美投保的熱門目標。

今年開始,新加坡也有了全亞洲唯一的IUL產品,為本地和中國客戶提供了遠赴美國投保之外的另一個選擇。

這篇文章我們就來說說,這個風靡美國又終於登陸亞洲的產品到底是什麼,有哪些特點和作用?

什麼是「指數型萬能險」?

要了解「指數型萬能險」,我們首先需要理解「萬能險」(Universal Life,簡稱UL)的概念。

簡單來說,「萬能險」其實就是一種終身壽險,在受保人死亡的情況下提供身故賠償。與傳統的終身壽險有固定的保額(即身故賠償額)、保費金額和繳費期不同,「萬能險」的投保人可以在保證保單不會失效的前提下,決定何時繳納保費以及繳多少,甚至調整保額大小。不過在實際操作中,為了方便管理,大多數客戶會選擇一次性把保費繳夠,或者像普通的終身壽險一樣分期繳付固定的金額。

與終身壽險一樣,「萬能險」也具有儲蓄增值功能。終身壽險繳納的保費通過進入保險公司的分紅基金進行投資,再根據實際投資表現每年向保單分紅,形成增值。「萬能險」的增值渠道與終身壽險存在差別,在下一小節中詳述。

保障與增值功能

如前所述,「萬能險」兼具壽險保障與增值功能。繳納保費之後形成的保單金額,每年要先扣除壽險成本和費用,再依據產品類別不同而進入不同的類儲蓄帳戶。

傳統萬能險的這部分金額會全部進入一個「固定帳戶」,這個帳戶中的資產會根據當前派息率賺取利息,形成增值。由於傳統萬能險主要投資於較為保守的債券類資產,因此派息率主要在3.5%—4.5%的區間浮動。

相比之下,「指數型萬能險」則有更大的增值空間,一小部分金額仍會進入穩健的「固定帳戶」,大部分則進入「指數增值帳戶」,通過購買指數期權,與指數掛鉤。具體到新加坡的IUL產品,「固定帳戶」和「指數增值帳戶」以三七比例進行資金分配,而「指數增值帳戶」分別與美國標普500(60%)和香港恒生(40%)掛鉤。數據顯示,標普指數與恒生指數自成立至今,年化收益分別約為9.55%和11.07%。

需要注意的是,「指數增值帳戶」中的資金並不完完全全追蹤對應的指數,而是設有最低和最高派息率。其中最低派息率為0%,所以即便遇到經濟危機,保單價值也不會受到巨大的負面影響。反過來,新加坡IUL對應標普和恒生設定的最高派息率分別是8%和9.5%,也就是說如果某年股市表現特別好,保單也只能依據最高上限來派息。

我們以2000-2019年標普指數的收益情況來舉個例子:

不難看出,雖然「指數型萬能險」對派息率設有最高限制,但長期來看股票指數收益明顯高於債券,因而「指數型萬能險」的增值功能往往更強。反過來說,因為「指數型萬能險」所繳的保費增值更快,所以保同樣的身故保額,相比傳統萬能險需要繳的保費也更低。

靈活性

「指數型萬能險」與傳統萬能險一樣享有較高的靈活性。

首先,如前文已經提到,「萬能險」的投保人可以在保證保單不會失效的前提下,隨時調整繳納保費的金額和時間,以及調整保額大小。

其次,「指數型萬能險」允許比較靈活地從保單中提取現金。如新加坡的IUL在保單生效滿一年後就可以提現,每月可以提取一次,每次不少於500美金。

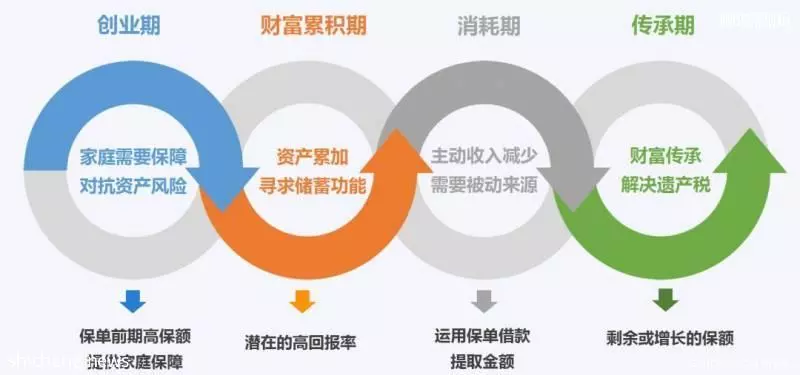

最後,新加坡的「指數型萬能險」也允許投保人進行保單抵押貸款,允許的貸款金額為凈退保價值的90%或以上。投保人可以在投保時就申請保單貸款,也可以在保單生效一段時間後申請。舉個例子,假設初始保費為10萬美金,那麼保單生效時的凈退保價值就是8萬美金(等於初始保費的80%),此時可以貸款的金額就是至少7.2萬美金。也就是說,客戶最開始只要繳納2.8萬美金,就能享受10萬美金可購買的保額,之後只需每個月繳納貸款利息。

性價比

筆者在公眾號前一篇文章(《怎樣用人壽保險實現保障和財富傳承》)中已經提到,指數型萬能險是性價比最高的可用來財富傳承的人壽保險產品。這裡筆者選取了新加坡市場上各類人壽保險中比較有代表性的產品來做一些比較。

THE END

總結一下, 「指數型萬能險」無論在保障功能、增值功能、靈活性還是性價比上,都有十分鮮明的特點。在美國人壽保險市場達到目前的地位有其合理性,相信進入新加坡市場後也能在本地和周邊國家大有可為。