本篇文章將介紹新加坡的企業所得稅、消費稅、個人所得稅、印花稅、房產稅、路稅以及關稅等稅項。

01 企業所得稅

要交稅的企業包括:

按照新加坡法律在新加坡註冊成立的企業、在新加坡註冊的外國公司(如外國公司在新加坡的分公司),以及不在新加坡成立但按照新加坡屬地原則有來源於新加坡應稅收入的外國公司(合夥企業和個人獨資企業除外)。

但是新加坡根據企業的控制和管理職能是否在新加坡,對納稅人分為居民企業和非居民企業兩類。

居民企業(Resident Company)是指公司的控制和管理職能在新加坡的企業。也就是說,只要企業的控制和管理職能在新加坡,無論公司是否按照新加坡的法律在新加坡註冊,其即為新加坡居民企業。

反之,若企業的控制和管理職能不在新加坡,即使是按照新加坡法律在新加坡註冊的企業,在稅務上也為非居民企業(Non-Resident Company)。

居民企業和在新加坡有常設機構的非居民企業要就其來源於新加坡和在新加坡收到的來源於新加坡以外的收入納稅,沒有常設機構的非居民企業僅就來源於新加坡的所得納稅。

現行的企業所得稅稅率為17%,正常應納稅收入的部分免稅額高達30萬新元,具體如下:第1萬新元的正常應納稅收入稅額豁免75%,下一個29萬新元正常應納稅收入稅額豁免50%。因此,第一個30萬新元正常應納稅收入的實際稅率約為8%。超過30萬元的應納稅收入按17%的現行稅率全額納稅。

新公司的稅務豁免計劃

任何符合條件的新註冊的公司(如下所述)都有權享受前三年新創辦公司的每年的免稅待遇稅務評估。資格條件如下:

A.在新加坡註冊成立;擁有不超過20名股東,其中至少一名股東是持有至少10%普通股的個人股東。

B.除主要從事投資控股業務的公司從事房地產開發銷售,投資或投資和銷售的公司外,所有新公司均可享受免稅待遇。

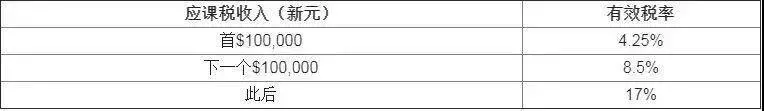

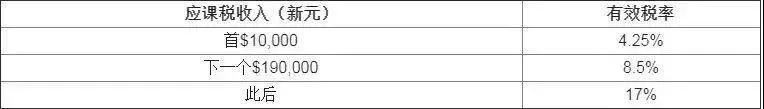

2020年之後:

公司的部分稅務豁免

公司在其第4個納稅評估年度以及所有其他公司將有權無限期享受部分免稅待遇。

2020年之後:

02 消費稅

消費稅(GST)是對新加坡進口商品(由新加坡海關徵收)以及新加坡的幾乎所有商品和服務徵收的稅種。在其他國家,消費稅被稱為增值稅或VAT。新加坡現行消費稅率是7%。

註冊消費稅

所有年度應納稅收入超過S$100萬新元的公司,或預計應納稅收入將超過S$100萬新元的公司,都需要註冊消費稅。該企業必須在要履行責任的30天內註冊消費稅。

企業公司也可以選擇自願註冊消費稅。自願註冊的批准由新加坡稅收局審計長酌情決定。一旦獲得批准,就必須至少維持註冊兩年。

消費稅計費和收費

您一旦註冊了消費稅,就需以現行稅率為您的供應徵收消費稅。消費稅計費和收費被稱為銷項稅(Output Tax),收取後必須呈給新加坡稅務局。

您在商業上的採購和開支(包括進口商品)所產生的消費稅,被稱為進項稅(Input Tax)。如果您的企業符合索取進項稅的條件,您可以就採購和支出索取進項稅。

這種進項稅抵免機制,確保只有在每個供應鏈階段的增值額徵稅。

消費稅一般是以季度或者半年為時間單位進行報稅呈報給新加坡稅務局。

供應類型

新加坡一般有四種供應類型

A.標準稅率供應(消費稅7% *)

大部分本地商品和服務銷售屬於這一類別。

B.零稅率供應(消費稅0%)

出口商品和服務被歸為國際服務。

C.豁免供應(消費稅不適用)

– 出售和租賃無家具的住宅物業

– 進口和本地供應貴重金屬的投資

– 金融服務

D.消費稅範圍之外的供應(消費稅不適用)

– 商品在海外進行銷售

– 私人交易

* 根據新加坡的經濟,政府支出和其他稅收收入,計劃在2021年至2025年之間的某個時間將增長2%的利率從7%提高到9%(大機率是2020年新加坡政府大選之後) 。

2011年1月1日起生效的供應時間條規

自2011年1月1日起,針對大部分交易,銷項稅將按以下方式計費:

A.當發出發票時

B.當收到款項時

索回進稅額(Input Tax)的條件

您必須符合以下條件才能索回進項稅:

1.你有註冊消費稅;

2.有關貨物或服務必須已經提供給您或貨物已由您進口;

3.商品或服務將被使用,或將用於您的業務;

4.對於本地採購,在申請索回進項稅時,你需要有效的稅務發票(註明是開給你的),或簡化稅務發票;

5.對於進口,必須有進口准證,表明您是有關貨物的入口商;

6.進項稅額直接屬於應稅供應(即標準供應和零稅率供應),或者是消費稅範圍外的供應(若在新加坡生產就是應稅供應)。

稅務發票

稅務發票是支持您索回進項稅的主要文件。

您發給您的客戶的稅務發票,以及供應商給您的稅務發票,至少要保留五年。不過這些稅務發票無需與消費稅申報表一起提交。

如果您的客戶註冊消費稅,就必須開稅務發票。您的客戶需要將此稅務發票作為支持文件,為他的標準稅率採購申索進項稅。一般來說,稅務發票應該在供應後30天內發出。

對於零稅率供應、豁免供應和被視為供應或沒有註冊消費稅的顧客,不需要票稅務發票。

如果適用,您的稅務發票還必須註明豁免、零稅率或其他供應類型的詳細信息。每種供應的應付總額也必須另行註明。

不允許索回的進項稅

消費稅(普通)條例第26及27條不允許以下支出申索進項稅:

1.提供給您的員工的家屬或親屬的福利;

2.使用私家轎車的成本和費用;

3.體育和娛樂俱樂部收取的會費(包括轉會費);

4.公司車所產生的費用,在1998年4月1日更新或延長擁車證;

5.1999年7月1日或之後租用汽車所產生的費用;

6.工作人員的醫療保險費,除非根據「工傷賠償法令」,或根據「勞資關係法」的任何集體協議,該保險或賠償是強制性的。

7.涉及博彩、抽獎、彩票、水果機器或機會遊戲的任何交易。

員工因公務產生的費用

一般來說,如果稅務發票抬頭沒有你的公司名,您不允許索回該採購的進項稅。

但是,如果您能夠證明您的員工是代表您的公司(即納稅人)接受貨物或服務的供應,則可以允許索回進項稅。

例如,您應該保留員工報銷的證據,並在帳目中把該帳單列為營業支出。

請注意,您申索的進項稅額受以下條件而定:

1.您是有註冊消費稅的公司;

2.商品或服務屬於公司營運用途;

3.進項稅額直接屬於應稅供應,或者是消費稅範圍外的供應(若在新加坡生產就是應稅供應)。

4.消費稅(普通)條例第26及27條所不允許的進項稅申索。

進口服務的消費稅

於2020年1月1日或之後,消費稅將引入於進口服務。

B2B導入的服務將通過反向收費機制徵稅

如果你是:

1.商品及服務稅註冊的部分豁免業務,無權享有全額進項稅務抵免; 或

2.接受商品及服務稅登記的慈善組織或自願福利組織,收到非商業收據,

您將需要為您從海外供應商採購的所有服務(「進口服務」)中的GST帳戶,就像您是供應商一樣,但某些服務明確排除在反向收費範圍之外。

根據正常的進項稅收回收規則,您有權申請相應的商品及服務稅作為您的進項稅。

大多數企業生產應稅供應品,因此不會受到這種反向收費機制的影響。

通過海外供應商註冊制度對企業對消費者(「B2C」)數碼服務徵稅

如果您屬於新加坡境外,如果您符合以下條件,則需要在新加坡註冊商品及服務稅:

1.年度全球營業額超過100萬美元;和

2.為新加坡客戶提供超過100,000美元的B2C數碼服務。

註冊GST後,您需要向新加坡客戶收取有關B2C數碼服務供應的商品及服務稅。

如果您是電子市場運營商

在某些情況下,無論您是電子市場的本地或海外運營商,您都可以被視為海外供應商通過您的市場提供的數碼服務的供應商。

在這種情況下,您需要包含這些服務的價值,以確定您的商品及服務稅登記責任。如果您對GST註冊負責或已經過GST註冊,則除了提供數碼服務外,您還需要向代表海外供應商的新加坡客戶收取有關B2C數碼服務供應的GST費用。由您直接向新加坡的客戶提供。

B2B導入的服務將通過反向收費機制徵稅。只有:

(i)提供免稅用品,或

(ii)不提供任何應稅物資的企業需要申請反向收費。

大多數企業製造應稅供應品,因此不會受到這種反向收費機制的影響。反向收費機制要求本地商業客戶就其進口的服務對消費稅進行核算。當地商業客戶可以反過來要求將消費稅作為其進項稅,但須遵守消費稅進項稅收回收規則。

B2C進口服務的徵稅將通過海外供應商註冊(OVR)模式生效。這就要求海外供應商和電子市場運營商向IRAS註冊消費稅如果他們提供大量的數字服務給新加坡的消費者。

03 個人所得稅

新加坡個人所得稅的納稅人分為居民個人和非居民個人兩類

居民個人(Tax Resident)包括:

新加坡公民、新加坡永久居民,以及在一個納稅年度中,在新加坡居留或者工作183天以上(含183天)的外籍人士(公司董事除外)。

非居民個人(Non-Resident):

是指在一個納稅年度內,在新加坡居留或者工作少於183天的外籍人士。

一般情況下,居民個人和非居民個人都要就其在新加坡取得的所有收入納稅,包括薪水、花紅、董事費、佣金以及其他收益。

但自2004年1月1日之後,居民個人在新加坡取得的海外收入無須納稅。如果受僱於新加坡企業而在新加坡收到來源於境外的收入則需要納稅。

通過合夥企業取得的海外收入也需要納稅。因為合夥企業不是一個法律實體,合夥企業本身不需繳納企業所得稅,但每個合伙人需要納稅。如果合伙人是個人,則需按照個人適用的所得稅稅率繳納個人所得稅;如果合伙人是公司,則需按照公司適用的所得稅稅率繳納企業所得稅。

新加坡實行累進稅率制。扣除個人所得稅減免(Personal Income Tax Relief )之外,居民個人所得稅稅率保持在0-22%之間。納稅居民有權就子女撫養費、職業培訓費、保險費以及公積金(CPF)繳款等事項享受個人所得稅減免。

從2017年開始,新加坡居民個稅稅率有所調整。累進稅率梯級從8級增加到10級,不過是從年收入超過16萬開始調整。

非居民個人的個人所得稅為15%稅率或居民個人所得稅稅率,哪個高交哪個。董事費、諮詢費和其他所得,從2017年開始調整為20%-22%。

每年的三月開始申報截止日期為4月18日,也可以申請適當的延期。如果沒有按期交稅,就要面臨應納稅款5%的罰款。每增加一個月罰款就增加1%,最高罰款為滯納稅款的12%。

04 印花稅

印花稅是對與不動產和股份有關的書面文件徵收的一種稅。

與不動產有關的文件包括不動產的買賣、交換、抵押、信託、出租等;

與股份有關的文件包括股份的派發、轉讓、贈予、信託、抵押等。

在新加坡境內簽署的文件,應在文件簽署之日起14日內繳納印花稅;在新加坡境外簽署的文件,應在新加坡收到文件的30日內繳納印花稅。

房產印花稅有三種:

A.買家印花稅Buyer's Stamp Duty (BSD)