徵收總原則

根據本法案第10(1)(b)條的規定,任何在新加坡產生的或來自新加坡的或在新加坡收到的來自新加坡以外的任何個人就業收入應被徵稅。

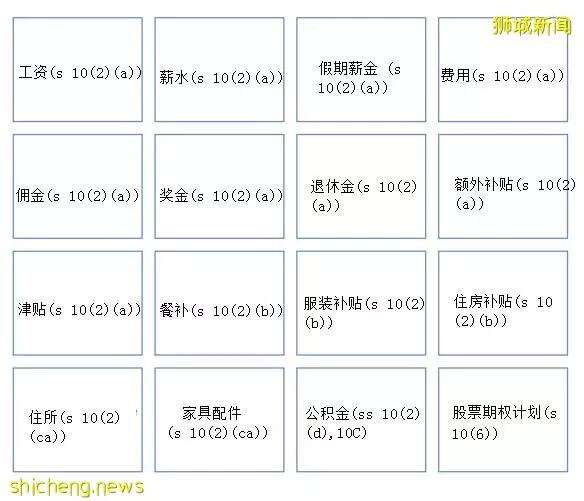

就業收入包括什麼?

「任何就業的所得或利潤」的定義不僅僅指工資和薪水。

除非根據《所得稅法》獲得特別豁免,或獲得行政豁免, 所有就業中支付或授予員工的所得或利潤(包括實物利益),無論金錢或實物,都需課稅。行政寬免明細會在下一期的文章推出。

須在新加坡課稅的就業所得或利潤,不一定要僱主以合約方式提供,亦無須由僱主支付後才能課稅。

此外,對於須在新加坡課稅的就業所得或利潤,它們必須是指雇員憑藉其職務所提供的服務,而且必須是對過去、現在或未來服務的報酬(見Hochstrasser v Mayes (1960) 38 tc673)。但是,在ABB v CIT [2010] SGHC 46中,Chao JA認為「服務報酬」測試並不是唯一適用的測試。

以下表格涵蓋就業收入的具體內容:

就業收入不包括什麼?

根據案例法,與就業有關的某些付款並不被視為收入, 不予徵稅。

1. 誘導性付款,即在「徹底」的基礎上進行的付款,而不是用於提供服務或付款。比如跳槽時的簽字費用

2. 離職時僱主支付的限制性契約,即給你一筆錢,讓你放棄某些權利。

3. 離職補償,即收入來源的終止。

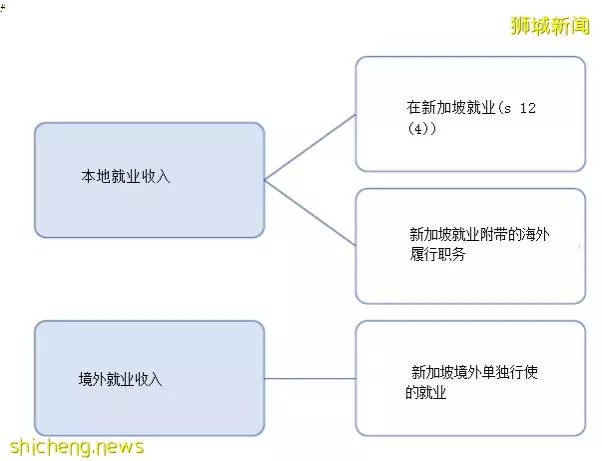

本地就業的收入的稅收待遇

在新加坡就業的收入來源於新加坡,須在新加坡課稅。

在新加坡就業所得的收入構成本地來源的收入,不管該收入有沒有在新加坡收到都須根據所得稅法第12 (4)條課稅。這與以下情況無關:(i)勞動合同是在哪裡簽訂的;(二)收入的支付或收到的所在地;(iii)僱主是誰;(四)用人單位所在地。

新加坡稅務居民境外就業收入

在境外履行職務,如果是對新加坡工作的擴展, 則被視為新加坡就業的延伸。由此產生的收入也將被視為在新加坡應課稅的本地收入。

在新加坡境外單獨行使的就業所得構成外國來源的收入,只有匯入新加坡境內才會在新加坡課稅。然而,根據得稅法第13(7A)條規定此類收入在新加坡應免稅。

附表:本地就業收入vs 境外就業收入

非新加坡稅務居民在新加坡就業收入的一些特別規定

非新加坡稅務居民在新加坡工作60天或以下取得的就業收入應按所得稅法 第13(6)條予以免稅。然而,這項豁免並不適用於公司董事及公眾演藝人員的某些收入(第13(7)條)。