蓋曼群島和英屬維京群島(BVI),這兩地由於其稅收優勢經常會被選擇作為註冊SPV,搭建離岸架構的首選地,但其實除了它們,香港和新加坡也因為低稅率、簡單稅制和便利化貿易吸引了眾多外資。今天我們就來比較一下,作為亞洲四小龍之二、亞洲金融中心的香港和新加坡,哪地的稅收更具有優勢?

從企業所得稅來對比

1、新加坡企業所得稅

正常應稅所得中頭10,000新幣可享受75%的稅收減免;

10001-30000 新幣的部分可享受50%的稅收減免;

剩餘部分按17%的稅率繳納公司所得稅。

針對新企業的免稅計劃:

新移民的新加坡(稅收)居民企業或有限擔保公司;

應稅收入中頭100,000新幣的部分可獲得全額免稅;

100,001-300,000 新幣的部分可獲得50%的稅收減免。

註:該項免稅政策只在符合規定的企業建立的頭三年內有效。

2、香港企業所得稅

徵稅對象並無居民非居民之分,並且香港特首林鄭月娥在競選政綱提出的兩項稅務改革,包括利得稅兩級稅制,首200萬元盈利稅率降至10%,餘下盈利為16.5%。

3、總結:

1、對於利潤額比較低小型企業或者是初創公司,新加坡的稅率更具有優勢;

2、對於盈利較高的大中型企業,兩個地區在所得稅上相差無幾。

從個人所得稅來說

1、新加坡個人所得稅

新加坡個人所得稅稅率在0-22%之間,且個人收入有相應減免額,由稅務局自動扣除,無需個人去調整。基本上只要有一個人在上班有收入都符合此項,55歲以下減免$1000,55到59歲減免$3000,60歲以上減免$4000。此外還有配偶減免、兒童減免、工作媽媽減免、父母減免等。

而非居民個人不適用稅務減免。非居民個人的受僱所得適用15%稅率和居民個人所得稅稅率兩者間較高者;董事費、諮詢費和其他所得,適用20%的稅率。

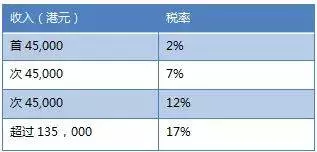

2、香港個人所得稅

香港個人所得稅稅率在0-17%之間,同時香港政府也設置了不同的個人免稅額。個人基本免稅額為132,000港元,除此之外還有已婚人士免稅額、子女免稅額、供養父母免稅額、單親家庭免稅額等。若是一家人僅一人工作,所需繳納的稅幾乎為零。

舉個例子,如果一個人收入1,000,000萬人民幣,若其為新加坡稅務居民,需繳稅105,698元人民幣左右;如果是香港稅務居民需繳納139,552元人民幣;但如果是中國稅務居民這一數字將達到268,080元人民幣。(注意:此算法僅使用個人基本稅率,未納入各項免稅額)

這樣看來,新加坡的個人所得稅雖然最高一檔打到22%,但是只針對年收入超過32萬新幣的部分徵收,所以除去超高收入人群,整體比較的話,新加坡的個人所得稅更勝一籌。

新加坡

香港

從稅制和稅種來說

常見的增值稅在香港是不徵收的,而新加坡實行的是7%的消費稅,是對新加坡進口商品(由新加坡海關徵收)以及新加坡的幾乎所有商品和服務徵收的廣基稅,相當於增值稅。

新加坡和香港均是以地區基準來徵稅(只對在本地區產生或來源自本地區的收入徵稅,並未全球徵稅),這點對外國投資者在新加坡和香港設立離岸公司具有很強的吸引力。

但是,最近兩地尤其是香港加強了對離岸公司的盡職調查和註冊備案審查工作,股東和董事如果不是當地居民,公司不在當地取得收入也未取得當地納稅居民身份,這種情況下,公司雖然不需要在當地繳稅,但是其相關稅務信息會被交換至其實際稅源國或公司最終受益人的稅務居民國,這對中國人在當地設立的離岸公司,無疑是一大挑戰。

想要利用居民身份做稅務規劃、更換稅籍,或者你有企業需要進行稅務規劃是可以考慮新加坡的,為資產保駕護航,具體可諮詢楹進集團!