新加坡历来被称为税务天堂,那您知道这是为什么吗?

众所周知,新加坡的税收制度以“税制单一、税种少、税率低”为特点。这些特点,再加上政府的一系列税收优惠政策,吸引了大量外国投资者的关注。新加坡的企业所得税在全球范围内是最低的之一,大多数国家的企业所得税通常介于20%至35%之间,而新加坡的企业所得税最高可达17%。

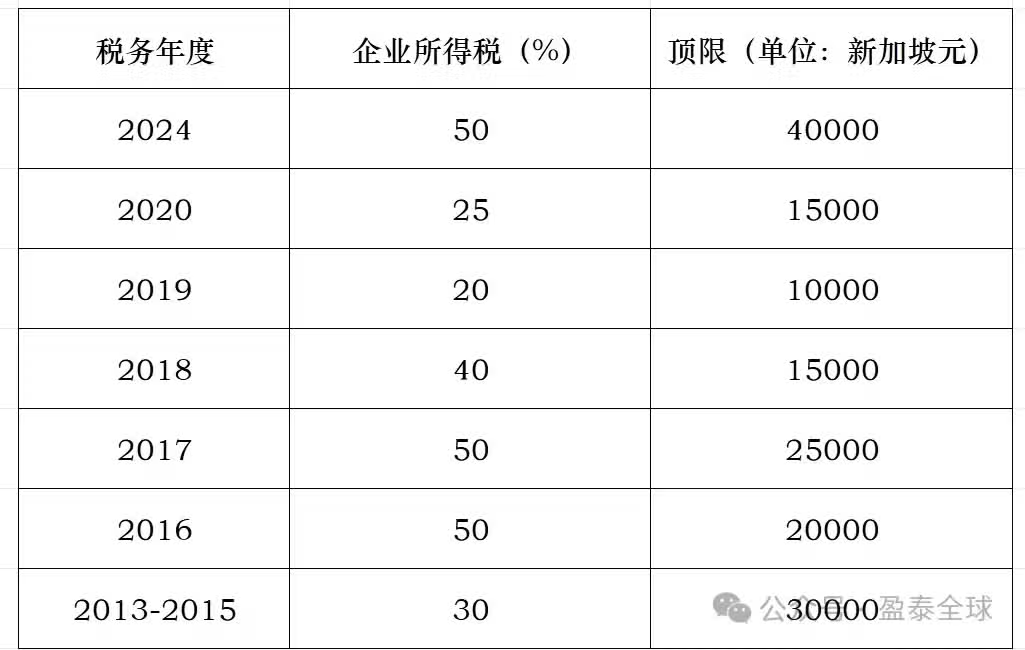

到了2024年,新加坡的公司所得税回扣达到了前所未有的高点,这一上限不仅超过了以往的任何一年,而且政府还通过提供现金补贴来确保非纳税公司也能从中受益,这充分体现了新加坡政府对企业的坚定支持。

新加坡企业所得税的基本概况

根据去年的运营状况,新加坡企业所得税申报将可能让您觉得棘手,尽管新加坡和全球许多其他国家在税基的计算上采用相同之基础。

谁需要支付新加坡企业所得税?

无论公司的税务居民身份为何,公司都必须按所得税法规定支付新加坡企业所得税。该税是基于在新加坡从事业务所获得的任何应税收入,以及汇入该国的国外所得。与非税务居民相比较的情况下,新加坡税务居民享有多种福利,那么就税收目的而言,新加坡公司的定义为何?以下为详细说明:

该企业实体依照新加坡法律注册,《公司法》1967条;

公司名称通常包含 “Ltd” 或 “Pte Ltd”;

在新加坡注册的外国公司,包括外国公司的分支机构。

应特别指出,合伙企业和独资企业不必在新加坡申报企业所得税。

因此,当公司的管理和控制活动均在新加坡进行时,该公司将被视为新加坡的税务居民。在重要事项上作决策时,公司的董事会会议需要在新加坡召开。此外,这些公司还享受新加坡与其他国家签订的双重征税协定所提供的税务减免。

预估应税收入

预估应税收入(Estimated Chargeable Income,简称ECI)

根据新加坡税务局规定,从2020财务年度起,所有公司都必须进行预估征税收入申报(ECI),那什么是ECI,何时需要申报ECI?

新加坡会计年度通常是公司注册当月开始计算,到公司注册满一个自然年时为一个财年。新加坡公司会计年度结束后,公司需要生成财务报表,召开股东大会,所有股东需在公司财报上签字。通常股东大会结束后一个月内,公司需向新加坡会计与企业管理局(ACRA)提产公司财务报表,进行年审的申报工作。

报税截止期通常为下一个日历年的11月30日,以避免合成罚款或传票等强制措施。11月30日的提交截止日期为公司提供了从结账之日起至少11个月的时间进行提交。

贴心小提示:如果贵公司没有盈利然后同时公司的年收入少于新币500万的话,是不用报预估所得税的。另ECI只是预估所得税,不是最终的报税。除非符合预估应税收入(ECI) 豁免申报的要求,所有公司必须在财政年度结束后的三个月内提交预估应税收入(ECI)。

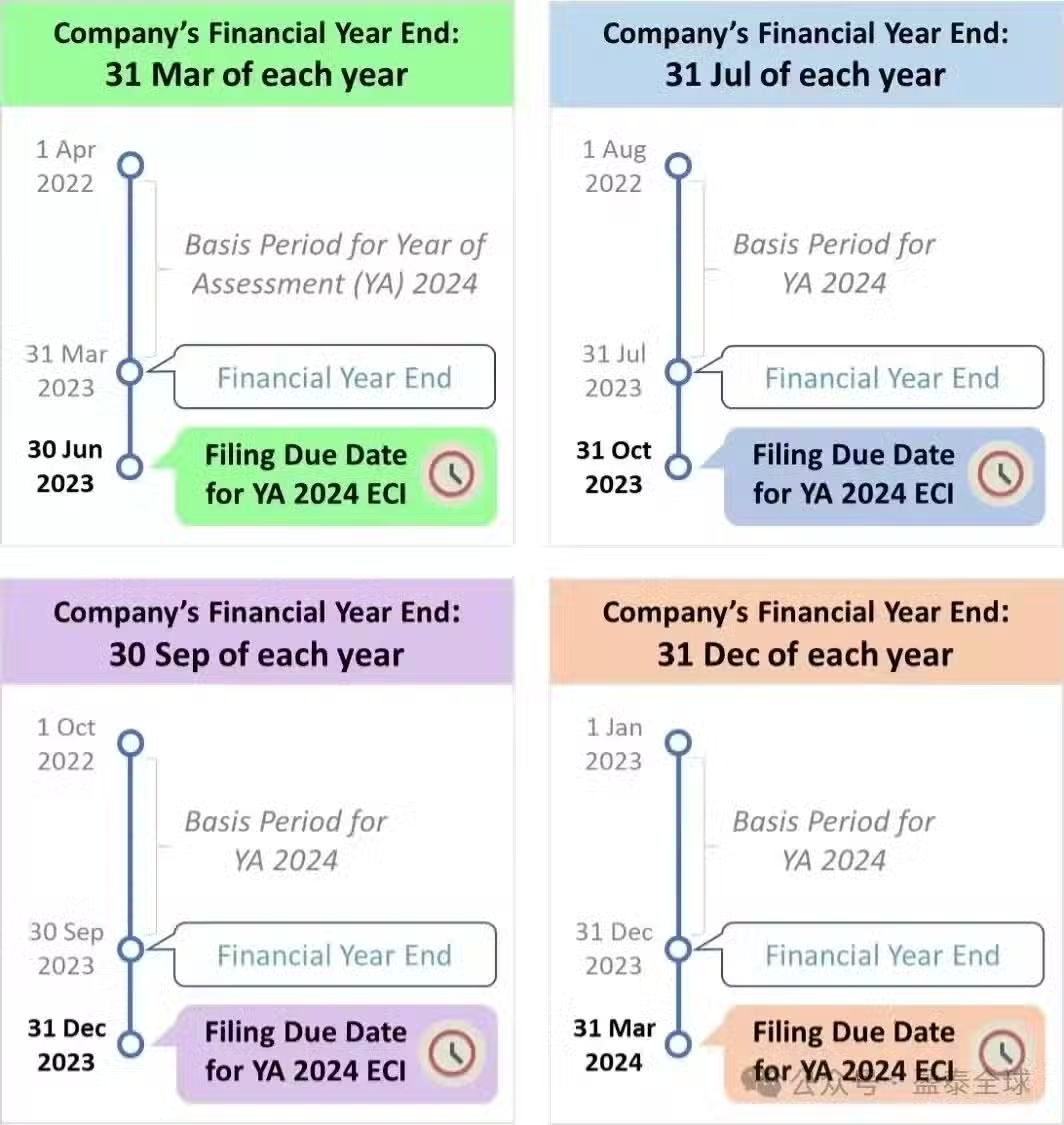

根据不同财政年度结束日期的 ECI 申报截止日期示例:

每年提交的报税表

所有公司每年都需要向IRAS提交两个《公司所得税申报表》。除ECI免报企业外,其余企业均需在公司财务年度终了3个月内计算企业ECI并呈报。IRAS提醒所有公司,包括没有开展业务活动或处于亏损状态的公司,必须于11月30日前递交其YA企业所得税申报表 (CS Lite / CS / C表格) 。

税收优惠和减免

无论是新加坡本地公司还是外国公司,公司均应按其应税收入的17%统一税率纳税。值得一提的是本国企业和外国企业可以在新加坡获得一定的税收减免。新成立的企业还可以享受额外的税务优惠。这些优势使得新加坡成为全球投资者的理想目的地。

01 新成立公司的部分免税条件

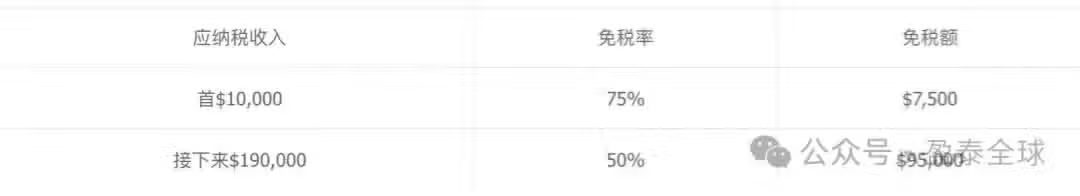

自2020估税年起,对于满足条件的新设立公司,其应征税收入的首20万新币可以享受部分税务豁免(Tax Exemption Scheme for New Start-up Companies),在前三个纳税年度内按现行的企业所得税率纳税。税务豁免的上限为125,000新元。

所有新成立的公司都有资格享受免税计划,需满足以下条件:

公司注册成立地在新加坡;

公司在该税务年度为新加坡的税务居民;

于该税务年度,公司的股东人数不超过20人,其中所有股东都是自然人,并且至少有一位个人股东持有不少于10%已发行的普通股。

免税计划中以下公司除外:

主要活动为投资控股的公司。

从事房地产开发以销售、投资或两者兼而有之的公司。

02 现有其他公司部分免税条件

自2020估税年起,所有其他在新加坡运营的公司都有资格享受部分税务豁免(Partial Tax Exemption Scheme for Companies),其应征税收入的首20万新币可以享受部分税务豁免,税务豁免的上限为102,500新元。

03 企业所得税退税

新加坡最新财政预算案声明中提到,在2024年估税年度,企业将获得50%的企业所得税回扣,顶限为4万新元。若公司在2023年雇佣至少1名本地员工,也可以获得2000新元的现金补助金。这笔补助金对无法从公司税回扣获益的公司也适用。

应当指出,如果企业满足已经雇用本地员工这一要求,则将得到CIT回扣现金补助金2000新元。如果公司提供的税务回扣金额没有超过2000新元的现金补助,那么50%的税务回扣将不再适用。

若公司税务回扣金额大于2000新元的现金补助金,那么需在50%的税务回扣基础上减去已获得的2000新元现金补助金。

个人所得税

01 哪些应当缴纳个人所得税

根据新加坡所得税法,下列各项个人所得应当缴纳所得税:

①工资薪金所得;

②经营所得、佣金,及自由职业者取得的收入;

③投资所得(如物业出租收入等);

④其他所得(如年金、特许权使用费、中奖等偶然所得或信托收入等)

下列情形,个人将被要求提交所得税申报表:

①总收入超过22000新元;

②自雇(当地个体户或合伙企业)收入的净利润超过6000新元;

③个人是从新加坡获得收入的非居民

02 哪些是税务居民

新加坡个人所得税税率取决于个人的税收居民身份。如果您符合以下条件,您将被视为特定的新加坡税务居民:

①除临时离境外,居住在新加坡的新加坡公民或新加坡永久居民;

②在新加坡居留/工作的外国人:1个自然年内在新加坡至少停留183天;连续3年,即使第一年和(或)第三年在新加坡的逗留时间可能少于183天;

③在新加坡连续工作2个自然年且总逗留时间不少于183天的外国人。(这一规定适用于在新加坡的外国雇员,但不包括公司董事、公共演艺人员或专业人士。)

03 个人所得税的税率是多少

在新加坡的税务体系中,超过一年的个人所得税收入可以通过累进的方式扣除相应的免税条款,这意味着所得税的税率通常在0%到24%之间,这也意味着高收入群体需要支付更高的税费。

非税务居民不享受税收减免,从2024估税年起,统一适用24%的个人所得税率。

另外,按照新加坡2024年的最新财政预算,到2024估税年,所有纳税的居民都有资格获得个人退税。退税金额为应纳税额的50%,上限为200新币。

04 申报时间及流程

新加坡的税务年度为每年的1月1日至12月31日,个人所得税的申报为年度申报。

报税渠道

电子申报: 纳税人可登录IRAS网站http://www.mytax.iras.gov.sg,需要在每年4月18日截止日期前,线上完成个税的电子申报。纸质申报: 填写纸质个税申报文件,邮寄给IRAS。截止日期为4月15日。

报税手续

纳税人在规定时间内进行纳税申报后,IRAS会向纳税人出具缴税通知(Notice of Assessment),纳税人须在接到缴税通知后一个月内缴纳税款,否则IRAS会对欠款征收罚款,纳税人也可以选择网银自动转账方式进行零利息分期付款,支付税金。

05 税收减免政策

新加坡税务居民有权就子女抚养费、职业培训费、保险费以及公积金缴款等事项享受个人所得税减免。纳税人在报税时可以根据个人情况申请个人所得税减免。需要注意的是,目前新加坡个税减免的顶限为80,000新元。

新加坡税率及优惠政策将定期更新、修改,要求纳税人掌握最新税务申报政策、遵守相关税务规定、按税务申报时间表按时纳税。