b)您的劳力所得。

家长税务回扣 PTR:

有子女的新加坡居民,可以申请家长税务扣除。报税人还需满足以下任一条件,

a)您和您配偶/前配偶所生的子女于 2019 年出生;或

b)您在2019年合法领养的子女,年龄未满6岁;或

c)您和您配偶/前配偶在婚前所生的子女,并且在你们子女的年龄未满6岁时在2019年注册结婚。

并且,您的子女必须成为新加坡公民:

a)在出生时或之后的12个月内;或

b)在您合法领养时或之后的12个月内;或

c)在父母结婚时或之后的12个月内。

PTR 回扣额如下:

a)第1个子女:$5,000;

b)第2个子女:$10,000;

c)第3个或之后的子女:每名子女$20,000。

您可与您的配偶按照双方同意的分配百分比共享 PTR 回扣。如果在该估税年里您应缴付的税额少于此回扣,任何未使用的回扣将自动用来抵消您往后所应缴付的税额,直到回扣额用完为止。

军人税务扣除:

现役军人可扣除$3,000,长官可扣除$5,000;

预备军人可扣除$1,500,长官可扣除$3,500;

军人的配偶/父母可申请$750。

报税所需材料

表格B1

填写表格B1第2页,根据您的表格IR8A在1(a)至1(d)项目里分别填写薪金、花红、董事酬金和其他的雇佣收入。其他雇佣收入包括兼职收入、津贴、实物利益、养老金、退休金(不包括新加坡政府所支付的养老金)以及其他应缴税的现金或物质报酬,例如股票认购权的收益等。

如果您在截至2020年3月31日还未收到雇主提供的表格IR8A,您可以先估计您在2019年的收入。当您收到表格IR8A后,请邮寄给新加坡税务局。

如果您符合以下情况,也需要将表格IR8A/S和附表8A/8B寄给新加坡税务局:

a)您的个人所得税是由您的雇主支付;或

b)您收到股票认购权的收益;或

c)您有申请非普通居民(NOR)的税务优惠。

家属情况说明

在职母亲须在表格B1第2页6(b)项中依顺序填写子女信息,扣除额将会根据您的合格条件自动计算。

申请祖父母看护者扣除额的报税人,须在表格B1第2页6(d)项列明细节。

申请残障兄弟/姐妹扣除额的报税人,须在表格B1第2页6(e)项列明细节。

如果报税人是首次申请 家长税务回扣PTR,请填写附表2的项目7,并附上以下文件复本(若适用):

a)若子女是领养的,请呈上子女的合法领养文件,和/或

b)若在新加坡境外登记结婚,请呈上结婚证。

房屋租金收入及其他收入(如有)

如果您收取的租金来自:

a)2019 年从独自或联名拥有的一间房地产所得,请提供租金总额及所出租房地产的相关开销等详情,并根据法定所有权填写您个人的净租金分配额。

b)出租部分房地产所得(如1个房间),您需要根据出租的房间数量,按比例分配可扣除的开销。您不能申请不可扣除的开销,如:因迟交房地产税而支付的罚款、上一年的房地产税、寻找第一任租户时所支出的费用(如佣金、广告或律师费等)、首次购买家具和装置的费用及其折旧、首次维修及装修费用、贷款偿还额、房地产扩建或改建费用等。 租金的亏损额(即可扣税的出租总开销超过租金总收入)不可以用来抵消其他收入。

如何缴纳个税?

个人所得税税单将邮寄给报税人,收到税单后,您可以根据自己的情况,选择以下其中一种方式支付税款:

ATM(DBS/POSB、OCBC)

AXS在线平台、AXS站点

支票/GIRO/网上支付/电话银行

邮政自助服务器(SAM)

电汇

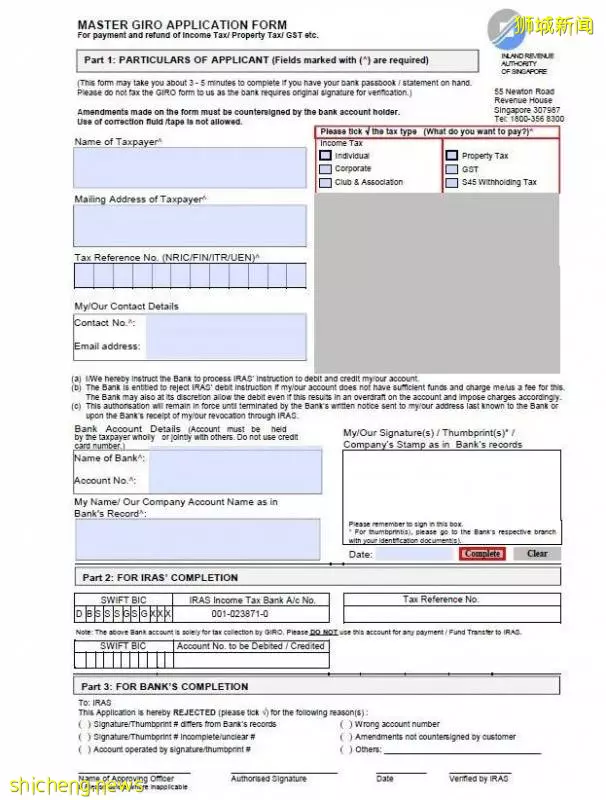

向税务局申请GIRO自动扣税,可以免息分期付款,避免逾期支付税款。第一次申请GIRO的报税人需要填写申请表格并邮寄给税务局。

GIRO申报表,来自IRAS

未按时申报的处罚

未按时缴纳税务将被处以应交税款5%的罚款。如果在缴纳期限的60天之后仍未缴纳税款,那么每月还要处以应交税款2%的额外处罚,但罚款总额不超过未付税款的50% 。

未按时提交纳税申报表要处以每个整月200新币的罚款,罚款总额不超过10,000新币。

楹进集团咨询提醒您

新加坡是法制严明的信用社会,提醒个人和企业保持良好的纳税记录,不论是对企业的运营还是个人身份申请(绿卡和公民)都是加分项。

其他税种

1.遗产税

新加坡已于2008年2月15日正式取消遗产税。

2.房产税

保持房地产税较高税率,维持房地产市场稳定,防止过热。

3.财产税

除物业的物业税率是按累进比例计算的,其他财产应按年度价值的10%征税。

4.机动车税

这些是对汽车征收的税,但不包括进口税。征收这些税是为了抑制汽车拥有量和道路拥堵。

5.消费税

2006年新加坡消费税从5%上调至7%,在2021至2025年某个时间点将进一步上调至9%。

新加坡基金免税计划

新加坡是全球公认的税率最低的资本主义国家之一,因为拥有良好的商业税收环境、完善的银行体系、以及广泛的贸易协定。新加坡还是亚洲金融中心和财富管理中心之一。越来越多的中国家族正将财富转移到新加坡,通过建立专业的家族办公室,来管理他们的流动性和非流动性投资,并帮助他们解决家族治理和财富继承的问题。

为吸引更多全球富豪在狮城设立家族办公室,新加坡政府给予由家族办公室离岸或在岸管理的基金提供免税优惠。在此优惠政策下,家族办公室管理的基金几乎所有的投资收益都无需缴纳所得税。

在今年公布的新加坡政府财政预算案中,针对基金的三个免税条款,也众望所归地被延续到2024年:

13CA(离岸基金税收豁免计划);

13R(在岸基金税收豁免计划);

13X(进阶级基金税收豁免计划)。

值得一提的是,通过设立单一家族办公室还可以移民新加坡。根据资管规模,可以通过全球投资者计划的家族办公室选项直接获取绿卡。或者通过控股公司申请EP,逐步实现新加坡移民。