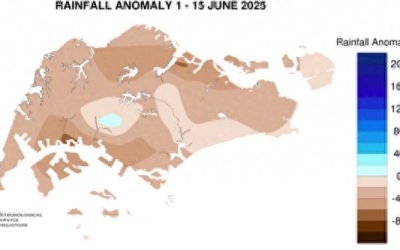

尽管新加坡的经济随着不断开放而逐渐复苏,但本地一年定期存款的利率却从疫情前的1.7% - 2.0%降到了0.9% - 1.35%。一年以上定期的利率则更低,可见银行对未来几年的全球经济预期依旧有所保留。

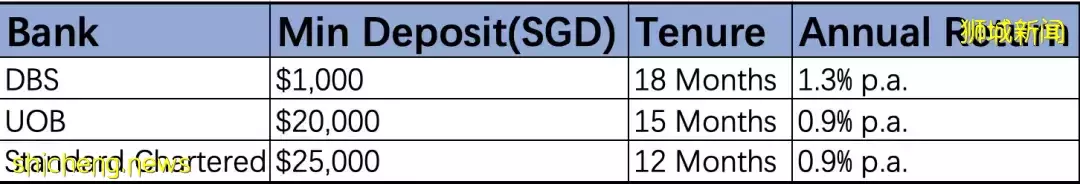

三大本地银行定期利率表

在全球经济动荡的背景下,如何才能保持个人理财的稳定收益呢?储蓄计划就成了一个非常值得考虑的答案。

01 什么是储蓄计划

储蓄根据存款周期的长短,可分为短期储蓄和中长期储蓄。在新加坡,短期储蓄的方式是大家熟知的银行定存,而中长期储蓄的方式则是由保险公司提供的储蓄计划。

储蓄计划是由保险公司发行的以获取稳定储蓄回报率为目的的理财类保险产品,由于其存款周期比较长,存款目的比较明确,因此称之为储蓄计划。

新加坡自1965年建国以来,各家银行的主营业务便是个人/企业贷款,而保险公司则是主营资产的保值和增值业务,所以现在各家银行的储蓄计划基本上都是代售的保险公司的储蓄计划。

但是银行的代售会有以下两个问题。

第一,银行代售的产品更新速度较慢,代售的产品可能不是最新的储蓄计划,客户很有可能买到回报率较低的旧产品。

第二,银行代售没有售后服务,客户关于已购产品的后续服务都需要亲自到柜台与不同的业务员进行沟通。而通过保险公司购买的产品则会有相应的理财顾问进行一对一的服务,相对来说更为便捷。

由此可见,如果您想配置储蓄计划,请一定找保险公司进行购买!

02 储蓄计划的特点

存款周期长

储蓄计划的取款期往往在10年以上,常见的投资周期有10年,15年,20年,30年,最长可达100年。需要注意的是,储蓄计划在到期前是不适合提前取出的,提前取出将会严重影响收益率,甚至无法保本,需尽量避免。

存款目的明确

相对于银行的储蓄来说,购买储蓄计划的客户往往有着相对明确的存款目的。比如担心自己退休之后工资下降而给自己购买的养老储蓄,或是担心孩子上大学时所需的高昂学费而给孩子购买的教育储蓄。当客户有着较为明确的存款目的时,储蓄计划的产品结构以及回报率往往比单纯的银行定存要更为合适。

回报率稳定

保险公司会在回报率较好的年份,预留一部分钱作为储备,用于补贴回报率较差的年份,从而使储蓄产品的整体回报率趋于稳定。此外,保险公司的储蓄计划的自身构成中有50%以上的投资标的是优质债券,而债券在发行后利率就会固定不变。即使大环境利率越降越低,已发行的债券利率也将维持不变。而银行主营的贷款业务的根本在于利差,在目前经济动荡的大环境下,为了稳定利差,银行不得不下调定存利率。由此可见,保险公司的储蓄计划的回报率相对稳定。

存取方式灵活

除了类似于银行定期的整存整取,也可以选择更适合上班族的零存整取(每月存入一笔钱,到期后一起取出)和零存零取(每月存入一笔钱,到期后每月取出一笔钱)。不同的存取方式用于服务不同的储蓄目的,从而使客户获取最佳的储蓄回报。

03 储蓄计划的选择

小编以身边朋友们为自己配置储蓄计划的选择为例,给大家介绍一下新加坡常见的储蓄计划。

定期储蓄

特点

零存整取,回报率比银行定期高

付款期

5-30年

取款期

自行选择10-30年后一次性取出(取款期需大于等于存款期)

回报率

年化2.61% - 4.08%左右(时间越长,回报率越高)

适合人群

有长期的储蓄计划,追求高回报率,同时对资金流动性需求不高的客户

生活实例

A同学月薪5000新币,长期定居在新加坡生活。为了之后能有一个更好的生活,决定每个月为自己存储1000新币。了解了银行定存年利率最高只有1.4%,而为期15年的储蓄计划年化则有3.11%,于是他为自己购买了一份定期储蓄计划。

储蓄方案

首个5年内,每月自动存入1000新币,5年内一共存入6万新币。首个5年结束以后,便不再需要每月存钱了,只需等10年之后一次性取回约89000新币。

灵活储蓄

特点

灵活度高,回报率比银行活期高

付款期

5/10/15/20/25年

取款期

15-25年自选

回报率

年化2.23%-3.26%左右

适合人群

有长期的储蓄计划,不追求高回报率,但对资金流动性需求较高的客户

生活实例

B同学月薪5000新币,打算定居在新加坡生活。但同时由于目前还是单身,未来有一定的不确定性,因此他希望为自己配置一个相对灵活的储蓄计划。既可以提供比银行活期利率高的回报率以寻求资产的增值,又能提供一定的灵活性来满足自己生活上的不时之需。

储蓄方案

每月存入2000新币,两年后每月可取出680新币,可用于固定开销,未取出的本金以2.53%的年化收益计息,明显优于银行活期利率。在每月取出680用作灵活支出的同时,15年后还可以将剩余的本息取出,剩余本息共计约290000新币。

养老储蓄

特点

零存零取,完美符合养老需求

付款期

即日起到55/60岁

取款期

60/65岁后分10-20年取出

回报率

年化3.84%-3.89%左右

适合人群

为今后养老生活提前规划的客户

生活实例

C同学今年30岁,月薪5000新币,打算60岁退休。因为担心退休之后的收入下降,想在60岁之前每月存一些钱作为自己的养老金。C同学希望退休之后可以每月收到2000新币作为生活补偿,比较了银行最高年化利率1.4%与养老储蓄的3.89%,C同学决定购买养老储蓄。

储蓄方案

购买养老储蓄,每月只需存入672新币,存到60岁为止,即可在65岁-85岁时每月领到2000新币的养老金。

教育储蓄

特点

零存整取,完美符合为孩子攒学费的需求

付款期

5-30年自选

取款期

自行选择10-30年后一次性取出(取款期需大于等于存款期)

回报率

年化2.61% - 4.08%左右(时间越长,回报率越高)

适合人群

孩子出生后为孩子上大学提前攒钱的新晋爸妈

生活实例

D同学今年刚刚成为新晋奶爸,希望为自己的儿子存一笔钱用于支付孩子将来上大学时的学费。目前D同学月薪5000新币,而NTU/NUS的学费大概为8200新币/年,学费通胀为2%/年。若以此为例,22年后D同学需要每年提供15000新币左右的学费,四年共60000新币。了解到当前最高的银行利率为1.4%,而保险公司的教育储蓄利率为3.11%,D同学决定配置教育储蓄。

储蓄方案

首个5年,每月存500新币。5年结束后,便不再需要每月存钱了,只需让储蓄账户里的钱存到孩子上大学时(这里是17年),此五年间共计存30000新币,孩子22岁时上大学,可一次性取出60000新币,完美地满足了D同学的孩子大学期间所有阶段的花销。

结 语

看完以上的介绍,想必大家对储蓄计划有了一定的了解