有客户问:在其他国家有生意往来,同时还在新加坡经商,如何避免双重征税?如果申请新加坡COR,是否可以获得一些税务优惠?

注:本期主要讲企业税务,个人税务居民会在后期介绍。

V5,拿【企业COR申指南】

一、什么是企业税务居民

1、企业税务居民

新加坡税务居民证书(Certificate of Residence, COR),是由新加坡税务局(IRAS)颁发的一份文件。用于证明该公司是新加坡的税务居民,以便根据新加坡与其他司法管辖区签订的双重征税协定(DTA)申请税收优惠。这通常是外国税务当局要求以证明该公司是新加坡税务居民的必要文件。

新加坡公司从新加坡境外获得的收入,汇入新加坡并在新加坡收取时应在新加坡征税。

通常情况下,此类收入需要进行两次征税,一次是在境外即外国管辖区,另一次是在新加坡。所以,申请COR有助于获得税收优惠,以帮助企业减轻双重征税。

2、COR什么作用?

作为新加坡税收居民的公司可以享受以下海外收入税收减免:

海外收入来自与新加坡已签订避免双重征税协定(DTA)的司法管辖区,该海外收入则可按双方税收协定进行免征或减税征收;新加坡目前已签署了100个双边税收协定,为新加坡企业除去双边纳税、减低预扣税及提供境外税务抵扣。(数据来源于安盛A&G)

特定海外收入的免税,比如:国外的股息,分支机构利润和服务收入;

海外税收抵免,在外国管辖区已支付的税款,可以抵减对相同收入应支付的新加坡税款。

举例1,如何减少双重征税?

假设一家新加坡公司在泰国经营业务并从中获得收入。

如果新加坡和印度之间有税收协定,该公司可以通过COR证明其为新加坡税务居民,从而避免在两个国家都缴纳税款,或者至少减少在印度缴纳的税款。

举例2,如何享受较低的税率?

新加坡和菲律宾可能在税收协定中商定了特定税种的较低税率。

比如,如果一家新加坡公司需要向其外国合作伙伴支付版权费,根据税收协定,这些付款可能享受较低的扣缴税率。只有持有COR的新加坡公司才能享受这种优惠税率。

3、如何申请DTA优惠?

要享受避免双重征税协定DTA优惠,新加坡居民公司必须向境外合作伙伴证明其是新加坡税收居民。为此,新加坡公司可以:

申请税务居民身份证明函COR:

向新加坡税务局申请税务身份证明函,证明是新加坡的税务居民公司,即可根据DTA要求税收优惠;

申请税局批准退税表格:

在某些情况下,DTA缔约国的合作伙伴会要求新加坡公司提交由该司法管辖区签发的退税表格。

V5,拿【COR申请指南】

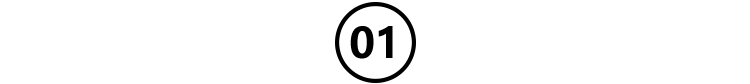

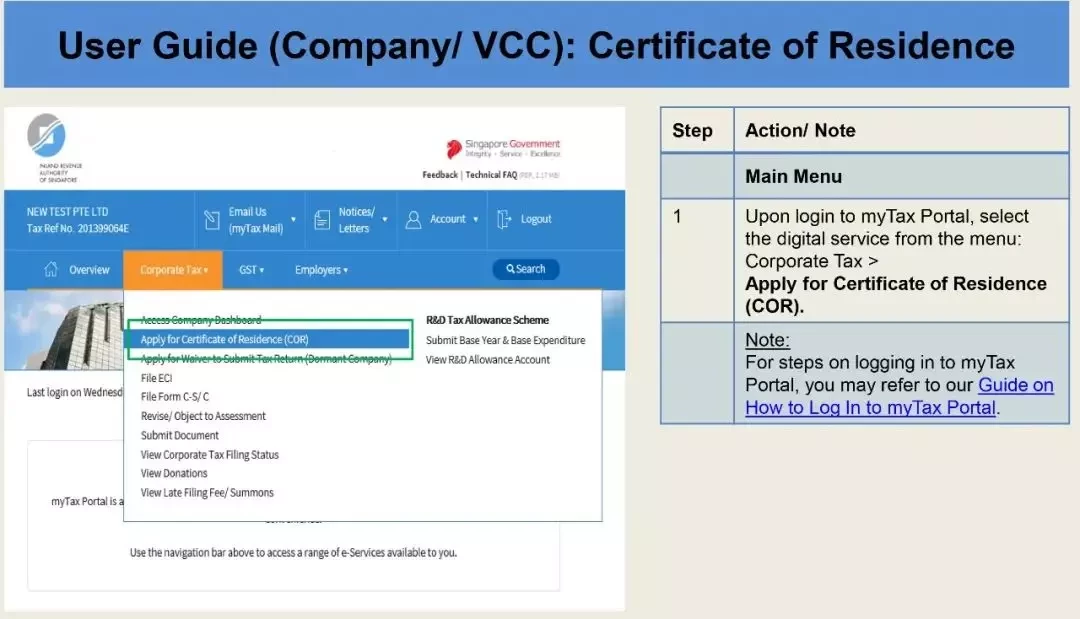

图/来源于IRAS

二、成功案例:L公司1天获批COR

L公司,源自新加坡的科技创新先锋,为进军国际市场蓄力。

面对双重征税挑战,L公司慧眼识珠,携手GO GLOBAI HR公司(GGHR)共谋良策。GGHR公司专业客户经理精准推荐COR方案,以新加坡为跳板,开启全球扩张新篇章。

在客户经理的精心筹备与全程护航下,L公司仅耗时1天便闪电获批COR资格,效率之高令人瞩目。这一里程碑式成就,不仅为L公司铺设了税务优惠的快车道,更为其海外征程奠定了坚实基础,成为科技企业国际化合作的又一成功案例。

图/L公司成功申请COR,盗图必究!

三、有哪些公司可以申请

根据DTA申请税收优惠的规定,新加坡税务居民公司可以申请COR证明或寻求IRAS对退税表的认证。

为了获得COR,公司必须是新加坡的税务居民。通常,外资控股投资公司、名义公司和非新加坡注册公司不符合COR的申请资格。

1、外资控股投资公司:

仅拥有纯粹被动收入来源且仅获得国外收入的外资控股投资公司不符合COR的申请资格。外资公司是指其50%或以上的股份由以下实体持有的公司:在新加坡境外注册的外国公司;或非新加坡公民的个人股东。这种所有权必须在最终控股公司层面得到应用。

然而,如果这些公司能够证明:公司的业务控制和管理在新加坡进行;并且公司在新加坡设立办事处有正当理由;IRAS仍可能为其颁发COR。

2、名义公司:

名义公司不符合COR的申请资格,因为它们不是从DTA伙伴国获得的收入的实际拥有人。名义公司是指代表实际拥有人托管股份的公司。

3、非新加坡注册公司:

非新加坡注册公司不符合COR的申请资格,因为这些公司不是在新加坡控制或管理的。这也适用于外国公司的新加坡分公司,因为它们是由其海外的母公司控制和管理的。

然而,在特殊情况下,如果这些公司能够证明:

公司的业务控制和管理在新加坡进行(即新加坡分公司对公司行使全面控制和管理);公司有不在新加坡注册的有效理由;IRAS仍可能为其颁发COR。

4、可变动资本公司(VCC):

就税务而言,根据《2018年可变资本公司法》注册的VCC被视为一家公司。

为了获得COR,VCC必须是新加坡的税务居民。VCC子基金的税务居民身份由VCC的总控层面决定。为了为其子基金获得COR,应由VCC(而非子基金)申请COR。

注:关于DTA,EOI会在后面详细介绍,请留意相关推送。

V5,拿【COR申请指南】

图/来源于IRAS

四、如何申请COR证明?

1、材料准备

申请税务居民的日历年度;

COR使用国家;

收入性质: 例如咨询服务、汽车零配件销售等;

完成年度报税;

根据不同企业类型。

2、申请攻略

除非在特定情况下,所有居住证书(COR)申请均须通过 Mytax.iras 提交。

您可以通过Mytax.iras为以下年份申请 COR:

当前日历年;

最多往前追溯4个日历年;

例如,在2021日历年,公司可以申请2017年至2021年日历年的COR。

公司还可以从当前日历年的10月开始,为提前1个日历年申请COR。

仅当公司在指定日历年中在新加坡行使其业务的控制和管理时,才会为该日历年向公司授予COR。如果COR被授予给2021日历年,则意味着公司在整个2021日历年中都是新加坡的税务居民。

图/L公司递交COR申请,盗图必究!

3、申请周期

分为在网络申请和书面申请两种方式:

A、网络申请:

在Mytax.iras提交材料;

IRAS将在收到申请后的7个工作日内处理您的申请。

邮件通知:一般在1~3个工作日内收到一封电子邮件通知;

纸质通知:如果选择纸质通知,则需要4个工作日。

B、书面申请:

书面申请COR,此规定仅适用于以下类型的公司:

为公司所拥有的个体经营业务申请COR;为公司作为合伙人之一的合伙企业申请COR;在新加坡境外注册的公司。

这些公司可通过myTax Mail向IRAS提交书面申请,并提供以下详细信息:

公司/个体经营者/合伙企业的名称和UEN;申请COR的原因;需要COR的日历年;外国司法管辖区的名称;将从外国司法管辖区获得的收入的性质和金额;支付收入的外国公司/个人名称;收入汇款的日期;确认公司在整个日历年中对业务的控制和管理是在新加坡进行或将在新加坡进行的。

申请周期:

IRAS将在收到完整信息后的14个工作日内处理您的申请。如果情况复杂,处理时间可能会更长。

邮件通知:一般在1~3个工作日内收到一封电子邮件通知;

纸质通知:如果选择纸质通知,则需要4个工作日。

4、COR文件官费

COR正本20新币/份,副本3新币。

注:资料来源于IRAS,安盛A&G,综合网络素材整理。