印度初創企業正往外發展。新加坡是他們要去的其中一個地方。例如,Flipkart(印度最大線上零售商)和InMobi(印度最大的移動廣告網絡)都在新加坡註冊。

新加坡據被譽為全世界政治最穩定的經濟體之一,幾乎沒有貪污案,因此很適合營運。此外,其策略性位置,使到它成為企業打入東南亞市場的最佳中心據點。在新加坡沒有公司的話,很難進軍馬來西亞,越南、印尼和菲律賓等市場,因它可以緩和這些國家的不同語言、文化習慣等問題限制。

新加坡政府有自由的外國投資政策,加上有利於企業的稅務政策、外國來源收入能有稅務減免、一流的基礎設施,鼓勵了越來越多的印度企業把新加坡作為開拓公司的目的地。

營運便利

在世界銀行每年發布的全球營商環境報告,新加坡的營商便利水平一直名列世界前茅。在對企業家和初創企業非常重要的領域上,新加坡取得很高分,即獲得資本和信貸方面,以及如何有效地處理清盤問題。

好基礎設施,低貪污率

新創公司需要各方助力,才能展現最大潛能。即便是最有經驗的企業家,也不能在一個不友善的營商環境中運作。新加坡和印度兩國在培育新企業面的差異顯而易見。在世界經濟論壇發布的最新「全球競爭力報告」中,新加坡在138個國家中排名第二,而印度位列第39。

儘管印度經濟快速增長,但仍然難容企業營運。報告中指出,缺乏基礎設施和高貪污率,是印度初創企業的兩大絆腳石。因此,像新加坡這樣的鄰近國,在國際排名中表現出色,吸引了不少業者前來。

熟練勞動力

有好的概念,但沒有合適的團隊,是導致初創企業失敗的關鍵因素。新國現有的人才水準,與新創公司員工所要具備的技能水準成正比。此外,INSEAD(歐洲工商管理學院)在全球人才競爭力指數中,把新加坡排在第二名。

更易進軍新興經濟體

新加坡的其中一個優勢是它的位置。任何在新加坡設立的新公司,都意味著把自己放在了東南亞各個新興經濟體的切入口裡,包括印尼和泰國。因有優秀的基礎設施,新加坡與世界其他地區的聯繫非常緊密。對於許多初創企業來說,在創業初期就開始向國際市場擴張很是重要,新加坡提供了一個比其他地方更好的平台。

只要印度新加坡之間的績效差距依然存在,就可能會有更多的印度初創企業繼續前往新加坡設立公司。

以強勁的新元以及印度的低成本出售

在新加坡設立業務,表示有機會同時受益於強勁的新元和印度的低成本,特別是IT業務和軟體開發的利潤率可能非常高。

低新加坡公司稅率

新加坡的公司稅率是全世界最具吸引力之一。17%稅率,僅是印度公司稅率的一半。此外,新加坡讓新成立的公司享有免稅。雖然印度的初創企業可以享受不少稅務優惠,但是他們最終支付的稅額仍然高於在新加坡的應徵稅額。

這往往是企業選擇新加坡作為他們在南亞和東南亞的中心的主要因素之一。這是理所當然的,即使是初創企業也想從中受益。新加坡與印度簽署了全面的避免雙重徵稅協定(DTA),確保印度企業家在新加坡建立初創企業不受到懲罰。

成立新加坡公司所享有的稅務好處

新加坡與印度的「避免雙重徵稅協定」(DTA)限制了海外股息的應預付稅額度。加上低企業所得稅率(17%)和較少徵收資本利得稅,使得它成為控股公司運營的理想地區。相比之下,印度的公司稅率是30%,不包括附加費和教育附加稅。

了解印度-新加坡DTA 股息稅

印度子公司派發給新加坡控股公司的股息,不在印度的應納預扣稅項里。不過,印度徵收16.22%的股息分配稅。

如果符合資格條件,從印度子公司收到的股息,可以按照新加坡的」外來收入免稅計劃」獲得豁免稅款。這種減免只適用於從外國獲得的收入(本章指的是印度)所征的企業稅率至少是15%,並且該收入已經在該國被徵稅。

利息收入稅

根據DTA的規定,利息收入在收入來源國被徵收15%的稅率。在接收的國家也可能徵收類似的稅。

技術服務費和版權費稅務

利息收入稅有同樣規定,但稅率固定在10%。

避免雙重徵稅

如果一家新加坡公司的印度來源收入經過兩層徵稅(一次在印度,然後在新加坡匯款),那麼新加坡公司可以根據外國稅收抵免(FTC)計劃要求減免,這樣可以讓公司的同一筆收入,在印度支付的稅額後,要求抵扣新加坡應納稅額。這種優惠被稱為雙重稅務減免(DTR)。

至於新加坡政府給新公司的豁免稅務,那些在新加坡剛註冊且符合資格的公司,能夠在首三個課稅年連續為高達S$300,000的應課稅收入獲得100%免稅。

其他好處包括公司稅退稅計劃(應納稅額的50%)、股息不徵稅、外國來源收入免稅,以及外國稅收抵免(FTC)共享制度,都是附加的好處。

新加坡政府在2011年推出的外國稅收抵免(FTC)很值得一提。該計劃在簡化稅務合規性的同時,減少了新加坡公司的外國來源收入的應納稅額。要符合FTC共享制度的條件,從外國獲得的收入(本章指的是印度)所征的企業稅率至少是15%,並且該收入已經在該國被徵稅。

修訂DTA

新加坡和印度於2016年12月30日在新德里簽署了修改雙邊避免雙重徵稅協定(DTA)的議定。

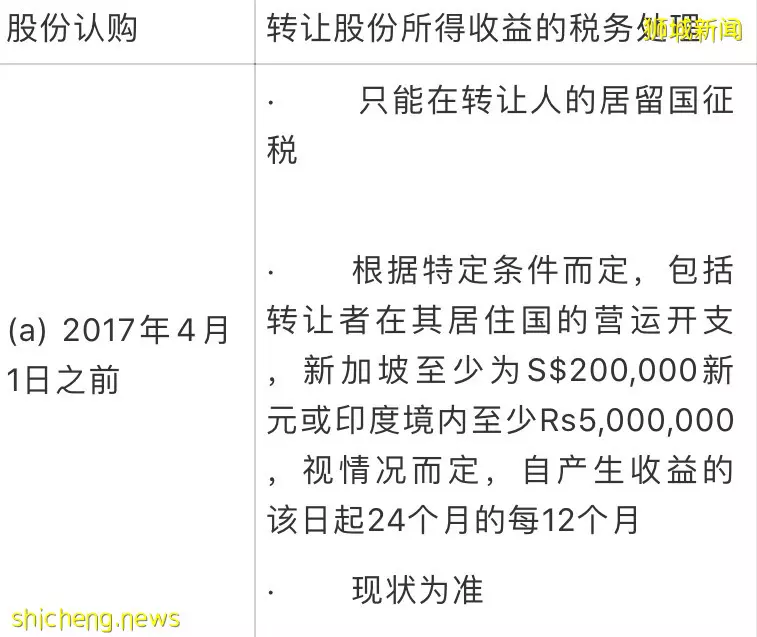

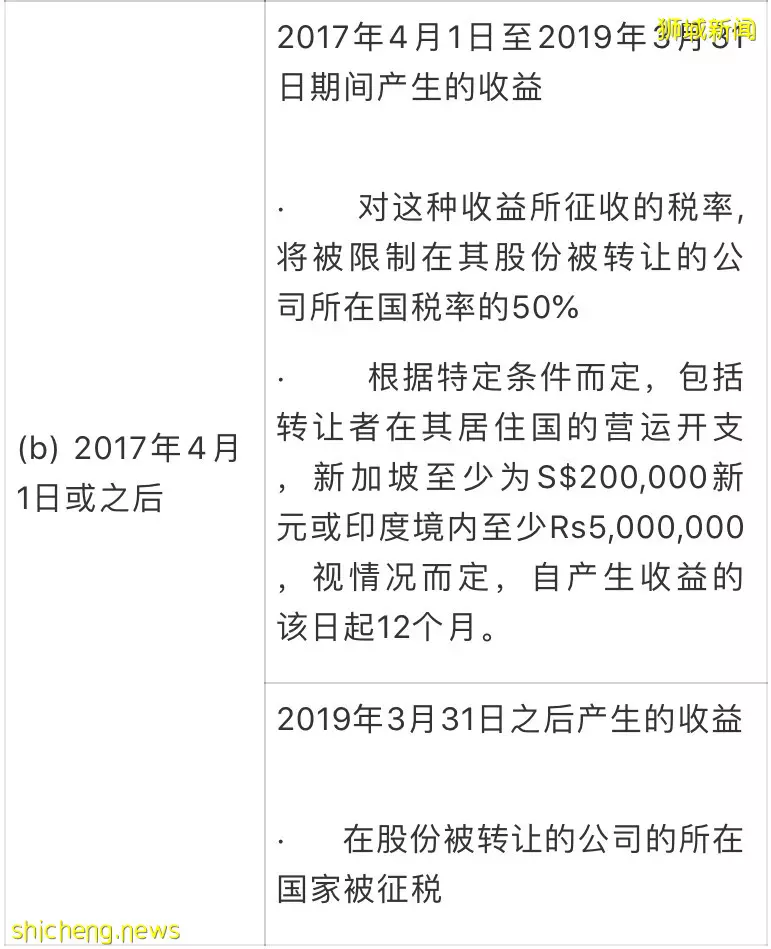

修訂的DTA保留了現有的稅務豁免,即在2017年4月1日前購入的股份,所獲的資本收益被豁免稅務。而2017年4月1日或之後所購股份,會給予過渡期安排。對於2017年4月1日或之後購入的股份,會有兩年過渡期。如果資本收益在2017年4月1日至2019年3月31日期間產生,這些股份的資本收益將按照印度國內稅率的50%徵稅。