如何利用開公司來購買商業地產(二)

商業地產和住宅地產

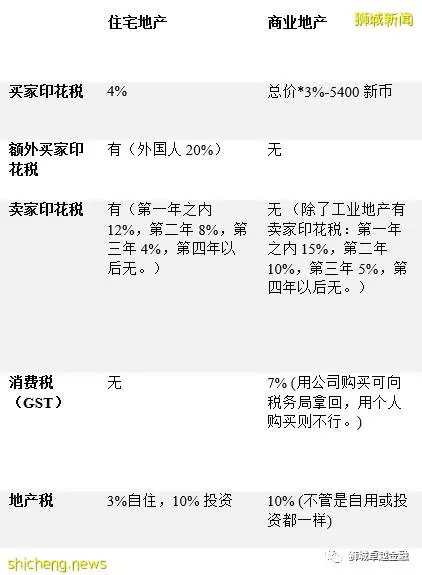

住宅地產vs商業地產

總體來說,住宅地產流通性更好,十分火熱,政府只好不斷實施降溫措施來控制價格。商業地產則被排除在政府實施的降溫措施之外。

我們一般拿購買商業地產或第二套住宅地產進行比較。第二個住宅物業最多只能貸款45% (LTV 45%), 而且首付要還 25%,如果買家是外國人,還需多付20%的買家印花稅.

為什麼商業地產比第二套住宅地產可能更具吸引力?

1 哪個擁有更好的現金流

第二個住宅地產的貸款比率(LTV) 現在已經減低到了45%, 再加上首付要還 25%的現金,另如果買家是外國人,還需多付20%的買家印花稅。這樣算來,200萬的房子,銀行最多借90萬,自己要出50萬的首付,加上買家附加印花稅另外還的40萬,總現金需支付90萬。

第二個住宅地產的200萬元將要求買方支付90萬元現金。同等情況下,買家只要提供所需資金的一半即45萬元就可購買具有相同投資價值的商業地產,45萬元足以支付25%的首付款,而餘下的45萬元又可以選擇再買一套商業地產,或者用於其他投資。

2 看賣家印花稅(SSD)如何扼殺您的住宅物業投資回報

假設您購買了價值200萬元的住宅地產,並在一年內,該地產已升值至220萬元。如果馬上賣掉,就可以賺到200,000元。但是,您需要支付240,000元的賣家印花稅,這意味著您已經虧損了!由於此示例不包括法律和雜項費用,您的損失實際上將超過40,000元。而商業地產不受賣家印花稅的限制,意味著您可以根據自己的需要靈活地進入和退出市場。

3 商業地產具有更高的資金回報率

商業地產的收益率平均為5%,而住宅地產的收益率為2%-3%。這是因為它們的總體成本較低。但請注意,與住宅地產不同,商業地產業主需要考慮持續增加資產的需要。出租(或出售)一個空的,未經翻新和沒有家具的3臥室公寓要比出租一個空的辦公室來的容易得多。必須根據不同租戶的業務量身定製房產意味著更高的資本支出。如果房東在挑選租戶時不精明,租金收益率可能會低得多。這就要求業主積極管理租戶而不是被動地等待租戶。

用公司買商業地產

用公司買商業地產的好處

1 輕鬆轉讓所有權

與個人所有者出售商業地產相比,公司持有商業地產的轉讓所有權時具有更大的靈活性。您可以轉讓公司股份給繼承人。不管在手續上還是在稅務(印花稅)方面的考量都是最佳的選擇。

2 現金流強勁的公司購買商業地產不受總償債率框架(TDSR)約束

如果以個人名義購買商業或工業產權,TDSR的償債總額適用於個人收入。如果投資者仍有房屋或者汽車貸款等其他未還清的款項,他們很難再用個人名義貸款投資商業房地產。即使投資者沒有其他現有貸款,用個人名義貸款買商業地產也意味著他們可能以後無法再貸款購置新住宅。

以公司名義購買商業或工業物業,如果公司是投資控股公司或虧損或沒有足夠現金流來維持,則總債務償還率TDSR也適用於個別董事的收入還款。

若以公司名義購買商業或工業產權,其中公司已經建立了現有的經營業務,財務狀況良好,TDSR可以免除個人收入。一些銀行甚至宣傳100%至120%的貸款。這是由於營運資金以及商業/工業產權貸款的組合,但這僅適用於現金流強勁的公司。

3 降低實際稅率

個人稅率高於新加坡的公司稅率,特別是高收入稅率。因此,在公司實體下持有商業財產總是更好。

4 更多的稅收減免(包括消費稅G)

此外,根據個人稅法,可以要求的間接費用是有限的。公司實體可以有更多的直接和間接費用,這有助於獲得更高的免稅。而且新成立的公司的頭20萬利潤可以享受稅務減免。

買家以個人名義購買商業房地產必須償還7%的消費稅,以公司名義購買的話,只要是消費稅註冊公司(GST registered company),公司可向政府稅務部門申請退還消費稅。所以如果購買價格很高或者數量較多產業的大客戶,是非常建議註冊一個新加坡公司來運作的。

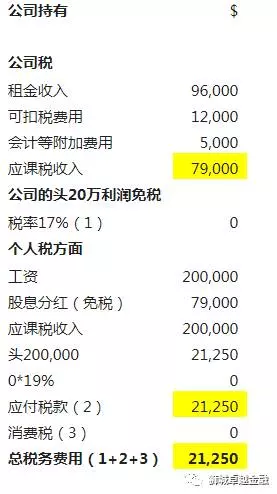

請參見以下案例分析。

案例分析

小王每年的工資收入是20萬新幣, 他準備買一間200萬的辦公室出租,租金一個月8000新幣,可扣稅費用一個月1000新幣。開公司費用一年5000新幣,可扣稅。

問題:比較一下個人或者公司持有商業地產的總繳稅費用。

綜上比較,用公司購買商業地產總稅務費用是21,250, 用個人買則有177,350,稅務方面能省156,100之巨。

結論

強大和穩定的政經環境是投資新加坡商業地產的可靠保證。投資商業地產是一個複雜得多的過程,需要業主更多的參與。除了各種規則和規定外,商業房東的租戶也比較難對付。畢竟,他們的租戶是有嚴格需求的企業主。與租賃公寓相比,房產的變化和升級將是不可避免的。商業房東也必須關注經濟和行業趨勢(例如,如果您租用零售空間,您還需要關注零售業)。