B.境外上市後再融資的靈活性強,難度低

目前,國內上市企業的再融資成本相對較高。據有關統計,目前證監會發審委對國內上市企業再融資申請的審批通過率僅為50%。而境外證券市場再融資則相對靈活,可隨時進行增發。目前,在新加坡證券市場,相當一批中國公司通過增發或配股獲得的融資額,已經大大超過了企業進行首次公開發行獲得的融資額。

C.上市募集資金可以在新加坡元、港幣、美元之間選擇;報表貨幣可選擇新元、美元和人民幣,甚至交易貨幣也可選擇新元、美元、港元等。

劣勢:

新加坡證券市場的劣勢也是很明顯的,相比香港和美國,新加坡證券市場的規模要小得多,企業在新加坡上市可能募集到得資金也就很有限。另外,新加坡市場的市盈率、換手率等重要指標都比美國要低,這也讓新加坡的競爭力大打折扣。

4

國內

1

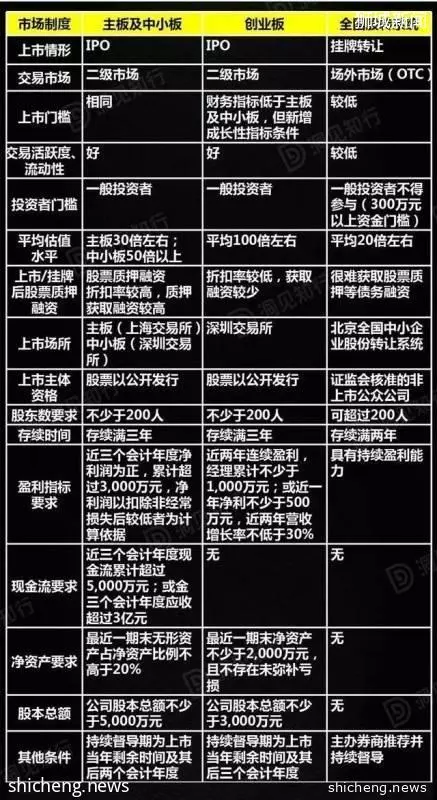

上市條件

2

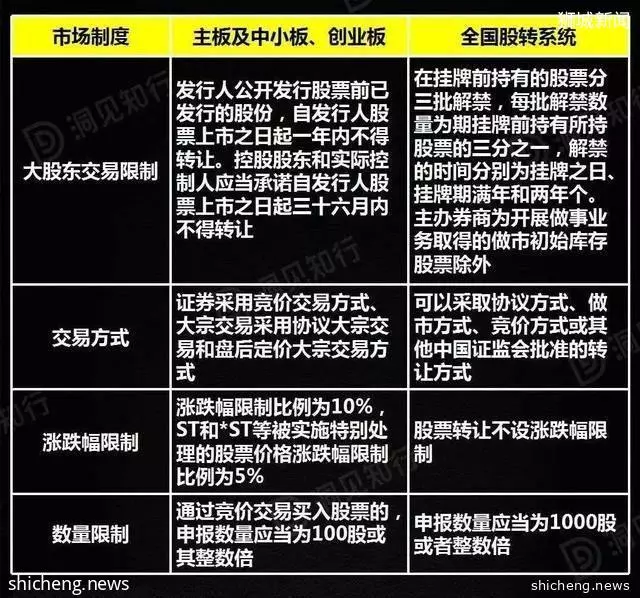

主要交易制度

新三板交易方式大幅創新,可以採用協議方式、做式方式、競價方式。主板、中小板、創業板目前採用的是競價交易方式,以及協議大宗交易和盤後定價大宗交易方式。

掛牌股票還可以轉換轉讓方式,採取協議轉讓方式的,系統同時提供集合競價轉讓安排。掛牌股票採取做市轉讓方式的,須有 2 家以上 「做市商」為其提供做市報價服務,做市商應當在全國股份轉讓系統持續發布買賣雙向報價,並在報價價位和數量範圍內履行與投資者的成交義務。新三板掛牌公司股票可以實行標準化連續交易,實行 T+1 規則。

3

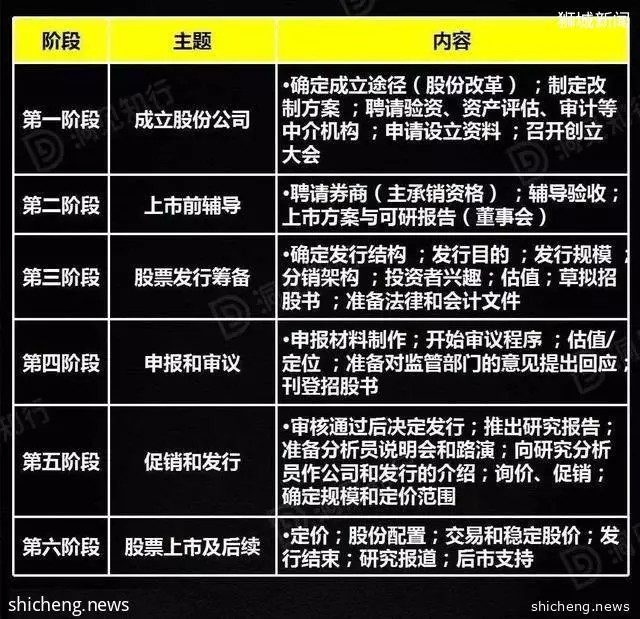

上市流程

(1)中小企業上市步驟

1、早期輔導(顧問)及早期風投(天使,VC引進)

2、保薦機構引入

3、股份公司設立與公司治理與規範運作

4、聘請律師事務所

5、聘請會計事務所

6、PE風投引入

7、聘請評估公司

8、申請文件製作與申報

9、發行審核程序

10、發行與上市

(2)公司上市六大流程

(3)新三板

A.決策改制階段

決策改制階段的主要工作為企業下定改制掛牌的決心,選聘中介機構,中介結構盡職調查,選定改制基準日、整體變更為股份公司。

根據掛牌上市規則,股份公司需要依法設立且存續滿兩年。

(1)依法設立,是指公司依據《公司法》等法律、法規及規章的規定向公司登記機關申請登記,並已取得《企業法人營業執照》。

(2)存續兩年是指存續兩個完整的會計年度。

(3)有限責任公司按原帳面凈資產值折股整體變更為股份有限公司的,存續時間可以從有限責任公司成立之日起計算。整體變更不應改變歷史成本計價原則,不應根據資產評估結果進行帳務調整,應以改制基準日經審計的凈資產額為依據摺合為股份有限公司股本。申報財務報表最近一期截止日不得早於改制基準日。

有限公司整體變更後設立的股份公司應達到以下基本要求:

(1)形成清晰的業務發展戰略目標;

(2)突出主營業務,形成核心競爭力和持續發展的能力;

(3)避免同業競爭,減少和規範關聯交易;

(4)產權關係清晰,不存在法律障礙;

(5)建立公司治理的基礎,股東大會、董事會、監事會以及經理層規範運作;

(6)具有完整的業務體系和直接面向市場獨立經營的能力,做到資產完整、人員獨立、財務獨立、機構獨立、業務獨立;

(7)建立健全財務會計制度,會計核算符合《企業會計準則》等法規、規章的要求;

(8)建立健全有效的內部控制制度,能夠保證財務報告的可靠性、生產經營的合法性和營運的效率與效果。

此外,企業申請新三板掛牌,還需要根據《公司法》、《非上市公眾公司監督管理辦法》、《全國中小企業股份轉讓系統業務規則(試行)》、《非上市公眾公司監管指引第3號——章程必備條款》等相關法律、法規及規則對股份公司的相關要求,會在後續工作中落實。

B.材料製作階段

材料製作階段的主要工作包括:

(1)申請掛牌公司董事會、股東大會決議通過新三板掛牌的相關決議和方案;

(2)製作掛牌申請文件;

(3)主辦券商內核;

(4)主辦券商推薦等主要流程。主要工作由券商牽頭,公司、會計師、律師配合完成。

C.反饋審核階段

反饋審核階段的工作主要是交易所與證監會的審核階段,大約會在45天-60天左右;中介結構會根據情況進行反饋。反饋審查的工作流程如下:

1、全國股份轉讓系統公司接收材料

全國股份轉讓系統公司設接收申請材料的服務窗口。申請掛牌公開轉讓、股票發行的股份公司(以下簡稱申請人)通過窗口向全國股份轉讓系統公司提交掛牌(或股票發行)申請材料。申請材料應符合《全國中小企業股份轉讓系統業務規則(試行)》、《全國中小企業股份轉讓系統掛牌申請文件內容與格式指引(試行)》等有關規定的要求。

全國股份轉讓系統公司對申請材料的齊備性、完整性進行檢查:需要申請人補正申請材料的,按規定提出補正要求;申請材料形式要件齊備,符合條件的,全國股份轉讓系統公司出具接收確認單。

2、全國股份轉讓系統公司審查反饋

(1)反饋

對於審查中需要申請人補充披露、解釋說明或中介機構進一步核查落實的主要問題,審查人員撰寫書面反饋意見,由窗口告知、送達申請人及主辦券商。

(2)落實反饋意見

申請人應當在反饋意見要求的時間內向窗口提交反饋回覆意見;如需延期回復,應提交申請,但最長不得超過三十個工作日。

3、全國股份轉讓系統公司出具審查意見

申請材料和回覆意見審查完畢後,全國股份轉讓系統公司出具同意或不同意掛牌或股票發行(包括股份公司申請掛牌同時發行、掛牌公司申請股票發行)的審查意見,窗口將審查意見送達申請人及相關單位。

D.登記掛牌階段

登記掛牌階段主要是掛牌上市審核通過後的工作,主要工作包括:(1)分配股票代碼;(2)辦理股份登記存管;(3)公司掛牌敲鐘。這些工作都會由券商帶領企業完成。

4

優勢&劣勢

優勢:

(1)發行價格與再融資優勢

第一,境內發行風險較低。境內外市場在供求關係上存在很大不同,在境內發行的股票能夠得到境內投資者的踴躍認購。尤其是中小企業在境外發行股票,往往存在沒有足夠投資者認購的風險,甚至可能出現發行失敗。第二,本土投資者對公司的運作環境和產品更為了解,公司股票的價值容易得到真實的反映。第三,本土投資者對公司的認知,有利於提高公司股票的流動性,因而境內公司股票的平均日換手率遠遠高於在境外上市的中國公司股票。第四,境內市場中小企業發行市盈率一般在23倍左右,發行價格是境外市場的幾倍,而且因為流動性強,上市公司再融資比較容易。

(2)融資優勢

首先,境內首發具有融資金額優勢。由於市場情況的區別及投資者認同度的不同,境內發行的價格相對較高。其次,具有再融資優勢。由於境內上市的股票流動性好,市盈率高,為公司實施再融資創造了條件。而且由於股價較高,在融資額相同情況下,發行新股數量較少,有利於保證原有股東的控股地位。

(3)廣告宣傳優勢

在境內發行上市,將大大提高公司在國內的知名度。首先,境內上市是企業品牌建設的一個重要內容。成為境內上市公司,本身就是榮譽的象徵。境內資本市場對企業資產質量、規模、盈利水平具有較高的要求,被選擇上市的企業應該是質地優良、有發展前景的公司,這在一定程度上可以表明企業的競爭力,無疑將大大提高企業形象。其次,中國境內近期幾乎全民炒股,對於產品市場主要在國內的企業來說,在境內上市可以讓更多的人了解公司及其產品,建立信任度,為公司的各項業務活動帶來便利。

劣勢:

(1)漫長的審核過程

在中國現階段,公司上市採取的還是審核制。由企業向中國證監會提出上市申請,由中國證監會對企業的上市資格進行審核,符合條件的給予上市。由於申請上市的企業眾多,而證監會每年審核批准上市的公司數量又局限在一定的數量,因此就造成了企業上市必須經過漫長的等待審核過程。前面提到的即使是在新開設的主板內的中小企業板,中小企業上市的門檻稍微降低了,但還是需要經過審核等待的過程。

根據統計,每年在中國大陸本土上市的企業不到100家,而已通過證監會核准並在排隊的企業每年近400家,更多的企業則還處在向證監會申請的階段。

(2)上市門檻高

《公司法》規定的企業上市的要求,尤其是對股本方面的要求是很多中小企業無法達到的。而新推出的中小企業板塊,雖說是為中小企業服務,但其實上市的門檻並沒有降低太多,甚至沒有降低。

(3)上市費用並不低廉

在很多企業印象中,在中國本土上市所需要的費用應該是最低的。但實際上,在本土上市的費用並不低廉。基於對已經上市的公司的統計,在中國上市的平均前期費用大約為1500萬元人民幣,這幾乎與在中國香港和美國等海外資本市場上市的費用沒有太大區別。

A股、新三板、香港、美國、新加坡上市條件對比!(最新版超級整理)