近年,全球不少富豪都來新加坡設立家族理財辦公室,促使金融機構紛紛擴大財富管理業務搶占商機。其中,中國企業家來設立「家辦」更是蔚然成風,成為圈子裡的新興時尚。

對於高凈值客戶來說,把身份規劃與財富傳承相結合成立新加坡單一家族辦公室才是更好的選擇!

家族辦公室

根據美國家族辦公室協會(Family Office

Association)的定義,家族辦公室是「專為超級富

有的家庭提供全方位財富管理和家族服務,以使

其資產的長期發展,符合家族的預期和期望,並

使其資產能夠順利地進行跨代傳承和保值增值的

機構。「單一家族辦公室(FO),顧名思義,就是單個家族管理自己家的資產,資產裝入家族基金里,基金投資由客戶自己或參考理財規劃師選定。

如果說私人銀行是商業銀行金字塔的頂層,那麼家族辦公室就是這座金字塔的塔尖。

家族辦公室是家族財富管理的最高形態。通常設立一個性價比較高的單一家族辦公室(Single FO),其可投資資產規模達到一定的規模。FO的主要作用是密切關注家族的資產負債表,通過成立獨立的機構、聘用投資經理、自行管理家族資產組合(而不是委託金融機構來管理),幫助家族在沒有利益衝突的安全環境中更好地完成財富管理目標、實現家族治理和傳承、守護家族的理念和夢想。

家族辦公室通過集中管理達到高效配置資產,使客戶財富更加安全,同時更注重對客戶信息的保護和財富隱蔽性的關注。

為什麼設立家族辦公室

一、財富傳承

傳統意義上,家族投資主要通過控股公司或殼公司(SPV)進行的,這是由於很多時候交易需要保持私密性。然而,越來越多的家族發現,在不同司法管轄區通過多個殼公司進行投資的方式,會使管理變得複雜且效率低下,同時這也帶來了稅收報告的挑戰。

在設立家族辦公室時,日趨明顯的一個現象是,富有家族都希望能夠將資產管理工作內部化,或者自身更多地參與其資金的管理。很多時候,投資團隊中可能還包括下一代家庭成員,他們不僅期望能夠管理自己的財富,也希望能夠通過自己的投資經驗建立交易記錄,將自己的資產延續至他們的下一代。

二、集中管理使資產配置最優化

以往,富有的家族直接跟多家私人銀行合作,管理其龐大的財富。同時與3—5家甚至更多的私人銀行打交道,固然能夠使家族在獲得更好的產品和服務中處於更有利的地位,但卻常常過多地消耗了企業家最為寶貴的資產——時間。

更要命的是,各家銀行只能接觸到家族風險偏好的一個側面,很難了解其全面的組合投資。由於資產規模龐大、投資渠道分散,到頭來家族自己都搞不清實時的資產配置狀況,這在危機突如其來的時候是很危險的。

另外,家族看似通過多家銀行分散了投資,但其實各家銀行的投資組合併無本質區別。同時,由於每家私人銀行都使盡解數,希望客戶能將更多的資產從競爭對手那裡轉移給自己管理,這種競爭行為雖然可能使客戶獲得更好的產品和服務,但是卻容易扭曲客戶的風險偏好而使資產錯配。

三、家族辦公室私密性強

家族同時與多家私人銀行合作的另一個驅動力是保密,很少有家族希望自己的財富全貌被一家銀行掌握。儘管私人銀行在組織架構、管理流程以及企業文化的設計和執行上盡力做到保密,但是受制於監管、人員流動等因素,事實上家族的秘密長時間不被泄露是一件非常困難的事情。

為什麼在新加坡設立家族辦公室

新加坡金融管理局數據顯示,新加坡資產管理規模逐年增加,根據瑞銀/普華永道《 2019年億萬富翁分析》,截止2018年底,億萬富翁的總財富比五年前增長了2.2萬億美元,億萬富翁的人口增長了38.9%,其中,來自中國的富豪正迅速崛起,成為全球第二大億萬富翁集團,全球將近八分之一的億萬富翁財富都來自中國。近年來,新加坡逐漸成為富豪設立家族辦公室和家族基金的首選司法管轄區。這是由於:新加坡具有嚴謹的監管框架,成熟的金融服務業和發達的基礎設施,家族私人銀行業務關係,穩定和親商的政府政策以及優質人才與勞動力。因此,在亞洲富豪的眼中,新加坡是一個可以建立和運營家族辦公室和投資團隊的「寶地」。

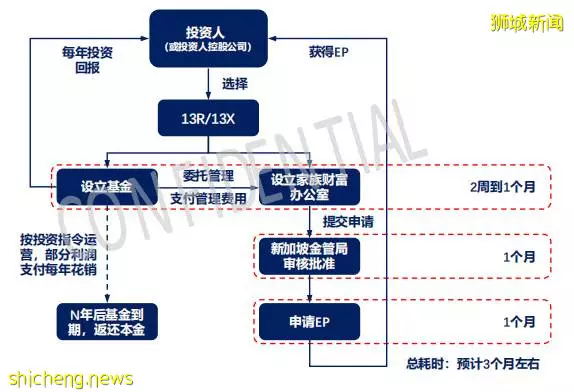

為了將新加坡打造成為區域財富管理中心,現行《新加坡所得稅法案》(Singapore Income Tax Act, SITA)規定,由當地家族辦公室(Family Office)管理的基金所獲得的大部分投資收益,可享有稅收豁免。此規定具體所涉之條款為該《法案》之第13R部分,及第13X部分:

1. 13R - 在岸基金稅務激勵計劃(Onshore Fund Tax Incentive Scheme)

2. 13X - 強化基金稅務激勵計劃(Enhanced-tier Tax Incentive Scheme)

此基金只可由新加坡金融管理局授權許可的公司或實體負責管理,且需要向新加坡金融管理局(MAS)提交申請。金管局會審核收到的投資計劃,並明確可獲得稅務豁免的收入類別。

移民與財富管理相結合

單一家族辦公室(SFO)稅收豁免政策規定,申請者必須成立一家控股公司,控股公司持有家族辦公室100%的股份,並只管理該單一家族的資產。通過把資產配置和管理在新加坡,讓家族成員能在新加坡的家族辦公室做管理,獲取管理者簽證(Employment Pass)。持有EP約一年半後,就可以申請新加坡全家永居身份(PR),實現真正的資產移民。

作為一個政府鼓勵的,由新加坡金融管理局批准的投資項目,獲批EP和PR的機率是遠大於除GIP以外的所有移民項目的!這也是為何13R和13X政策從去年下旬開始備受關注的原因之一。

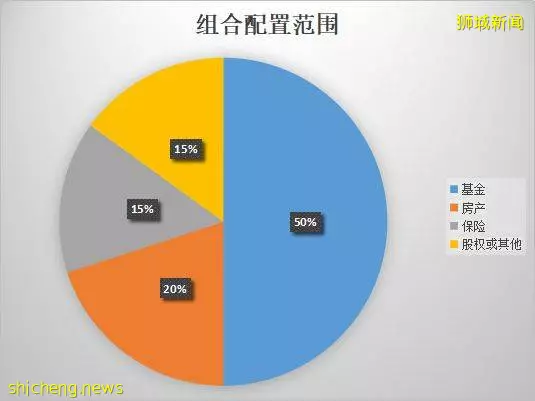

13R,13X條款的資格向新加坡金融管理局(MAS)申請並通過後,持有相關稅收豁免批文的家族辦公室為客戶管理的資產的配置範圍非常彈性,可以根據客戶的需求量身定製合適的資產配置方案。

以13R為例,規定最低的投資的資金金額為500萬新幣,其中至少有50%的資金需投入到該單一家族辦公室管理的基金當中,剩下的50%資金可靈活配置到新加坡的房產、保險、現金存款、股權、股票等領域。更好的滿足申請者的投資偏好。

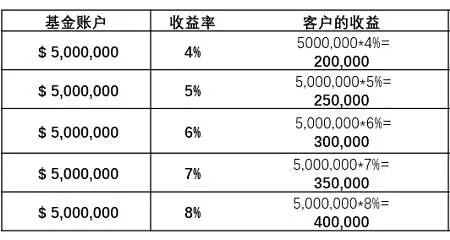

假如由該家族辦公室管理的基金所獲得的投資收益大約為4%—8%,申請者申請通過13R項目,KS凱斯會為其招募持牌資產管理團隊為他搭建了家族辦公司架構,並分別註冊了一家免牌照基金公司和一家單一家族辦公室,並為該家族辦公室注資500萬新幣,且全部500萬新幣由這家基金公司進行管理,則該申請人的年投資收益大概如下:

每年產生的投資收益,可以:

抵消家族辦公室每年所需的開支;

收益享受稅收豁免;

如果申請者將注入家族辦公室的資金進行多元化配置,還能更好的做到資產保值、稅務規避、財富傳承、流動收益和移民規劃的一舉多得!