幾天前,Shopee母公司Sea Ltd CEO李小冬在對員工內部信中宣布:從7月起,將給公司絕大數員工加薪5%,在2023年3月31日或該日期以前入職公司的員工都將獲得加薪。而據一Shopee員工透露,其已收到通知加薪的郵件。

李小冬在內部信中表示,「過去一年可能是公司最艱難的時期,管理層不得不做出痛苦的決定——在不斷惡化的商業環境下裁員數千人。如今公司已經實現了『自給自足』,公司的現金流在不斷增加,且設定的目標已提前幾個月實現」。

據往期財報數據,截至2022年12月31日,Sea Ltd擁有的凈現金增長4.268億美元,而截至2022年9月30日,Sea Ltd擁有的凈現金增長為-5.653億美元。

5月16日,Sea Ltd將公布公司2023年第一季度財報,屆時,對於該公司各項業績數據將有更清晰明了的說明,特別是關於李小冬在此次內部信中提到的現金流增加情況。

而且,細思此次Sea Ltd加薪動作,這是一個良性的「訊號」,如果不出意外的話,Sea Ltd在2023年第一季度的現金流應該還會繼續增加,而且,預計Sea Ltd以及公司旗下業務將繼續保持盈利,其中Shopee想必也不會讓大家失望。

Shopee的「確定性」

其實,2022年第四季度對於Sea Ltd來說是一個「里程碑」式的轉折,因為Sea Ltd,Sea Ltd旗下的業務:電商業務Shopee、金融業務SeaMoney,均「首次」實現了盈利。

需要知道的是,Shopee與SeaMoney的盈利為調整後的EBITDA盈利,而Sea Ltd集團整體在2022年第四季度首次實現的盈利(季度凈收入轉正至4.228億美元),並不是調整後的EBITDA盈利。

作為東南亞最大的網際網路科技公司之一,Sea Ltd如此表現對行業有著積極的促進作用,同時這也為東南亞其他網際網路公司樹立了一個很好的標杆與樣板。

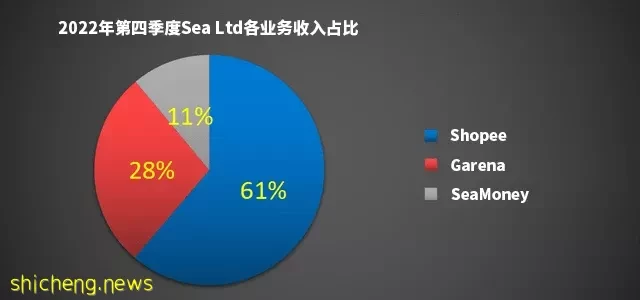

來源:Sea Ltd財報,製圖:跨境指南觀察

近年來,Shopee一直處於快速發展時期,如果把2022年第四季度Sea Ltd旗下3大業務收入做一個分析對比,Shopee對於Sea Ltd的重要性便隨之凸顯出來——Shopee收入占集團整體收入的比例已經達到了61%。

事實上,對Sea Ltd來說,Garena雖早已盈利但如今的業務規模增長乏力,而Seamoney雖有著良好的增長前景但業務規模還有待提升。此種情形下,再結合收入數據,可以發現,Shopee現已經成為Sea Ltd的業務「主角」,這是Shopee的確定性之一。

而據Sea Ltd 2022年第四季度財報數據,儘管Shopee的銷售和營銷費用下降50%以上,但Shopee 2022年第四季的收入同比增長32%,這證明Shopee收入的增長,並不依賴銷售和營銷費用,這是一個健康且可持續的長期商業模式,也是Shopee的又一個確定性。

而且,Shopee這些年激進的業務擴張,「效率」從來不是其關注的重點,「測試」才是重要目的。在採取提升交易佣金、削減市場補貼、裁員、停止加薪、縮減年終獎以及關閉站點等舉措後,Shopee實現盈利,突破了前進路上的「重要阻力」,而在盈利之後,公司決策的試錯成本會更小,但機會反而更大,這是Shopee的第三個確定性。

回歸市場整體,Shopee的第四個確定性,無疑是平台流量稱霸東南亞,這得益於Shopee在東南亞「深厚的本地化運營能力」。Shopee仍然是東南亞流量最大的電商平台,且身後的追兵與其還有著較大差距。

最大的「不確定性」是市場

今年3月,在Sea Ltd發布財報過後,李小冬在對員工的內部信中表示,「公司此次盈利不是曇花一現,這是一個長期趨勢的開始。假設外部市場環境沒有重大變化,那麼我們的大規模變革已經完成」。

2022年,Sea Ltd大約裁掉了7000名員工,而且在2022年9月中旬,李小冬還宣布公司將停止加薪、縮減年終獎。具體到Shopee來看,2022年年底,Shopee年終獎按績效等級發放,獎勵薪酬分為0.5個月工資(績效B)、1.5個月工資(績效B+)、2-3個月工資(績效A),無調薪。如果對比來看,在2021年年底,Shopee績效為B的員工可以拿到3個月年終獎,外加調薪(高於5%)。

進一步看,雖然此次Sea Ltd對大多數員工加薪5%,但這好像有點微不足道,而從外界反饋也可以聽到一些吐槽的聲音。不過,在裁員風波過後,公司實現盈利,Sea Ltd便開始著手員工激勵,雖然「雷聲大雨點小」,但有了這個開始,後續才能有所期待。

而對於市場環境,昨晚美國公布CPI數據,CPI繼續下降,這使得美聯儲6月停止加息的可能性大大增大,這很好的提振了市場的信心。不過,即使6月美聯儲停止加息,市場對於經濟負面因素的消化也需要時間。

值得注意的是,在全球經濟下行周期,Shopee無論是季度GMV還是季度訂單量的同比增長率都呈現下滑趨勢:Shopee季度GMV的同比增長率,從2020年Q4的112.5%下降到了2022年Q4的-1.1%;Shopee訂單量的同比增長率從2021年Q1的153%下降到了2022年Q4的-15%。

未來,在市場經濟恢復以後,Shopee的GMV、訂單量的同比數據到底能否重拾正向增長?這還不得而知。畢竟Shopee才剛實現盈利,目前依舊以盈利為聚焦,為了更好的利潤率,Shopee可能放棄對GMV等數據的追逐,這麼來看的話,未來,Shopee在東南亞的市場份額不排除被TikTok Shop、Lazada等平台進一步蠶食。

不過,從平台內部看,今年3月,跨境指南Cpsea獨家獲悉Shopee正在內測「全託管」模式,但Shopee並未官宣,而Shopee在今年4月官宣了另一個項目——本土化履約。市場會變化,用戶的消費需求在升級,如今的Shopee正在嘗試一些新的運營舉措,而這些舉措都會對Shopee GMV的增長起到積極影響。

Shopee在東南亞沒有作業可抄,當然外界也有一些聲音說,「Shopee其實有很多問題,如果Shopee能夠達到Temu、SHEIN這樣的運營效率與管理水平,盈利早已實現了」,但一方水土養一方人,Temu、SHEIN這樣的中國模式管理,拿到東南亞可能並不合適。但在運營層面,如上提到的,諸如Temu此類的全託管模式,Shopee已經在內測中了。

Sea Ltd 2023年第一季度的財報將要發布,這是稍加樂觀的一個季度,Shopee更多的確定性將被捕捉,而高確定性的公司,才能實現公司業績的長期穩定趨勢增長。

(感謝「跨境指南觀察」授權「看南洋」轉載,原文標題《Shopee需要更多「確定性」》)