「雙11的餘溫才逐漸褪去,雙12又即將來臨,各大商家使出渾身解數,打折清倉狂甩包郵。在新加坡雖然沒湊上雙十一的熱鬧,但是我們自己作為消費者或者商家的角色,掌握一些本地日常消費稅小知識,也可以避免日後踩雷。」 下文一份避雷指南,請您查收。

鑒於時常有客戶向我們諮詢「我們公司可以註冊GST嗎」,「GST是什麼呀」,「我們如何註冊GST呢」諸如此類的問題,小編為此就準備了一份GST指南,讓大家能夠了解一二。

1

概要

GST是指商品和服務稅,簡稱消費稅,是對商品進口(由新加坡海關徵收)以及新加坡幾乎所有商品和服務供應徵收的基礎廣泛的消費稅。在其他國家或地區,GST被稱為增值稅或VAT。

2

消費稅申請條件

A.強制:年度應納稅收入超過100萬新幣,或預計應納稅收入即將超過100萬新幣的公司,都必須註冊消費稅。該企業必須在要履行責任的30天之內註冊消費稅。

B.自願:您也可以自願註冊消費稅,自願註冊的批准由新加坡稅務局決定。一旦獲得批准,您必須至少維持註冊兩年。其中,稅務局可能會根據公司的營業狀況,酌情收取一定金額的消費稅押金。

3

消費稅計費和收取

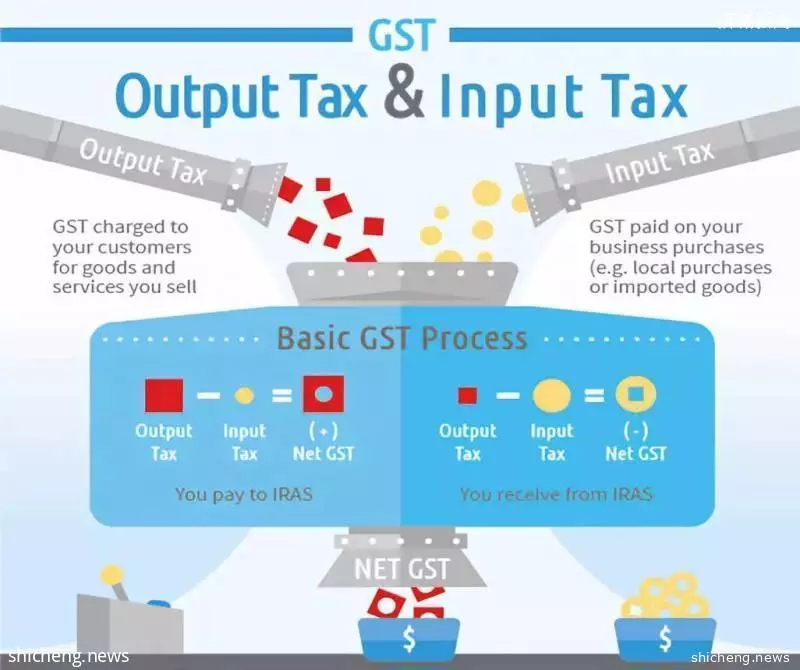

一旦註冊了消費稅,就必須對商品按現行稅率徵收消費稅。計費並收費的這種GST被稱為銷項稅(output tax),收取後必須向IRAS支付銷項稅。

您在企業購買和支出(包括進口商品)上產生的消費稅稱為進項稅(input tax)。如果您的企業滿足索取進項稅的條件,則可以就您的企業購買和支出索取進項稅。

這種進項稅抵免機制,可確保在供應鏈的每個階段僅對增值稅進行徵稅。

4

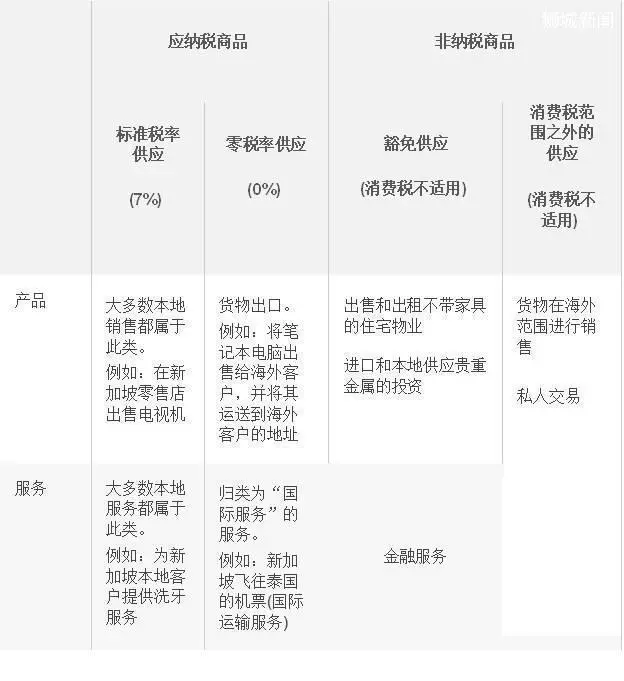

消費稅率供應類型

(圖片來源:新加坡稅務局官網)

5

稅務發票

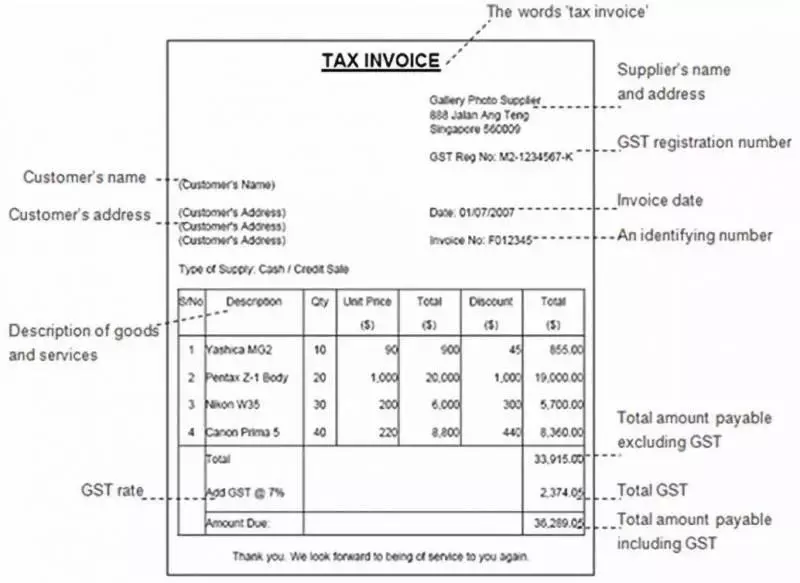

您發給您的客戶的稅務發票,以及供應商給您的稅務發票,至少要保留五年。不過這些稅務發票無需與消費稅申報表一起提交。

如果您的客戶註冊消費稅,就必須開稅務發票。您的客戶需要將此稅務發票作為支持文件,為他的標準稅率採購申索進項稅。一般來說,稅務發票應該在供應後30天內發出。

對於零稅率供應、豁免供應和被視為供應或沒有註冊消費稅的顧客,不需要票稅務發票。

如果適用,您的稅務發票還必須註明豁免、零稅率或其他供應類型的詳細信息。每種供應的應付總額也必須另行註明。

下圖是典型的稅務發票:

(圖片來源於網絡)

注意:如果你的公司沒有申請到GST註冊,就向客戶開帶有GST的發票,是違規的!!稅務局將會向你的公司收取一筆金額相對不小的罰款。

6

何時申報消費稅

申報消費稅的標準程序是每3個月(一季度) 一次。可以向稅務局申請要求每個月或每半年申報一次,批准與否由稅務局決定。必須在申報期的最後一天前繳納消費稅差額,即在稅務會計期後一個月內,繳納差額。

例如:如果消費稅是每三個月提交一次,2019年11月30日為季度最後一天,那麼最後申報期限是2019年12月31日。

7

罰款

如果在到期日之前仍未收到商品及服務稅,則每個未繳稅款的完整月份將被處以5%的罰款,隨後每個月再加收2%的罰款(不超過未付稅款的50%)。

希望今天的這份GST指南,能帶給大家一些參考。如果有進一步問題想要了解諮詢,歡迎大家聯繫我們顏力平事務所的專家,快來掃碼吧。