中國和新加坡兩國政府的代表在北京簽訂了一份互免普通護照簽證的協議,雙方持普通護照的公民在對方國家停留不超過30日的情況下,可免簽入境從事旅遊、探親、商務等私人活動。對於工作或新聞報道等需事先批准的活動,或停留超過30日的,仍需辦理簽證。

在互免簽證背景下,中新經貿合作有望跨入一個嶄新階段。新加坡是東南亞中心及東西方溝通之橋樑,便捷之營商環境與稅收優惠制度,吸引許多跨國企業與投資者。新加坡不徵收資本利得稅,稅制單一,與多國達成避免雙重徵稅的協議,同時實行稅收減免措施等綜合因素提高了新加坡的吸引力。

對於有意在新加坡拓展業務的投資者,除了之前介紹的商業實體類型和公司註冊要求外,本文還將重點關注新加坡的主要稅種及最新調整。按照新加坡的所得稅法規定,所有在新加坡產生或源自新加坡的收入,以及那些雖然來自境外但在新加坡獲得的收入,都必須繳納稅款。但境外收入滿足特定條件時可免稅。

新加坡國內稅務局的職責是稅務管理,稅款徵收,政策執行等。新加坡主要稅種有企業所得稅,個人所得稅,消費稅,房產稅,印花稅,關稅,博彩稅,勞工稅。無論是對企業還是對個人來說,企業所得稅,個人所得稅,消費稅,預提稅以及印花稅等都是企業在經營過程中應重點考慮的稅種。

一、企業所得稅

01居民企業與非居民企業

新加坡的稅務體系對納稅人進行了明確的分類,主要依據是企業的控制和管理職能是否位於新加坡境內。如果一家公司的業務控制和管理完全在新加坡執行,那麼這家公司就被視為新加坡的居民企業。這裡的「實際控制和管理地」通常指的是公司董事會的召開地點。所以,不論該企業是否按照新加坡法律註冊於新加坡,只要該企業的核心管理與控制職能位於新加坡,則被認為是新加坡稅務居民。

從稅務基礎的角度看,居民企業和非居民企業的計稅方式大體相同。但值得注意的是,居民企業享有一系列獨特的稅收優惠政策,而非居民企業則無法享受這些待遇。

首先,居民公司有權享受新加坡與其他國家簽署的避免雙重徵稅協定(DTA)所帶來的優惠。這意味著,當居民公司在其他國家進行投資或經營時,可以避免雙重徵稅,從而減輕其稅收負擔。

其次,對於居民公司從境外獲得的股息、其海外分支機構的利潤以及來自境外的服務收入,新加坡政府會給予稅收減免。這一政策旨在鼓勵居民企業積極參與國際經濟合作,並拓展其海外業務。

最終,新建立並滿足特定條件的稅務居民公司有資格獲得最長三年的新企業稅務減免。這一舉措是為了吸引更多新企業到新加坡來建立,以推動經濟繁榮發展。

02股息

新加坡採用的是單層公司稅制,這意味著公司根據其所得收益支付的所得稅是最終的稅款,無需再繳納其他稅款。對於新加坡的居民企業,它們所支付的股息是免稅的,這意味著股東在收到這些股息時無需再繳納稅款。

03資本利得稅

新加坡不徵收資本利得稅。

04稅率

新加坡境內的所有公司,無論居民還是非居民,適用的企業所得稅統一稅率為17%。但從2020年開始,企業可以享受一定的稅收減免優惠。具體來說,企業的應納稅收入中,前1萬新元部分可以享受75%的稅收減免,而1萬新元至19萬新元的部分則可以享受50%的稅收減免。這樣的政策設計旨在降低企業的稅負,鼓勵更多的投資和經營活動在新加坡進行。

05新設企業免稅計劃

自2020年起,除了那些主要從事投資控股活動的公司和從事房地產開發以出售、投資或兩者兼有的公司外,符合條件的新設企業在其成立的前三個課稅年內,可以享受到特定的稅收減免政策。具體來說,這些企業的應納稅收入中,前10萬新元部分將享受75%的稅收減免,而10萬新元至20萬新元的部分則將享受50%的稅收減免。

06新設企業免稅條件

要享受新加坡的新設企業稅收減免政策,企業需要滿足以下三個條件:

公司必須在新加坡境內成立。這是確保企業符合新加坡的稅收法規和政策要求的基礎條件。

在課稅年度里,該公司必須被認定為新加坡的居民企業。這意味著公司的管理和控制職能必須在新加坡境內,以符合新加坡稅務居民的定義。

企業需要滿足特定的股本持有要求。在整個課稅年度的基礎時間範圍內,總股本應由不超過20名股東直接持有,以獲得實際利益。這些股東可以全部是個人,或者至少有一名個人股東持有企業已發行普通股的至少10%。該條款是為了保證公司股本結構與政策要求一致,以利於新設公司發展並吸引個人投資者參與。

二、個人所得稅

01居民個人與非居民個人

新加坡的個人所得稅稅率因個人的納稅身份而異,主要分為居民個人和非居民個人兩類。稅務居民個人的判定標準包括:

新加坡公民或永久居民,在特定課稅年度內除短暫離開外,大部分時間居住在新加坡;

在新加坡居住或工作的外國人,需滿足以下條件之一:

在上一個日曆年內在新加坡停留至少183天;

連續3年內在新加坡停留,即使第一年和/或第三年的停留時間可能少於183天;

在新加坡就業期間跨越兩個日曆年,並且總逗留時間不少於183天(包括就業前後的實際逗留時間)。這一規定適用於在新加坡工作的外籍雇員,但不適用於公司董事、公眾演藝人員或專業人士。

不滿足以上條件的人則被視為非稅務居民。

在稅收待遇上,居民個人和非居民個人存在一定的差異。以下是兩者在稅收上的主要區別:

居民個人:

居民個人需要就其在全球範圍內的收入向新加坡政府納稅。

居民個人可以享受新加坡與其他國家簽訂的避免雙重徵稅協定所帶來的優惠。

居民個人還可以享受到一些特定的稅收減免政策,如子女教育津貼、住房貸款利息扣除等。

非居民個人:

非居民個人通常只需要就其在新加坡境內獲得的收入向新加坡政府納稅。

非居民個人無法享受新加坡與其他國家簽訂的避免雙重徵稅協定所帶來的優惠。

非居民個人在稅收減免方面的待遇通常較居民個人更為有限。

總的來看,新加坡稅務體系將居民個人與非居民個人的稅收待遇區分開來,體現了稅收的公平性與合理性。

新加坡的稅務制度對居民個人和非居民個人在收入納稅上有所不同。通常,無論是居民還是非居民,都需要為在新加坡獲得的收入納稅。然而,從2004年1月1日開始,居民個人在新加坡以外的海外收入被豁免了稅收,但有一個例外:通過合夥企業獲得的海外收入仍需納稅。

合夥企業在新加坡的稅務處理中是一個特殊的存在。由於它不是一個獨立的法律實體,因此合夥企業本身並不需要繳納企業所得稅。但是,合夥企業的每一個合伙人都需要為其所得收入納稅。如果合伙人是個人,那麼他將根據個人所得稅稅率來納稅;而如果合伙人是公司,則需要根據公司所得稅稅率來納稅。

對於居民個人來說,其應納稅所得額是其收入總額減去允許的費用、捐贈和稅務減免後的數額。但對於非居民個人,其應納稅所得額只是其收入總額減去費用和捐贈後的數額,因為他們無法享受稅務減免。

簡而言之,新加坡的稅務體系對於居民和非居民在稅務處理上存在著顯著的差異,這是基於其稅收政策中的公平性和合理性原則。

02稅率最新調整

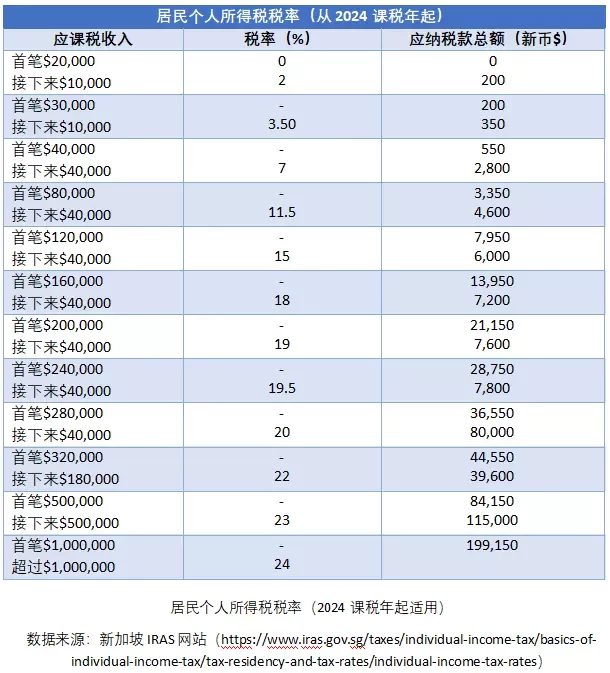

新加坡的個人所得稅制度實行的是超額累進位稅率,旨在確保高收入者承擔更高的稅負。自2024課稅年度起,針對居民個人的稅率區間為0%至24%,適用於應稅收入超過100萬新幣的部分。相較之下,非居民個人的稅率則介於15%至24%之間。

值得注意的是,從2024課稅年度開始,居民個人的最高邊際稅率有所上調。具體來說,對於應繳稅收入在32萬至50萬新幣之間的個人,最高邊際稅率維持在原先的22%;而應繳稅收入在50萬至100萬新幣之間的個人,最高邊際稅率則從原先的22%提高至23%。對於應稅收入超過100萬新幣的個人,最高邊際稅率更是從22%上調至24%。

對於非居民個人(不包括非居民董事),其受僱所得的稅率適用15%的統一稅率,或者如果這一稅率高於居民個人所得稅的累進稅率,則按較高的稅率徵稅。此外,非居民個人的其他所得,如租金收入、養老金、董事費用、諮詢費用等,稅率為24%,這一稅率在2024課稅年度前為22%。然而,這一規定不適用於就業收入和某些按預扣稅稅率徵稅的收入。

新加坡稅務制度的這一調整旨在確保稅收的公平性和合理性,確保高收入者承擔更多的稅收責任,同時為非居民個人提供相對穩定的稅收環境。

三、消費稅GST

消費稅(Goods and Services Tax,簡稱GST)是一種針對進口至新加坡的貨物以及在新加坡境內提供的多數商品和服務所徵收的稅費,其性質類似於其他國家的增值稅。這種稅收制度確保了在新加坡境內的商品和服務的消費都被公平地徵稅,從而為國家財政提供了穩定的收入來源。

01徵收範圍

進口到新加坡的貨物:由新加坡海關在貨物進口時收取。

新加坡提供的商品和服務:由GST註冊供應商收取支付給新加坡國內稅務局IRAS。

02稅率最新調整

自2024年1月1日起,新加坡消費稅稅率已上調至9%,此前稅率為8%。然而,值得注意的是,消費稅豁免政策適用於一系列服務和商品,包括大多數金融服務、數字支付代幣的供應、住宅物業的銷售和租賃,以及投資貴重金屬的進口和本地供應。這意味著這些特定領域不受稅率上調的影響。另外,出口貨物和國際服務則享受零稅率的優惠政策。

從2023年1月1日開始,一個顯著的變化是,所有從海外運抵新加坡且價值低於400新元的低值產品也開始被納入消費稅的徵收範圍。這一調整進一步擴大了消費稅的稅基,確保了更廣泛的商品和服務受到稅務監管。這些變化反映了新加坡稅務政策的靈活性和適應性,旨在平衡國家財政需求與促進特定行業和領域的增長。

03國內消費稅註冊及申報

在新加坡,任何提供商品和服務的企業,如果其當年應納稅收入或預計未來12個月的應納稅收入超過100萬新元,都必須強制註冊消費稅。而那些收入未超過100萬新元的公司,則可以選擇自願註冊消費稅。

只有成功註冊消費稅的企業,才能從註冊生效之日起開始收取和申報消費稅。對於未註冊的企業,它們是沒有資格收取或申報消費稅的。已註冊的納稅人需要計算其消費稅應納稅額,這通常是銷項稅額減去購進貨物或服務時支付的進項稅額的差額。

這一制度確保了在新加坡運營的企業在稅務方面的合規性,並為國家的財政收入提供了穩定的來源。同時,它也鼓勵企業合理規劃其財務結構,以最大限度地減少稅務負擔。

04海外供應商GST註冊

自2020年1月1日起,如果海外公司向新加坡的非消費稅註冊公司或個人提供電子數字服務,或銷售數字產品(例如數字應用程式、數字音樂、數字電影、網絡課程),並且其營業額超過10萬新幣且全球收入超過100萬新幣,那麼該公司需要在新加坡通過OVR(海外供應商註冊)程序註冊消費稅,並向非消費稅註冊公司或個人收取消費稅。

到了2023年1月1日,新加坡財政部將OVR的範圍擴大到了遠程服務。這意味著,如果海外公司向新加坡的非消費稅註冊公司或個人提供遠程服務,並且其營業額超過10萬新幣且全球收入超過100萬新幣,該公司同樣需要在新加坡進行OVR註冊,並向非消費稅註冊公司或個人徵收消費稅。

四、預提稅

當任何人(付款人)向非居民公司或個人(收款人)支付某些特定性質的款項,例如特許權使用費、利息、技術服務費等,付款人必須按照規定的百分比預扣這些款項,並將預扣的金額上交給稅務局。這種預扣的款項被稱為預提稅。

01服務、利息、特許使用費及可移動資