Supplementary Retirement Scheme 簡介

新加坡的補充退休計劃(SRS)是由政府推出的自願儲蓄計劃,旨在幫助居民為退休生活積累額外的儲蓄。與強制性公積金(CPF)不同,SRS是一個完全自願的計劃,它提供了稅收優惠,並且投資者可以自由選擇如何利用這些資金。通過SRS,您可以更靈活地規劃自己的退休儲蓄,同時享受多種投資選擇帶來的潛在回報。

新加坡SRS的作用

稅收優惠:

向SRS帳戶存款的金額可作為稅前扣除,從而降低個人所得稅。每年您可以存入的最大金額受到限制。

存款的稅務優惠可以顯著降低年度稅負,尤其適用於稅負較重的高收入者。

退休儲蓄:

SRS旨在幫助個人為退休後積累額外的儲蓄,尤其是當強制性公積金(CPF)不夠滿足退休需求時,SRS作為補充工具提供了更多的財務保障。

靈活性:

您可以隨時提取SRS帳戶中的資金,但需要滿足特定的條件(例如年滿62歲時可以提取),並且提取時會受到稅務影響。

投資選擇:

SRS帳戶不僅僅是一個儲蓄帳戶,它允許您將存款用於投資。通過投資於股票、債券、單位信託、定期存款等金融產品,您有機會增加儲蓄的回報。

關於開戶:

目前,新加坡有三家指定銀行提供SRS帳戶服務,您可以選擇其中一家開通帳戶:

1.星展銀行(DBS Bank)

2.大華銀行(UOB Bank)

3.華僑銀行(OCBC Bank)

*通過線上或線下申請SRS帳戶,帳戶開通後,即可開始存款。需要注意的是:

1.單一帳戶規則:每人只能開設一個SRS帳戶,且不可更換銀行。

2.投資規劃:帳戶存款僅賺取0.05%的基礎利息,建議將資金用於投資以獲取更高回報(如債券基金、股票等)

3.稅務優惠:存款金額可直接用於抵扣當年的應稅收入,從而降低稅務負擔。

為何選擇通過SRS投資?

SRS帳戶可以作為一種投資工具,帳戶中的資金可以用於投資各種金融產品。

繼而您存入SRS的金額可以獲得稅收減免,同時通過投資還可以獲取額外回報,實現稅收節省和財富增長的雙贏。

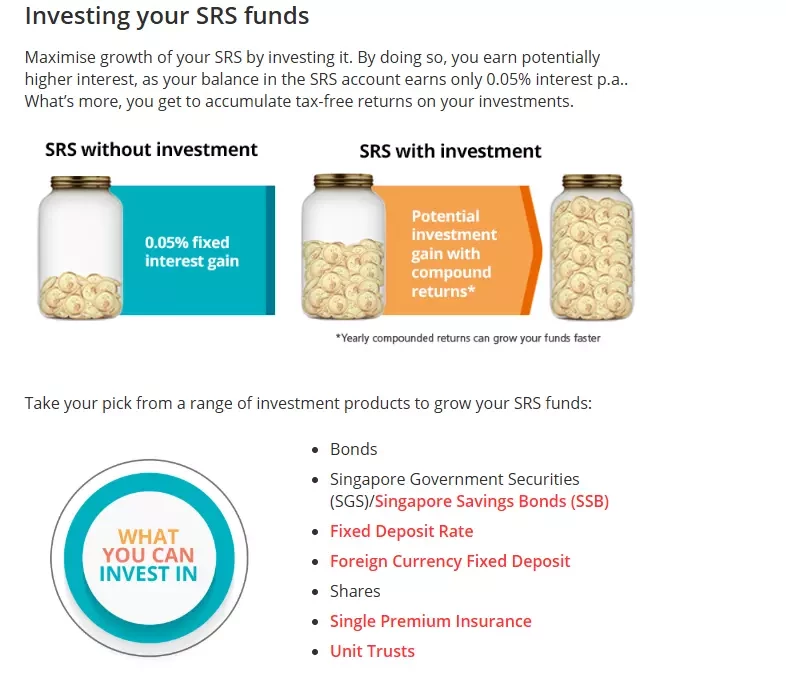

1. 對比:SRS未投資 vs. SRS投資

SRS未投資:如果資金留在SRS帳戶中,僅能獲得 0.05% 的固定利率。

SRS投資:通過投資,資金有潛力通過複利增長,實現更高的回報。

2. 可投資產品

SRS帳戶允許投資多種產品,包括:

債券(Bonds)

新加坡政府債券(SGS)/新加坡儲蓄債券(SSB)

定期存款(Fixed Deposit Rate)

外幣定期存款(Foreign Currency Fixed Deposit)

股票(Shares)

單次保費保險(Single Premium Insurance)

單位信託基金(Unit Trusts)

通過這些產品,您可以根據風險偏好選擇適合的投資工具來實現收益最大化。

3. 複利效應:

投資收益在帳戶中是免稅的,這意味著複利效應可以在更長時間內幫助您更快地累積財富。

4. 案例計算:利用SRS投資 vs. 未投資

假設:

存入SRS帳戶:10,000新幣

投資期限:10年

未投資利率:0.05%

投資工具年回報率:4%(如投資新加坡儲蓄債券或單位信託)

資金不提取且複利計算

1. SRS未投資(0.05%固定利率):

使用公式:FV = P × (1 + r)^n

P = 10,000新幣

r = 0.05%(0.0005)

n = 10年

FV = 10,000 × (1 + 0.0005)^10 ≈ 10,050新幣

增長僅50新幣。

2. SRS投資(4%年回報率):

FV = 10,000 × (1 + 0.04)^10 ≈ 14,802新幣

增長近4,802新幣。

對比結果:

未投資的資金幾乎沒有增長,僅增長了50新幣。

投資後的資金增長了4,802新幣,回報顯著。

SRS取款規則解析

在新加坡的補充退休儲蓄計劃(SRS)中,取款的時間和方式會直接影響您需繳納的稅款以及是否需要支付額外的罰款。以下是對規則的詳細說明:

1. 正常取款(退休年齡後取款)

當您達到法定退休年齡後,可以開始從SRS帳戶中正常提取資金。取款規則如下:

僅50%的取款金額需要繳稅:

假如您提取10,000新幣,只有50%(即5,000新幣)會被計入您的當年應稅收入,按個人所得稅稅率繳稅。

無額外罰款: 只需繳納正常所得稅,無需支付額外的5%罰款。

優勢:為什麼只需繳納50%的稅?

這是政府鼓勵長期儲蓄和合理退休規劃的政策之一。由於50%的取款免稅,這會降低您的稅務負擔,特別是在退休後收入減少、處於較低稅階時。

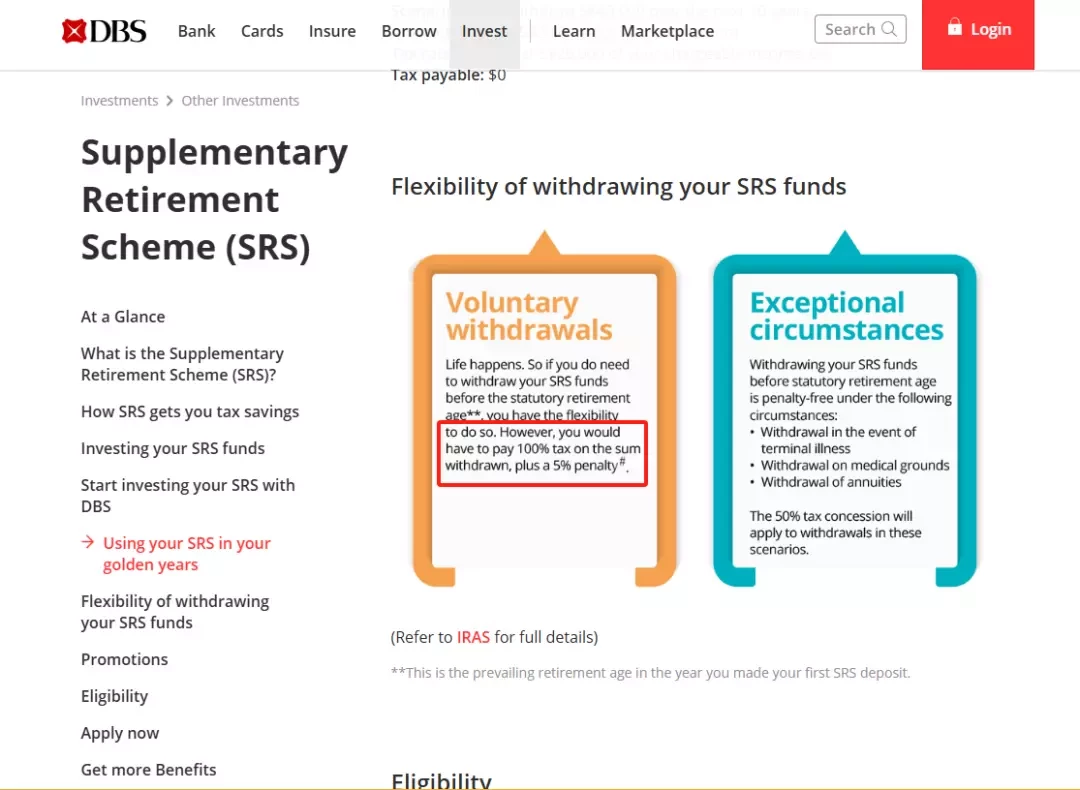

2. 提早取款(退休年齡前取款)

如果您在法定退休年齡之前提取SRS資金,會面臨以下後果:

100%的取款金額需要繳稅: 假如您提前取款10,000新幣,整個金額都會被計入當年的應稅收入,按個人所得稅稅率繳稅,而不是50%。

額外支付5%的罰款: 除了繳稅之外,您還需支付取款金額的5%作為提前取款的罰款。

案例說明:提前取款的成本

假設您提前取款10,000新幣:

繳稅金額: 如果您的個人所得稅稅率為10%,需要繳納1,000新幣的稅(100%計入應稅收入)。

罰款金額: 額外支付5%的罰款,即10,000新幣 × 5% = 500新幣。

總成本: 因此,提前取款的總成本為1,500新幣,相比正常取款成本更高。

提前提取常見Q&A Q:如果我是持有EP身份,如何在符合特定條件下,從儲蓄退休計劃(SRS)帳戶中提前提取資金? A1:如果您是外國人,且持有SRS帳戶儲蓄金額滿10年,那麼則沒有罰金,並且提取金額的50%須納稅,但前提您需滿足以下條件:

在退出之日以及退出之日前連續10年內既不是新加坡公民也不是新加坡永久居民;並且

首次繳納 SRS 供款之日起,已維持您的 SRS 帳戶至少 10 年;並且

從您的 SRS 帳戶中一次性全額提款。

A2:如果您是外國人,但持有SRS帳戶儲蓄金額未滿10年,則:5%罰金+100%的金額繳納預扣稅。預扣稅稅率一般24%,滿足條件可以按照15%(該外國人或 SPR 在日曆年內從其 SRS 帳戶中提取的累計金額不超過 200,000 新幣;並且外國人或 SPR在提款的日曆年內除了 SRS 提款外沒有任何其他收入。) Q:如果我是新加坡公民或者永居PR身份,提前從(SRS)帳戶中提取資金? A:若您是公民身份,提前提取則需要5%的罰金和100%的金額需要繳納個人所得稅;若您是永居PR身份,提前提取則需要繳納5%的罰金和100%金額的預扣稅 *預扣稅不是最終應繳稅款。如果外國人或 永居 是新加坡稅務居民,則 提款的實際應納稅額將根據新加坡稅務累進居民稅率計算。 對於稅務非居民,提款應繳納的實際稅率為 15% 或新加坡稅務累進居民稅率(以較高者為準)。

3. 特殊情況下的豁免

並非所有提前取款都需要支付罰款。如果提前取款是由於以下特殊情況,5%的罰款可以豁免,但仍需繳稅:

身體完全殘疾;

精神或身體疾病導致永久無法工作;

提取時,個人已經去世(遺產中提取)。

總結:

SRS的年度最大繳款額度以及相關稅收優惠

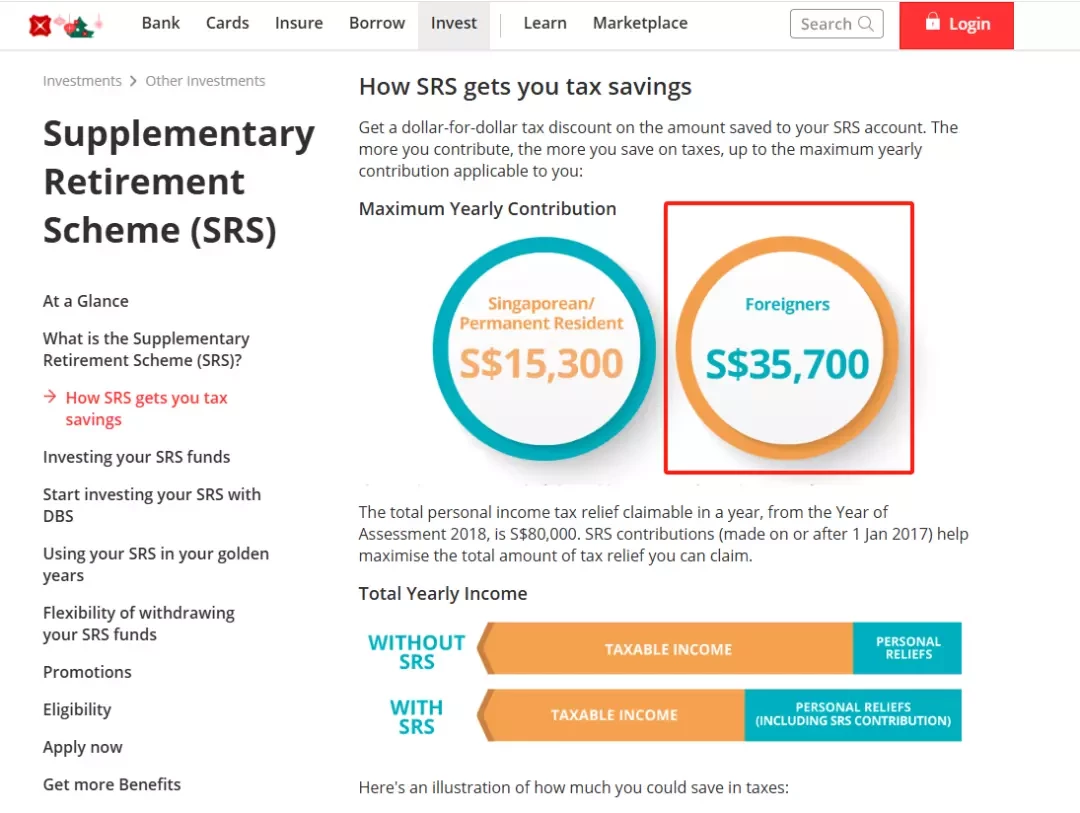

SRS的年度最大繳款額度:

新加坡公民/永久居民(Singaporean/Permanent Resident):最高年度繳款額度為 15,300新幣。

外國人(Foreigners):最高年度繳款額度為 35,700新幣。

稅收優惠:

SRS帳戶繳款享受「一對一稅收扣除」,即您每存入1新幣,您的應稅收入將減少1新幣。

通過向SRS帳戶繳款,您可以降低年度應稅收入,從而減少所得稅。

總的個人所得稅減免上限為 80,000新幣/年(包括SRS繳款和其他稅務減免)。

對比:

未使用SRS:應稅收入直接計算。

使用SRS:應稅收入在扣除SRS繳款後減少,從而享受稅務優惠。

具體的稅收節省計算(舉例)

假設您是新加坡永久居民(PR),年收入為 80,000新幣。此時稅率表顯示,新加坡的邊際稅率(適用於80,000新幣)為 11.5%。若您決定將 15,300新幣存入SRS帳戶。

1. 未使用SRS的情況:

應稅收入 = 80,000新幣

稅款 = 80,000新幣 × 11.5% = 9,200新幣

2. 使用SRS後的情況:

應稅收入 = 80,000新幣 - 15,300新幣 = 64,700新幣

稅款 = 64,700新幣 × 7.5%(邊際稅率下調) = 4,852.5新幣

節省的稅款:

9,200新幣 - 4,852.5新幣 = 4,347.5新幣

通過繳納15,300新幣到SRS帳戶,您節省了 4,347.5新幣的稅款,相當於28%的存款實際回報率。

補充退休計劃(SRS)不僅為您提供了減稅的機會,更是一個助力財富增值和退休規劃的重要工具。通過合理利用SRS帳戶進行投資,您可以在享受稅務優惠的同時,為未來積累更多保障。