前段时间有个朋友收到新加坡税务局(IRAS)的信,让我帮忙看一看,发现他已经错过了个人所得税的申报和缴纳,即将面临罚款。赶紧帮他报税和付款,直到收到税务局的确认信才放下心来。一问之下发现,很多朋友虽然知道要交税,但是什么身份的人应该缴纳,什么时候缴纳,缴纳多少,免税抵扣申请等等都不太清楚,今天就和大家聊一聊这个话题。

1 谁需要纳税?

这里涉及到两个定义:新加坡税收居民,以及个人收入的纳税基准线。

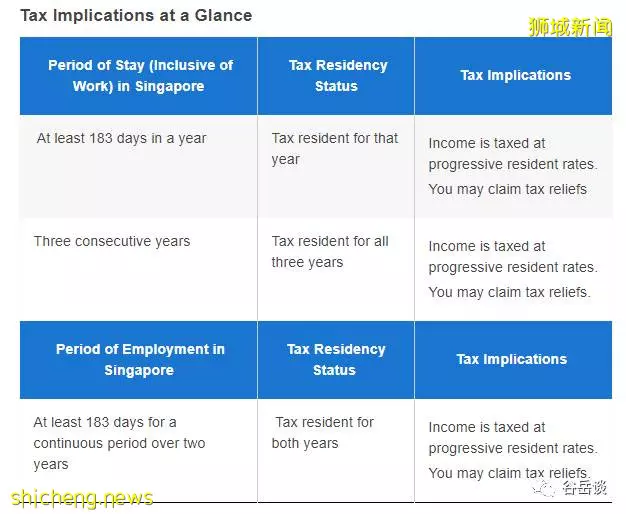

第一个定义:新加坡税收居民,代表需要向新加坡政府申报个人收入并缴纳个人所得税的人群,包括:

新加坡人和PR,只要居住在新加坡就属于税收居民。

外国人根据在新加坡居住的时长而定:

(1) 一年之内在新加坡超过183天,则当年是税收居民。

(2)在新加坡连续工作2年及以上,并且连续的2年内一共呆在新加坡超过183天,则属于这两年的税收居民。

(3)连续三年在新加坡居住或工作,则属于这三年的税收居民。

资料来源:IRAS

所以说,如果外国人只要在新加坡待的时间满足条件,也属于新加坡的税收居民。

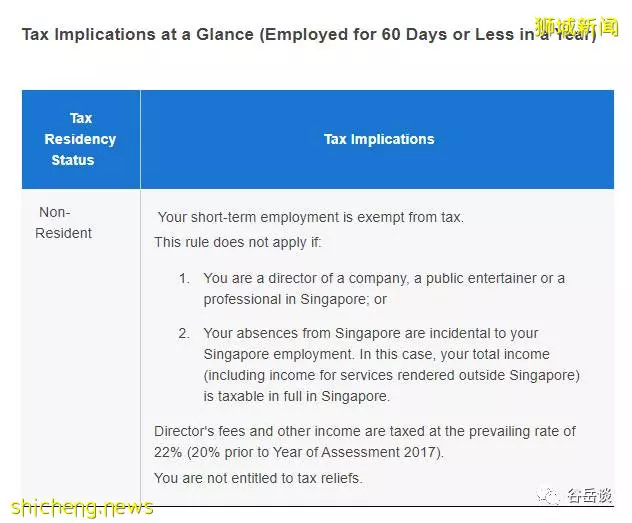

有小伙伴要问,如果在新加坡没待满183天,不属于税收居民,是否就不需要向新加坡政府缴纳个人所得税了?答案是仍然需要缴纳。

非新加坡税收居民,在新加坡居住超过61天,且不满183天,则仅根据在新加坡的收入,以15%的税率或累进税率(以较高者为准)缴纳个人所得税。

非新加坡税收居民,在新加坡居住不满61天,短期收入将免税。其中,如果在新加坡担任公司董事,或职业是艺人、专业人士,仍需缴纳个人所得税。

资料来源:IRAS

第二个定义:个人收入的纳税基准线。

在新加坡,个人所得税的起征点是年收入2万。如果年收入少过2万新币,则没有个人所得税。这里要提醒大家,年收入低于2万是没有个人所得税,但依然需要在税务局申报年收入情况(除非政府允许你不申报)。

确认了自己是否需要纳税以后,接下来就是应该缴纳多少,什么时候缴纳?

2 纳税金额

如果觉得太长不想看的朋友,可以直接登录税务局,使用EXCEL计算器填写自己的收入以后,系统会自动计算应当缴纳的个人所得税税额。网站链接附上:IRAS | Calculators

https://www.iras.gov.sg/irashome/Quick-Links/Calculators/

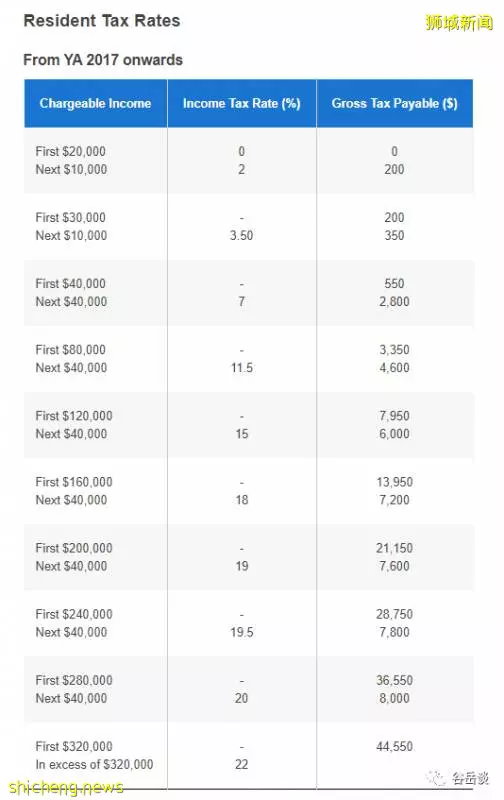

我们的报税年收入是指从上一年的1月1日至上一年的12月31日之间所赚取的所有收入。其中包括基本工资,奖金,补贴等,还包括做兼职的收入。税收居民的个人所得税税率为累进税率制,从2%开始起征。具体如下:

资料来源:IRAS

举个例子,按新加坡的平均年收入$67,152计算,则前$40,000新币的收入需纳税$550。剩下的$27,152收入,按7%征税,即$1900。个人所得税纳税总额为$550+$1900=$2,450。平均税率才3%,这也是为什么大家都说新加坡是低税国的原因之一。

3

报税的时间

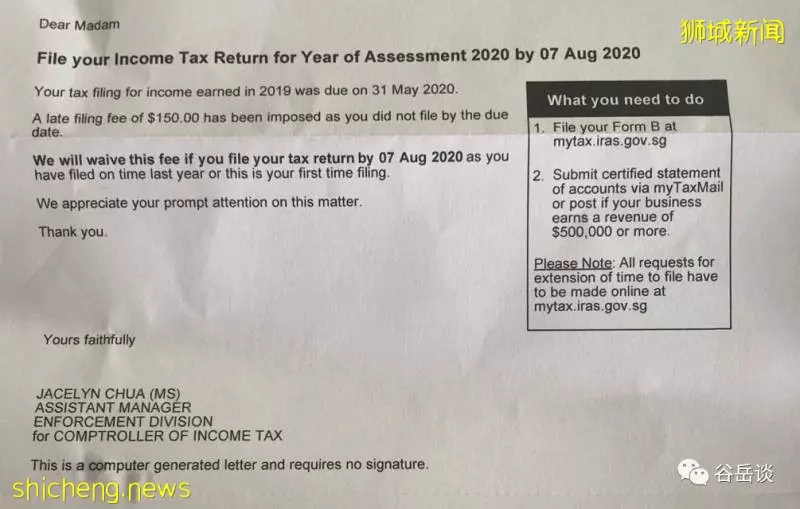

从每年的3月1日开始,我们就可以申报上一年的个人所得税。在4月15号截止纸质版申报,4月18号截止电子版申报。今年的情况比较特殊,因为疫情的原因截止日期推迟到了7月15号。如果延期申报,将面临罚款。附上朋友收到的罚款信,$150新币虽然不多,但这真金白银往外拿也是很心疼的。当然,如果是想要通过隐瞒个人年收入来逃税,可不止罚款$150新币这么简单了。

4 多国家报税

身边有很多朋友虽然在新加坡工作生活,但是仍然持有中国国籍,最常见的问题就是在新加坡交税以后,还需要向中国交税吗?

我们把问题分开来看,掰碎了给各位讲明白:

(1)人在新加坡,但是在海外其他国家有赚取收入。这属于Overseas Income Received in Singapore,如果收入符合以下任一一点,则需要向政府交税:

该笔收入是通过新加坡的合作伙伴获得;

你的海外工作与你在新加坡的工作有因果关系。例如因为工作需要,必须经常出国。

代表新加坡政府在海外工作

在新加坡和海外均有生意业务,并且海外的生意业务与新加坡的业务有关联。

如果张三在新加坡工作,但是在中国有套自己的老房子出租出去了,这种收入就不用向新加坡政府纳税。

(2)人在新加坡,需要向中国申报在新加坡的收入并缴纳个人所得税吗?

这个问题很专业,首先要说明,中国分有限纳税义务和无限纳税义务。

在中国境内有住所,或者无住所但一个纳税年度内在中国境内居住累计满一百八十三天的个人,为居民个人,承担无限纳税义务,需要就中国境内和境外取得的收入在中国缴纳个人所得税,也就是我们常说的全球征税。

这里的“有住所”,是指因户籍、家庭、经济利益关系而在中国境内习惯性居住。例如张三因为工作原因去海外工作,但因为户籍、家庭、经济利益等关系在中国,等工作原因消失以后,肯定还是要回国居住。这时候中国就是张三的习惯性居住地。

不是中国的居民个人,则承担有限纳税义务,只用申报从中国境内取得的收入,并依照税法缴纳个人所得税。

所以如果常年在国外工作生活,不属于中国的居民个人,则无需为在新加坡的收入向国内交税。但是,如果是中国和新加坡两地跑,则很有可能属于中国的居民个人,需要向中国政府缴纳在新加坡的收入而产生的个人所得税。

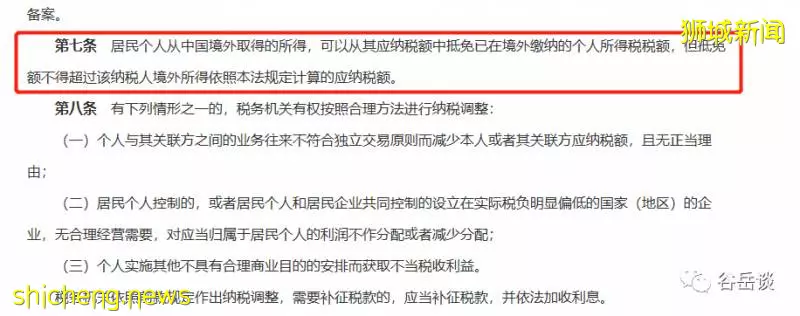

同时,为了避免两边都同时征税,根据《中华人民共和国个人所得税法》第七条,如果新加坡的收入已经在新加坡交过税了,则可以在向中国政府交税的时候申请抵免。

资料来源:《中华人民共和国个人所得税法》

5 所得税扣减

在计算个人所得税的时候,除了计算我们的年收入,政府还会将14种收入、开销抵扣计税额,每年年收入抵扣额上限为$80,000新币。在此大致介绍一下这14种情况:

(1)慈善捐款抵扣

慈善捐款的钱将抵扣掉个税缴纳的计算基数。这项减扣会根据准证号码自动更新到税表中,无需单独申报。 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Donations/

(2)学费开销抵扣

在新加坡政府认可的学校进行专业培训而缴纳的学费,每年可以抵扣$5,500年收入计算基数。 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Course-Fees-Relief/

(3)CPF的现金充值抵扣

每年额外充值进CPF Special Account或Retirement Account的钱,可以抵扣最多$14,000新币(自己的账户$7,000,给家人的账户充值$7,000) https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/CPF-Cash-Top-up-Relief/

(4)CPF缴纳抵扣

这部分主要是对于雇主、自雇人士等需要自己缴纳CPF的人群减免。减免额度因不同的情况而定,具体请参照IRAS官网。

(5)收入抵扣

年收入的前2万免税,养老金也是免税的。如果是雇主、自雇人士、残障人士等,可以申请部分收入免税。 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Earned-Income-Relief/

(6)父母/残疾父母减免

如果有赡养父母(55岁以上),爷爷奶奶,岳父岳母,岳祖丈(Grandparents-in-law),每位长辈可以减免$5,500- $14,000个人所得税计算基数。 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Parent-Relief-/-Handicapped-Parent-Relief/

(7)残疾兄弟/姐妹减免

如果有兄弟姐妹是与自己同住在一起的残疾人士,每一位残疾兄弟/姐妹可以减免$5,500个人所得税计算基数。 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Handicapped-Brother/Sister-Relief/

(8)配偶/残疾配偶减免

如果过去一年与配偶生活居住,并且配偶年收入低于4,000新元,配偶身体健康,可以减扣$2,000新币。如果配偶身患残疾,可以减扣$5,500新币。

https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Spouse-Relief/-Handicapped-Spouse-Relief/

(9)子女/残疾子女减免

如果子女未满16岁或还是全职学生,且过去一年的年收入少于$4,000新币,夫妻双方可以共享每个孩子$4,000新币的个税计算基数减扣。如果孩子身患残疾,夫妻双方可以共享每个孩子$7,500新币个税计算基数的减扣 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Qualifying-Child-Relief--QCR--/-Handicapped-Child-Relief--HCR-/

(10)年长者照顾孩子减免

年长者照顾孩子减免(Grandparent Caregiver Relief, GCR)是给予在职母亲的减免,让她们的父母、爷爷奶奶、公公婆婆,以及公公婆婆的父母(包括那些前配偶)帮助照顾孩子。可以减免$3,000新币的个人所得税计税基数。 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Grandparent-Caregiver-Relief/