前段時間有個朋友收到新加坡稅務局(IRAS)的信,讓我幫忙看一看,發現他已經錯過了個人所得稅的申報和繳納,即將面臨罰款。趕緊幫他報稅和付款,直到收到稅務局的確認信才放下心來。一問之下發現,很多朋友雖然知道要交稅,但是什麼身份的人應該繳納,什麼時候繳納,繳納多少,免稅抵扣申請等等都不太清楚,今天就和大家聊一聊這個話題。

1 誰需要納稅?

這裡涉及到兩個定義:新加坡稅收居民,以及個人收入的納稅基準線。

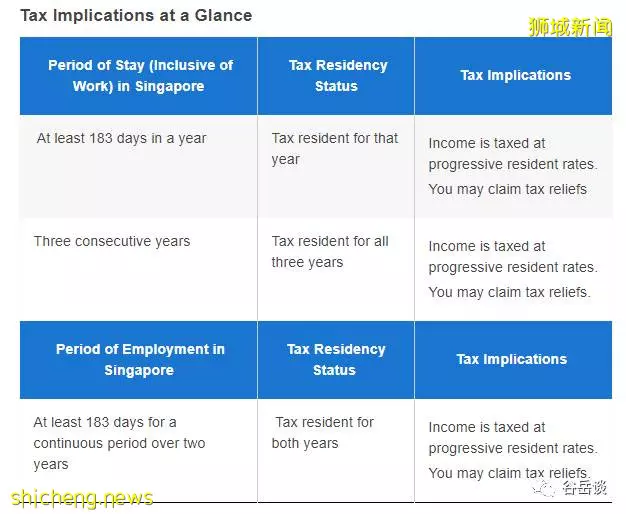

第一個定義:新加坡稅收居民,代表需要向新加坡政府申報個人收入並繳納個人所得稅的人群,包括:

新加坡人和PR,只要居住在新加坡就屬於稅收居民。

外國人根據在新加坡居住的時長而定:

(1) 一年之內在新加坡超過183天,則當年是稅收居民。

(2)在新加坡連續工作2年及以上,並且連續的2年內一共呆在新加坡超過183天,則屬於這兩年的稅收居民。

(3)連續三年在新加坡居住或工作,則屬於這三年的稅收居民。

資料來源:IRAS

所以說,如果外國人只要在新加坡待的時間滿足條件,也屬於新加坡的稅收居民。

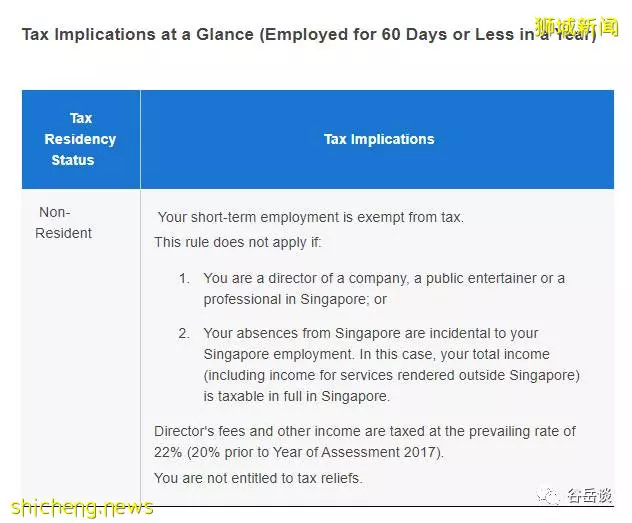

有小夥伴要問,如果在新加坡沒待滿183天,不屬於稅收居民,是否就不需要向新加坡政府繳納個人所得稅了?答案是仍然需要繳納。

非新加坡稅收居民,在新加坡居住超過61天,且不滿183天,則僅根據在新加坡的收入,以15%的稅率或累進稅率(以較高者為準)繳納個人所得稅。

非新加坡稅收居民,在新加坡居住不滿61天,短期收入將免稅。其中,如果在新加坡擔任公司董事,或職業是藝人、專業人士,仍需繳納個人所得稅。

資料來源:IRAS

第二個定義:個人收入的納稅基準線。

在新加坡,個人所得稅的起征點是年收入2萬。如果年收入少過2萬新幣,則沒有個人所得稅。這裡要提醒大家,年收入低於2萬是沒有個人所得稅,但依然需要在稅務局申報年收入情況(除非政府允許你不申報)。

確認了自己是否需要納稅以後,接下來就是應該繳納多少,什麼時候繳納?

2 納稅金額

如果覺得太長不想看的朋友,可以直接登錄稅務局,使用EXCEL計算器填寫自己的收入以後,系統會自動計算應當繳納的個人所得稅稅額。網站連結附上:IRAS | Calculators

https://www.iras.gov.sg/irashome/Quick-Links/Calculators/

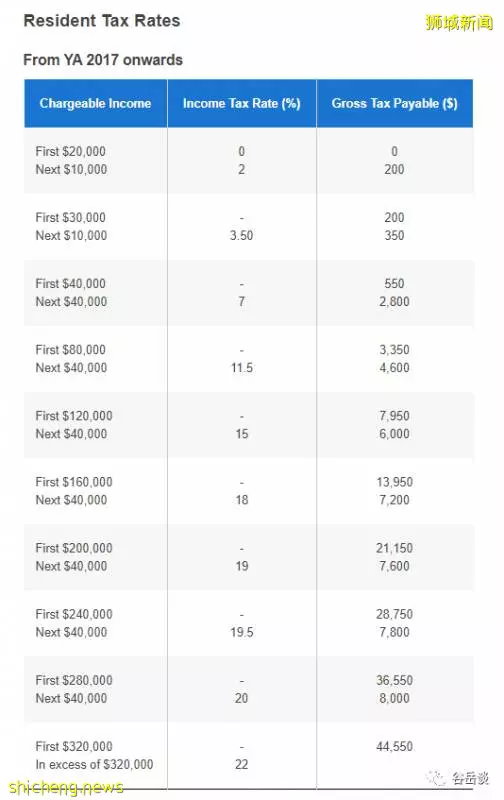

我們的報稅年收入是指從上一年的1月1日至上一年的12月31日之間所賺取的所有收入。其中包括基本工資,獎金,補貼等,還包括做兼職的收入。稅收居民的個人所得稅稅率為累進稅率制,從2%開始起征。具體如下:

資料來源:IRAS

舉個例子,按新加坡的平均年收入$67,152計算,則前$40,000新幣的收入需納稅$550。剩下的$27,152收入,按7%徵稅,即$1900。個人所得稅納稅總額為$550+$1900=$2,450。平均稅率才3%,這也是為什麼大家都說新加坡是低稅國的原因之一。

3

報稅的時間

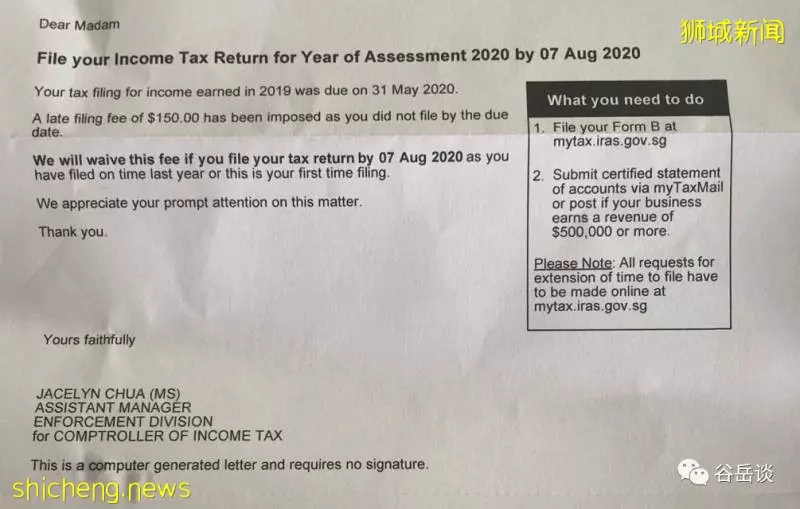

從每年的3月1日開始,我們就可以申報上一年的個人所得稅。在4月15號截止紙質版申報,4月18號截止電子版申報。今年的情況比較特殊,因為疫情的原因截止日期推遲到了7月15號。如果延期申報,將面臨罰款。附上朋友收到的罰款信,$150新幣雖然不多,但這真金白銀往外拿也是很心疼的。當然,如果是想要通過隱瞞個人年收入來逃稅,可不止罰款$150新幣這麼簡單了。

4 多國家報稅

身邊有很多朋友雖然在新加坡工作生活,但是仍然持有中國國籍,最常見的問題就是在新加坡交稅以後,還需要向中國交稅嗎?

我們把問題分開來看,掰碎了給各位講明白:

(1)人在新加坡,但是在海外其他國家有賺取收入。這屬於Overseas Income Received in Singapore,如果收入符合以下任一一點,則需要向政府交稅:

該筆收入是通過新加坡的合作夥伴獲得;

你的海外工作與你在新加坡的工作有因果關係。例如因為工作需要,必須經常出國。

代表新加坡政府在海外工作

在新加坡和海外均有生意業務,並且海外的生意業務與新加坡的業務有關聯。

如果張三在新加坡工作,但是在中國有套自己的老房子出租出去了,這種收入就不用向新加坡政府納稅。

(2)人在新加坡,需要向中國申報在新加坡的收入並繳納個人所得稅嗎?

這個問題很專業,首先要說明,中國分有限納稅義務和無限納稅義務。

在中國境內有住所,或者無住所但一個納稅年度內在中國境內居住累計滿一百八十三天的個人,為居民個人,承擔無限納稅義務,需要就中國境內和境外取得的收入在中國繳納個人所得稅,也就是我們常說的全球徵稅。

這裡的「有住所」,是指因戶籍、家庭、經濟利益關係而在中國境內習慣性居住。例如張三因為工作原因去海外工作,但因為戶籍、家庭、經濟利益等關係在中國,等工作原因消失以後,肯定還是要回國居住。這時候中國就是張三的習慣性居住地。

不是中國的居民個人,則承擔有限納稅義務,只用申報從中國境內取得的收入,並依照稅法繳納個人所得稅。

所以如果常年在國外工作生活,不屬於中國的居民個人,則無需為在新加坡的收入向國內交稅。但是,如果是中國和新加坡兩地跑,則很有可能屬於中國的居民個人,需要向中國政府繳納在新加坡的收入而產生的個人所得稅。

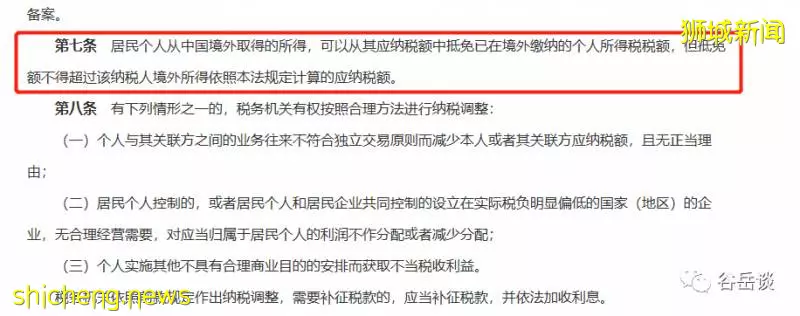

同時,為了避免兩邊都同時徵稅,根據《中華人民共和國個人所得稅法》第七條,如果新加坡的收入已經在新加坡交過稅了,則可以在向中國政府交稅的時候申請抵免。

資料來源:《中華人民共和國個人所得稅法》

5 所得稅扣減

在計算個人所得稅的時候,除了計算我們的年收入,政府還會將14種收入、開銷抵扣計稅額,每年年收入抵扣額上限為$80,000新幣。在此大致介紹一下這14種情況:

(1)慈善捐款抵扣

慈善捐款的錢將抵扣掉個稅繳納的計算基數。這項減扣會根據准證號碼自動更新到稅表中,無需單獨申報。 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Donations/

(2)學費開銷抵扣

在新加坡政府認可的學校進行專業培訓而繳納的學費,每年可以抵扣$5,500年收入計算基數。 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Course-Fees-Relief/

(3)CPF的現金充值抵扣

每年額外充值進CPF Special Account或Retirement Account的錢,可以抵扣最多$14,000新幣(自己的帳戶$7,000,給家人的帳戶充值$7,000) https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/CPF-Cash-Top-up-Relief/

(4)CPF繳納抵扣

這部分主要是對於僱主、自僱人士等需要自己繳納CPF的人群減免。減免額度因不同的情況而定,具體請參照IRAS官網。

(5)收入抵扣

年收入的前2萬免稅,養老金也是免稅的。如果是僱主、自僱人士、殘障人士等,可以申請部分收入免稅。 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Earned-Income-Relief/

(6)父母/殘疾父母減免

如果有贍養父母(55歲以上),爺爺奶奶,岳父岳母,岳祖丈(Grandparents-in-law),每位長輩可以減免$5,500- $14,000個人所得稅計算基數。 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Parent-Relief-/-Handicapped-Parent-Relief/

(7)殘疾兄弟/姐妹減免

如果有兄弟姐妹是與自己同住在一起的殘疾人士,每一位殘疾兄弟/姐妹可以減免$5,500個人所得稅計算基數。 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Handicapped-Brother/Sister-Relief/

(8)配偶/殘疾配偶減免

如果過去一年與配偶生活居住,並且配偶年收入低於4,000新元,配偶身體健康,可以減扣$2,000新幣。如果配偶身患殘疾,可以減扣$5,500新幣。

https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Spouse-Relief/-Handicapped-Spouse-Relief/

(9)子女/殘疾子女減免

如果子女未滿16歲或還是全職學生,且過去一年的年收入少於$4,000新幣,夫妻雙方可以共享每個孩子$4,000新幣的個稅計算基數減扣。如果孩子身患殘疾,夫妻雙方可以共享每個孩子$7,500新幣個稅計算基數的減扣 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Qualifying-Child-Relief--QCR--/-Handicapped-Child-Relief--HCR-/

(10)年長者照顧孩子減免

年長者照顧孩子減免(Grandparent Caregiver Relief, GCR)是給予在職母親的減免,讓她們的父母、爺爺奶奶、公公婆婆,以及公公婆婆的父母(包括那些前配偶)幫助照顧孩子。可以減免$3,000新幣的個人所得稅計稅基數。 https://www.iras.gov.sg/IRASHome/Individuals/Locals/Working-Out-Your-Taxes/Deductions-for-Individuals/Grandparent-Caregiver-Relief/