12月8日,中国人民银行党委书记、中国银保监会主席郭树清在2020年新加坡金融科技节上进行了演讲,宣布了中国P2P网贷机构清零的消息。

十天之后的12月18日开始,以蚂蚁旗下支付宝为首的中国互联网金融平台的存钱产品被指违规,陆续下架。

在中国这边,互联网金融圈似乎掀起了一场不小的“血雨腥风”。

同样是12月,新加坡在月初发了四张众人翘首以盼的数字银行牌照,平和安逸地迈向互联网金融发展的下一步。

两相对比一下,一边是潦草的收场,一边是崭新的开始。

何以有此区别?

01. 中国P2P之死

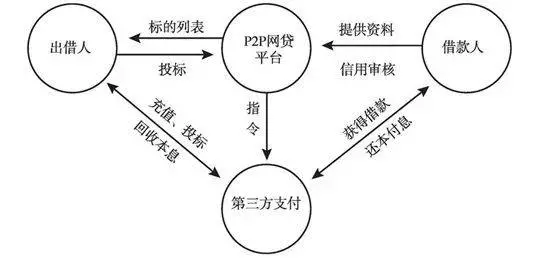

P2P,Peer to Peer。

不完全是人对人,P2P的真实含义是,点对点。

根据中国原银监会等四部委2016年8月发布的《网络借贷信息中介机构业务活动管理暂行办法》,P2P借贷是指个体和个体之间通过互联网平台实现的直接借贷,属于民间借贷范畴,受合同法、民法通则等法律法规以及最高人民法院有关司法解释规范。

P2P平台(网络借贷信息中介机构)是指依法设立,专门从事网络借贷信息中介业务活动的金融信息中介公司。

真正的P2P平台,本身只是一个中介机构,作为一个桥梁,连接借款人/机构与出借人(投资人),撮合双方的交易,从中收取一定的管理费用,承担部分审核风险的工作。

用一个最简单的例子理解就是,房产中介。

房东和购房者互相不知道信息,且不信任对方,中介出面协助双方交易,所有资金都放在银行的三方账户,中介监督双方完成交易。

而且P2P只是信息中介,区别于传统金融机构作为信用中介的功能,二者本质区别在于信息中介不用为投资者的投资决策负责。

因为真正的投资决策是投资人做出的,其中的收益与风险,全部由投资人承担。

虽然这种P2P网络借贷模式在世界各地都能找到,但其在中国的发展却经历了大起大落落落落落落落落落落……

2006年,中国首家P2P平台在上海出现,它就是拍拍贷。 但这家“第一个吃螃蟹”的公司并未掀起什么波澜,此后在P2P行业创业的寥寥无几。直至2010年,这个行业才开始被创业者和投资人所关注。

2010-2011年,中国P2P行业进入探索期,陆续有人入圈。截至2011年底,网贷平台约有20家,活跃平台不足10家,主要集中于北上广地区,月成交额约5亿元,投资人约1万名。

2011-2012年,更多的人开始涌入P2P及相关行业,P2P平台也从20家左右增长至240家左右,投资人介于2.5万至4万名间。 但由于对融资项目考察不到位、缺乏法律法规管制,这一阶段发生不少平台倒闭、非法集资等乱象。

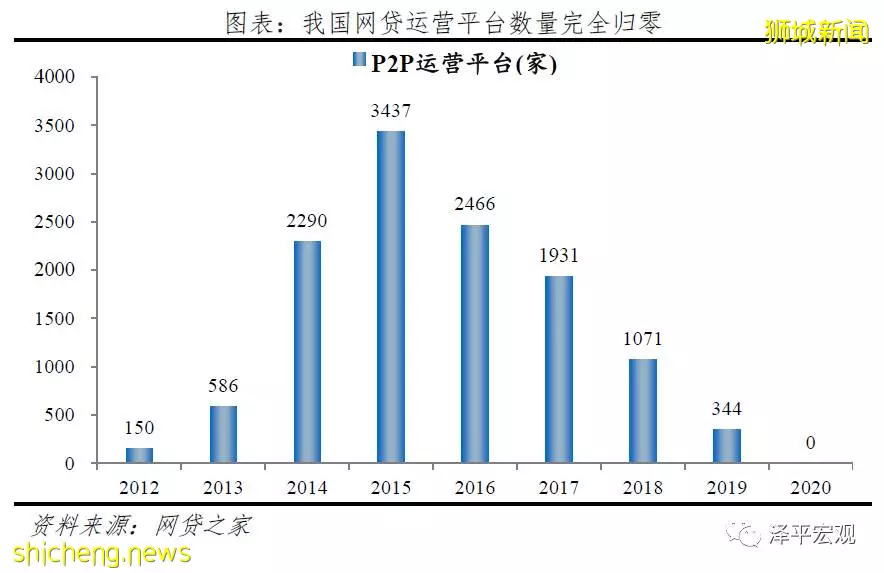

2013-2015年,P2P的发展迎来了高潮。 2015-2016年,中国P2P网贷行业达到巅峰,P2P平台数一度超过5000家,几乎每月新增P2P平台数都超过100。 随着平台数的增长,中国P2P网贷的总规模也出现惊人涨势,成交总量和贷款余额均达到千亿人民币的量级。

然而,自2017年7月到2018年6月,其中的1400多家已不复存在;2018年7月,仅半个月就有131家P2P平台倒闭;截止2018年9月,还在运营中的平台数量已经减少到2017年的一半;截止2019年1月,仅存的P2P平台企业只有1000家左右。

当时,一些金融机构估计,照此下去,最终可能只有50家P2P平台能留在中国。也有人预言,P2P行业将只剩下三五家头部玩家。

然而他们到底还是太乐观了。

从数据来看,2019年9月末,中国的P2P平台只剩下462家;当年末,248家;2020年3月底,139家;6月底,29家;到9月末只剩6家。

2020年12月8日,中国银保监会主席郭树清在2020年新加坡金融科技节上演讲时表示:到11月中旬,中国实际运营的P2P网贷平台已全部归零。

在短短不到十年时间里,P2P从遍地开花到完全归零,教训深刻,值得反思。

P2P原本是一个显著区别于传统金融机构的信息平台,一定程度上对金融体系融资职能进行补充。 而中国的P2P行业之所以惨淡收场,有两方面的原因。 一方面,P2P在中国的商业模式偏离信息中介,劣币驱逐良币,而且没有解决商业模式可持续性问题。 整个P2P生态圈都在追逐短期利益而忽视长期利益:

P2P平台追求短期资产端的利益获得,以提高风险容忍度为前提的挖掘次级资产;

投资人以短期高收益,放弃长期低风险收益,风险承受能力差,风险识别能力差,坐拥高收益,却难以承受高风险;

资产端,次级资产横行,征信短板明显,风控近乎失效。

说到底,都是拿未来的利益来换取当前的效益。

另一方面,中国P2P发展未有配套的基础设施、长期处于监管真空等,导致大面积风险乱象,易引发系统性风险。 事实上,2012年起,由于监管真空,非法集资、诈骗等乱象层出不穷,P2P行业共经历三次暴雷潮。

2013年,宏观经济下行,经济换挡趋势明显,信用风险压力提升,而此时野蛮生长的平台自融、假标等乱象丛生,因此集中违约、资金抽离引发了部分平台卷款跑路等问题。

2014-2016年,股市上涨导致流动性抽离,叠加监管政策落地,大量违规平台风险暴露,这一阶段跑路行为占问题平台比例达65%。

2018年下半年,P2P行业暴雷潮再现:受宏观流动性退潮、网贷监管加强、投资者信心降低等多重因素影响,P2P行业面临深度清理。

由乱而治,P2P网贷机构在中国的消失和监管清退有直接关系。

2014年,银监会提出P2P四条红线、五条导向、六大原则;2015年央行发布《关于促进互联网金融健康发展的指导意见》。

但2016年才可以说是中国P2P的“监管元年”:

3月,互联网金融协会成立;

4月,原银监会印发《P2P网络借贷风险专项整治工作实施方案》,要求成立网贷风险专项整治工作领导小组,全面排查;

8月,原银监会等四部委联合发布了《网络借贷信息中介机构业务活动管理暂行办法》,随后关于存管、备案、信息披露三大主要配套政策陆续落地,网贷行业“1+3”制度框架基本搭建完成。

目前,中国P2P平台已完全清退,各大正规平台陆续转型。

另一方面,当前金融科技与金融创新快速发展,未来随着金融基础设施建设不断完善,金融监管能力将持续提升。

近期金融委专题会议也定调:必须处理好金融发展、金融稳定和金融安全的关系。

预计未来的监管态度也将更加审慎,防控金融风险。

02. 多款互联网“存款”产品下架

P2P的死亡似乎已经说明了中国对互联网金融产品严格监管的决心。

这几年兴起的互联网存款产品于是也没能“幸免”。

12月18日上午,支付宝下架了银行存款产品。

对此,蚂蚁集团方面回应称,根据监管部门对于互联网存款行业的规范要求,目前蚂蚁平台上的互联网存款产品均已下架,只对已购买产品的用户可见,持有产品的用户不受影响。

蚂蚁会认真落实监管相关规范和要求,用科技手段更好地支持金融机构,服务实体经济。

另外,在此之前,度小满金融APP中的“银行精选”板块上,中关村银行、营口沿海银行、振兴银行等银行产品仍在APP列表中。

12月18日之后,“银行精选”板块上,这些银行产品显示“暂无在售产品”。目前唯一的可售产品银行为百信银行,介绍显示,百信银行为中信银行和百度联合发起成立。

除此之外,12月18日到12月20日,多家“巨头”,比如京东金融、腾讯理财通、中国平安旗下陆金所等平台陆续开始“下架”或停止新增互联网存款产品服务,同时其他平台也有此趋势。

这是为什么?

先说背景。近几年,随着银行理财产品收益持续下滑,互联网存款产品以“保本高息”的特征吸引了众多投资者。

尽管监管已经几次出手,已经对靠档计息的“活期高息”产品做了下架处理,但互联网存款产品依然有其独有的收益优势吸引著投资者。

在当前揽储压力较大的大环境下,越来越多的银行加入其列,以期拓宽揽储渠道、获取客户和资金。

借助互联网平台的流量优势,部分银行存款规模得以快速增长,有的平台存款规模占其各项存款比重达83%。