以前,我們不帶錢包出門寸步難行,而如今手握手機去哪裡都不怕。移動支付技術在帶來便利的同時,也帶來了隱私泄露、帳戶盜用等新風險。隨著新支付方式的快速發展,傳統的監管框架已顯得力不從心,因此新加坡監管部門不斷完善監管體系,在保持金融穩定的同時促進支付領域創新。

今年我在一家新加坡直播社交公司里做支付,我們當前的項目需要到新加坡申請牌照,遂對新加坡的支付體系進行了一些梳理。

新加坡是位列紐約、倫敦、香港之後的第四大國際金融中心,擁有完善的支付基礎設施,以及較為全面的支付體系監管框架,但移動支付等新興零售支付方式的普及率卻並不理想。

為推動電子支付的發展,新加坡推出了一系列的鼓勵創新的措施,並將電子支付作為國家戰略方向之一。

本文介紹了新加坡支付體系的法律基礎、監管框架、支付行業和市場,對新加坡電子支付的發展情況進行了梳理。

國家基本情況介紹

新加坡簡稱獅城,是一個比較小的國家,拿國土面積對比的話,深圳相當於3個新加坡,上海相當於9個新加坡,廣州相當於10個新加坡,北京就更多了,22個,就是這麼小。

人口呢,600W不到,大概相當於我國一個二線城市的人口量,是一個移民國家,其中華人占了約70%。

就是這樣一個體量的國家,居然是亞太第一大、全球第三大外匯交易市場,金融市場發達程度位居世界第三,有超過200家銀行。

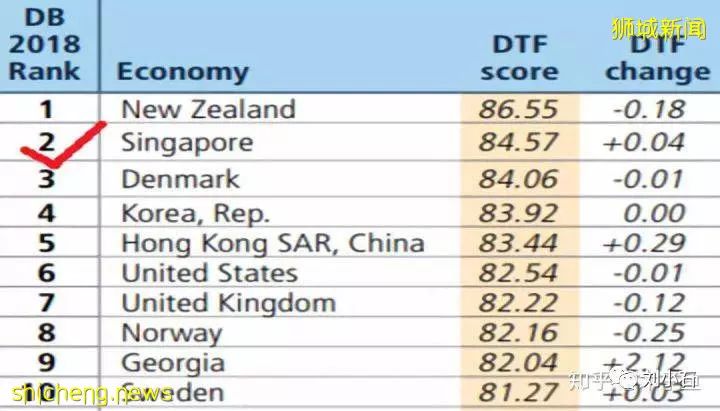

此外,新加坡的營商環境、政府辦事效率等在全球也是名列前矛的:

世界銀行公布的2017年全球經商環境報告(Doing Business 2017),新加坡在全球190個國家評比中排名第2。

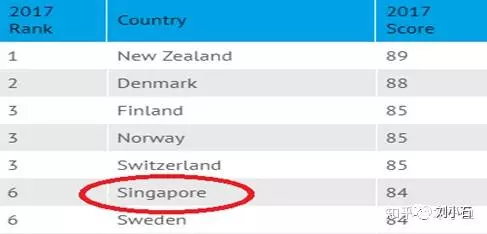

在國際透明組織(Transparency International)公布的「2017年貪腐印象指數(Corruption Perceptions Index 2016)」報告中,新加坡在180個國家或地區當中與瑞典並列第6名,是亞洲唯一位於前十名的國家。

支付體系立法情況

2006 年以前,新加坡一直沒有覆蓋整個支付體系的立法。新加坡金融管理局MAS對支付體系的監管規定散見於《銀行法》、《匯票法》以及一些非正式的、合作性的文件中。

隨著金融業的不斷發展,MAS 逐漸認識到支付體系對於貨幣政策、金融穩定和公眾利益的重要性。

在經歷了多年的醞釀、起草、修改和完善的過程後,MAS 於 2006 年頒布了《支付體系監督法》(PS(O)A),為其監管支付體系提供了統一的法律基礎。

目前,新加坡根據 2006 年頒布的《支付體系監督法》(PS(O)A)和 1979 年頒布的《貨幣兌換和匯款業務法》(MCRBA),監管各類支付服務。前者主要針對轄區內重要支付系統、儲值類支付工具(SVF)做出統一規定,後者則對開展匯款類業務的企業設立了牌照等監管要求。

隨著支付領域創新的演進發展,新興支付工具和業務模式使得這2項法案(06年頒布的《支付體系監督法》和79年頒布的《貨幣兌換和匯款業務法》)所調整的業務邊界日益模糊,在監管範圍之外的新興業務帶來了新的風險。

在2017 年 11 月,MAS 提出制定新的統一支付立法——支付服務法案(Payment Service Bill,PSB),進一步整合精簡 PS(O)A 和 MCRBA 的相關規定,擴展支付業務監管範圍,並根據支付活動引發的風險優化法律法規。

PSB 的核心包含兩大平行的監管框架,一是針對直接面向消費者和商戶的零售支付業務牌照制度,二是對於跨行支付系統、卡組織等雖不直接面向零售用戶,但可能對金融穩定造成影響的支付系統的指定製度。

PSB 規定在新加坡境內開展以下七類支付業務必須取得支付牌照:

帳戶發行服務:包括支付帳戶的開立、維護或運營,比如電子錢包、非銀行機構發行的信用卡服務。

國內貨幣轉移服務:境內資金轉移服務,包括支付網關、自助機具等。

跨境貨幣轉移服務:提供資金跨境匯入和匯出服務。

商戶收單服務:支付服務機構與商戶簽訂協議,開展支付交易受理和處理服務,包括 POS收單和網絡支付網關。

電子貨幣發行:發行電子貨幣,包括儲值工具(SVF)等。

虛擬貨幣服務:虛擬貨幣的購買或銷售,提供虛擬貨幣交易平台等。

貨幣兌換服務:購買或銷售外幣。

支付監管機構的基本情況

1. 金融管理局(MAS)

新加坡的金融監管機構MAS大致相當於我們的一行三會(人行、證監會、銀監會、保監會),MAS用了許多年時間,陸續頒布和實施了包括銀行法、保險法、證券法、期貨交易法、基金管理法、外匯交易法等在內的一火車皮金融律法,對新加坡所有金融機構和持有資金服務牌照的公司履行監管職能,還包括對財富管理、信用評級等准金融類機構的管理。

MAS頒布的與支付相關的法律法規在上文中有介紹,此處不再贅述。

2. 其他機構

1)新加坡清算所協會(Singapore Clearing House Association)

1980 年成立,負責建立、管理及監督其成員機構的清算服務和相關設施,成員資格對相關金融機構和 MAS 開放。

清算所協會不直接運營支付系統,主要負責為新加坡元支票清算系統(SGDCCS)、美元支票清算系統(USDCCS)和銀行間轉帳系統(IBG)的參與銀行和系統運營機構制定章程、規則和條件,指派清算系統運營商,並確保運營商提供的清算服務符合清算所協會設定的規則。

2)新加坡銀行協會(Association of Banks in Singapore)

非盈利組織,由獲得MAS許可的各類銀行業機構組成,為行業最佳實踐制定最低標準,並支持行業性互惠項目,也會就支付結算體系等影響行業發展的立法和指引提出意見建議。

支付行業

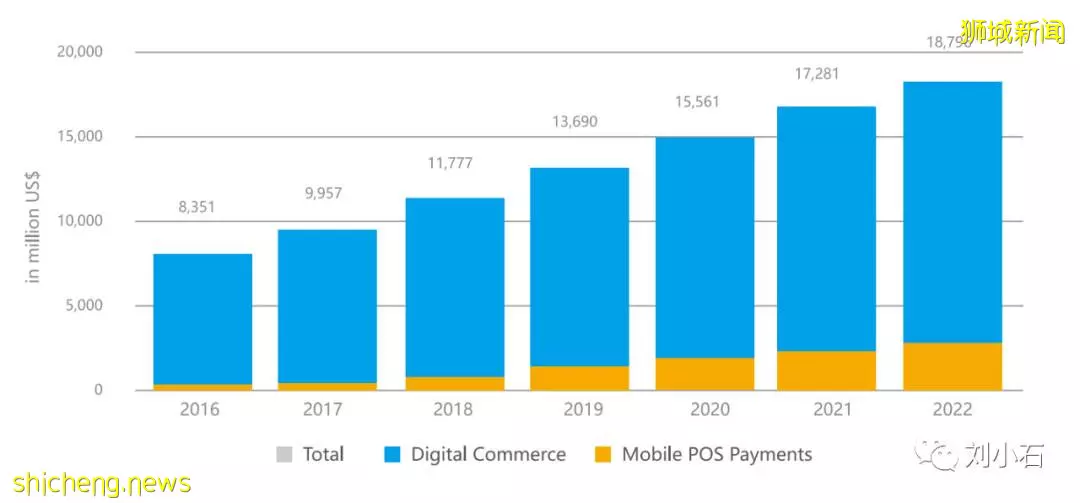

據數據分析機統計,2018年新加坡電子支付用戶數達到 460萬,超過新加坡總人口的 80%,交易總額將達到 117.77 億美元,交易總額將以 12.4% 的年均復合增長率增長,預2022 年交易總額將達到 187.96 億美元。

(來源:Statisca,新加坡電子支付市場交易規模)

支付市場

1. 傳統支付方式

1)現金

現金仍然是新加坡小額交易中常見的支付方式,2015 年,新加坡現金支付交易金額為 14 億新元,在常用支付工具中,排名僅次於儲值工具(SVF)。

2)支票

支票仍因其使用的方便性和安全性而在新加坡支付市場占有一席之地,個人消費者通常在帳單和小額支付場景中使用支票,支票支付也在企業之間的商業活動中較為常見。整體來說,支票的使用率呈逐年下滑趨勢。

3)銀行卡

在新加坡,信用卡和借記卡均得到了廣泛應用,成為零售支付最常使用的方式之一。

根據交易驗證方式,借記卡大致可分為基於 PIN 碼和基於簽名的借記卡,NETS EFTPOS 是常見的基於 PIN碼的借記卡支付方式,而 Visa 和萬事達借記卡則是基於簽名的借記卡。

4)儲值工具(SVF)

儲值工具(SVF)相當於我國的預付費卡,比如京東卡、沃爾瑪卡,是新加坡較為常見的支付方式,是可以在 SVF 發行機構體系內通用的預付電子現金或預付卡,一些電子形式的 SVF 也可稱為電子貨幣(e-money),使用 SVF 進行交易一般不需要PIN 碼或簽名。

跟我國預付費卡分單用途和多用途卡一樣,在新加坡,SVF 可分為單用途(SPSVF)和多用途(MPSVF)兩類。

單用途儲值工具只能用於購買發行機構所提供的產品和服務,典型的單用途儲值工具如預付費電話卡;多用途儲值工具可以用於購買發行機構及其他主體提供的商品和服務。

5)電子轉帳

新加坡電子轉帳服務主要基於新加坡自動清算所(Singapore Automated Clearing House,SACH)的銀行間轉帳系統(Interbank Giro System,IBG),系統參與銀行的客戶可通過 IBG 系統進行直接借記和直接貸記轉帳。

2. 新興支付方式

1)PayNow

PayNow 是一個以商業銀行為主導的支付解決方案,由新加坡銀行協會(ABS)於 2017 年 7月推出,目前參與銀行共有 9 家,包括中國銀行和工商銀行,PayNow 註冊用戶超過160萬。

支持PAYNOW的銀行目前只有9家,也就是說只有這9個銀行的APP上可以用PAYNOW這個功能。與我國支付寶微信基於虛擬帳戶基礎的不同,PAYNOW還是基於銀行基礎的一個移動應用,離開了銀行帳戶體系就玩不轉了。

在PayNow上轉帳時,僅通過手機號碼或新加坡身份證(NRIC)、外國人身份證號(FIN)即可發起新元轉帳,資金實時到帳。

PayNow 全年全天候提供服務,用戶可通過網上銀行平台或手機銀行 app 獲取 PayNow 服務,在首次使用時將銀行帳戶和手機號、身份證號等進行關聯。從這點上看,跟香港的FPS還是非常像的。

2018 年 8 月,企業版 PayNow Corporate 上線,將服務延伸至公司、政府機構、行業協會等對公主體。這些機構可將組織識別碼(UEN)與其銀行帳戶關聯,即可通過 PayNow Corporate實時收付款項。

PayNow 同樣支持掃描二維碼付款功能,企業和消費者可以使用 9 家手機銀行 app 掃描PayNow 二維碼完成支付,PayNow 二維碼新加坡通用二維碼 SG QR 整合(下文會講到這個SGQR,新加坡官方的統一二維碼標準)。

2)NETSPAY

NETS 成立於 1986 年,是由新加坡商業銀行發起設立的支付卡網絡,目前 NETS 集團的業務範圍已延伸至新加坡支付產業鏈各個環節中,包括 POS 直接借記和貸記支付、網絡和移動支付、預付卡業務、支付系統運營等等。