何為終身壽險時代?

保險產品供給端保險公司主推的方案和產品,都會隨著社會需要而發生改變,目前社會背景下,中產階級為主,家庭責任大,現金流不充足,發生風險的治療及經濟補充為剛需,因此保險主流無疑是重疾險和醫療險。

然而,隨著高凈資產客戶的比例攀升,市場上對於除普通疾病人壽產品以外有了更多的需求。最直接的需求者,有多少企業主/創業者,就至少有多少對終身壽險的需求或潛在需求,更包含其他各種人士。經營企業本身就是一件風險較高的事情,企業主/創業者天然就需要能幫他們轉移風險的工具,像海外信託、家族辦公室等。

那麼終身壽險,則可以利用其現金價值高、分紅收益穩定的特點,通過設置投保人、受保人和受益人,來部分或全部做好他們自身家庭與企業之間的相對的債務隔離。這樣即使以後企業經營不善,陷入債務麻煩中,他們的自身家庭也起碼會有一筆生活費,多年經營不至於一窮二白;同時,終身壽險又具有高槓桿的特性,其天然也能完美滿足投保人轉移人身風險,完成定向安全傳承的需求。

雖然終身壽險的產品結構非常簡單,但其實現在能真正通曉終身壽險的從業人員卻很少。因為在它金融的外表之下,本質上是一種法律工具,涉及到保險、法律、信託等多個方面。自然,這也需要一個專業團隊的全力支持,而一般的保險從業人員或是一般的團隊根本就不能提供相應的配套設施。

所以,終身壽險的市場廣,潛力大,現在卻並沒有多少人參與其中,而隨著現存的需求被逐漸解決,潛在的需求被逐漸挖掘,市場進一步擴展,以後必定會是一個終身壽險的時代。

終身壽險的產品結構

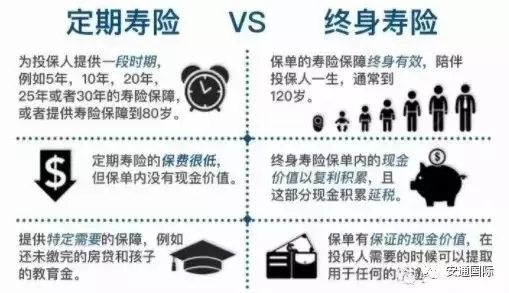

終身壽險,是指不定期的死亡保險。保險合同訂立後,被保險人無論何時死亡,保險人均應給付保險金。只要被保險人按期交納保險費,保險人無權拒絕續保。按交保險費的方式不同,終身保險分為終身交費之終身保險,定期交費之終身保險和一次交費的終身保險三種。終身壽險可以在被保險人生存期間可以部分退保領取部分現金價值,可以解決養老問題。

在終身壽險里需要重點關注的幾個部分,即: 產品框架、投資分配及法律應用

產品框架:終身壽險的保險給付條件非常簡單明了,即理賠身故。所以其相應的產品框架(產品結構)非常簡單,主要就包括兩個部分,槓桿和分紅。

A. 槓桿部分是保險公司通過一系列精算,提供給我們的一個遠高於實際保費的保額,其能放大我們所得到的實際保障。所以無論我們是想給家人一個更好的保障,或是想完成安全且隱私的財富傳承,我們都可以用較少的錢,去安全地完成一件具有較大意義的事情。舉個例子,如果一位30歲的健康女士在新加坡投保終身壽險,一次性繳交20萬新幣(壽險都有保費評級,具體的保費依評級而定)的保費,他的保額就有133.7萬新幣,人壽槓桿能達到6.7倍。如果他選擇年繳保費的方式,那麼他在交款期間的人壽槓桿會更高。

B.分紅部分則是保險公司通過運營管理相關的保險資金,從所得的投資收益和資本增值中,分派給保單持有人的紅利。終身壽險分紅的收益並不高,躉交版本終身壽險的IRR(內涵報酬率,可以理解為純複利)在3%-3.5%之間,期繳版本終身壽險的IRR則在4%-5%之間。但分紅風險較低,安全穩定,歷史分配數據可查,且新幣/美元本身通脹率較低。所以其足以為終身壽險這樣的長期保險提供較強的抗通脹能力。

同時,分紅也能為保單持有人提供一個更靈活的選擇。可以選擇一次性退保,提取所有的分紅,也可以選擇每年提取一定的資金,來構成生活費的補充。

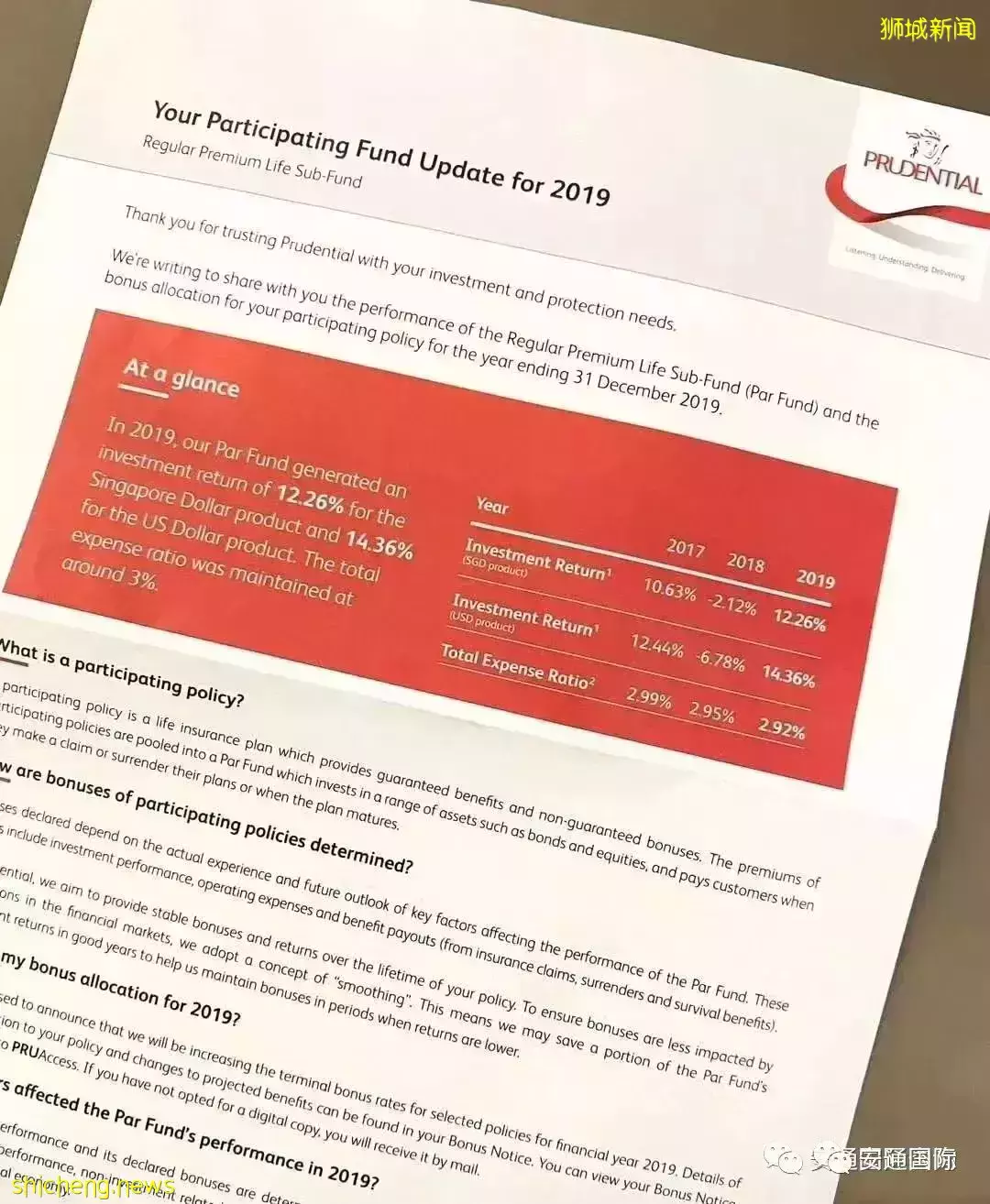

投資分配:終身壽險的總體風險較低,分紅穩定。一方面,終身壽險本身投資標的的構成就以穩定固收類工具為主,權益類工具為輔,其風險總體較低。

躉交新幣恒生

5年期新幣恒生

另一方面,新加坡保險公司整體的投資分配和運營情況良好。根據Prudential 2019年度投資者簡介:

法律應用:主要涉及到稅務、債務、傳承和婚姻方面。

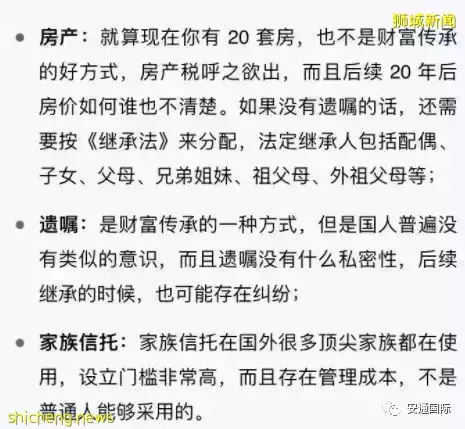

a.稅務:終身壽險不會存在稅的問題。關於所得稅,新加坡和內地現階段都不會徵收保單分紅部分的利得稅;關於遺產稅,新加坡早已廢除遺產稅。隨著國內各種稅制改革的實行,CRS和FATCA的推動,強行避稅的時代註定將要過去,以後資產配置的主流也必然是「免稅」或「低稅」投資品。

b.債務:終身壽險也能解決一部分關於債務的問題。因為我們可以通過合理地設置投保人、受保人和受益人,完成一定程度的「債務隔離」。比如企業主本人面臨的債務風險較大,理論上講就不太適合做保單持有人。這個時候我們可以通過設置和簽訂「贈與」協議,把保單持有人設置成債務風險小的人,比如企業主的父母,而他自己做受保人,孩子作持有人。另一方面,因為海外保單隱私性較強,且與內地存在較大的法律鴻溝,所以其也能夠幫助我們保全財產。當然,惡意避債,是絕對不可能獲得任何法律的支持的。

c.傳承:在終身壽險里,因為有槓桿的存在,所以我們可以用較少的資金去完成一份較大的傳承。同時,只需指定受益人即可定向傳承,隱私安全,也無需進行複雜的遺囑公證。舉個簡單的例子,比如X先生經歷過兩段婚姻,有了繼子繼女,如果他在身故前沒有做任何財產安排的話,他繼子繼女也會成為他財產的第一順位繼承人,繼承他的部分財產。同時,如果他意識到了這個問題,想要做類似遺囑公證之類的安排,在實際操作中也很難讓每個人達成一致。而通過終身壽險定向傳承,無需複雜的程序,且資金絕對安全隱私。

d.婚姻:終身壽險還能解決一部分的婚姻問題。在婚姻中弱勢的一方,可以選擇配置終身壽險來防止財產被分割,如女方自己作持有人和受保人,但設置受益人為其子女。同時,用終身壽險作為自己的婚前財產配置,或者是作為自己子女的婚前資產配置(父母做持有人),也能解決在婚姻中可能潛在的財產分割風險,以防止人財兩空的情況發生。

Prudential終身壽險繳費方案

保誠新加坡「恒生達志計劃」有新幣和美金兩種幣種可供選擇,多元化配置海外資產。同時可以加保殘疾利益。支持私人銀行融資、保單抵押;有專屬的後勤部門支持整個投保。

一筆躉交方案:人壽槓桿最高(具有保費評級,身體越好,保費越便宜);絕對的安全(現金價值高,一開始就能達到所交保費的80%);收益穩定且高。

期繳方案:配備3/4/5年及以上繳費期選擇,同樣也安全,收益穩定,經歷了時間的檢驗,歷史分紅實現率優秀。

所以想拿到最高的槓桿,無現金流的壓力,那麼躉交方案是最適合的。如果說可以願意犧牲一部分槓桿,來換取現金流的緩解,那麼期繳方案更為合適。

*投資有風險,本文觀點僅供參考。