在前兩期的文章中,我們為大家介紹了新加坡金融管理局(MAS)及新加坡經濟發展局(EDB),那麼今天我們就來聊一下新加坡國內稅務局IRAS,不管你是在新加坡經商投資還是工作生活,都可能會經常跟IRAS打交道。

一、新加坡國內稅務局(IRAS)簡介

新加坡國內稅務局(Inland Revenue Authority of Singapore,IRAS),1992年成立,是新加坡政府法定機構,隸屬於財政部,主要掌管徵收稅款。

二、新加坡國內稅務局(IRAS)歷史及里程碑

1947年,新加坡所得稅部門(Income Tax Department)成立,以管理在同一年開始的「所得稅條例(Income Tax Ordinance)」。然而,實際評稅在1948年11月才開始,在那第一個課稅年度,所得稅部門收到約四萬份個人報稅,以及一千份公司報稅。新加坡國內稅務局(IRAS)負責收稅,例如所得稅。所得稅占新加坡政府收入約70%,徵稅有助於支持政府的各項經濟與社會計劃。諸如所得稅的稅務,有助於實現一個有素質、成長和包容性的社會,並使所有新加坡人從中受惠。

1959年政府自理,1960年國內稅收部門(Inland Revenue Department)成立,當時是由多個獨立機構管理和彙集各種收入。新加坡在1965年獨立時,所得稅法令(Income Tax Act)有實質改變,並在1966年1月1日起生效。

新加坡國內稅務局(IRAS)於1992年9月1日在新加坡正式立法成立,是財政部的一個法定機構,並接管以前由國內稅收部門負責的職能。通過轉換,新加坡國內稅務局可以通過其IRAS熱線、IRAS網頁登錄和IRAS辦公室,實現自治並有彈性地管理其人員和財務資源,以有效負責IRAS所得稅等各類型稅項。

2020年,新加坡國內稅務局(IRAS)對通過反向收費和海外供應商註冊的進口服務實施 GST 制度。IRAS也開始管理/支付就業支持計劃、外國工人稅退稅、政府用於租金減免的現金補助,以支持受 COVID-19 大流行影響的企業。 2021年,IRAS 開始管理/發放就業增長激勵計劃、租金支持計劃、特殊就業信貸計劃、賦能就業信貸計劃和 SkillsFuture 企業信貸。免申報服務首次擴大至自僱人士(即佣金代理人及私家出租汽車/的士司機)。

三、新加坡國內稅務局(IRAS)職能

新加坡國內稅務局(IRAS)代理政府,提供稅收和企業支出管理服務。就稅務相關事宜向政府提供建議,並在國際上代表新加坡。

1.政府代理人

IRAS 作為政府的代理人,負責評估、徵收和強制納稅。就此類職能而言,IRAS 負責管理以下法案:

①所得稅法;

②經濟擴張激勵(所得稅減免)法;

③財產稅法;

④商品和服務稅法;

⑤博彩和抽獎稅法;

⑥私人彩票法;

⑦印花稅法;

⑧賭場管制法 - 第 IX 部分(賭場稅);和

⑨遺產稅法

徵收稅收

IRAS 在徵收稅收方面發揮著關鍵作用,稅收是新加坡政府運營收入 (GOR) 的主要來源。政府營業收入主要來自三個方面,即稅收、收費和其他收入。稅收收入占 2020/21 財政年度政府營業收入的 73.6%。最重要的是政府徵收的各種稅種的稅收收入,具體如下。

①所得稅

所得稅是對個人和公司的收入徵收的。

②商品及服務稅 (GST)

GST 是一種消費稅。當錢花在商品或服務(包括進口)上時,就需要繳納稅款。

③物業稅

物業稅根據物業的預期租金價值向物業業主徵收。

④印花稅

這是對與股票和不動產有關的商業和法律文件徵收的。

⑤博彩稅

這些是私人彩票、博彩和抽獎的稅。

⑥遺產稅(對於 2008 年 2 月 15 日或之後發生的死亡,取消)

遺產稅是對死者的凈資產價值超過閾值金額徵收的。

⑦機動車輛稅

這些是對機動車輛徵收的除進口稅外的稅收。徵收這些稅是為了遏制汽車保有量和道路擁堵。

⑧海關和消費稅

新加坡是一個自由港,消費稅和進口稅相對較少。消費稅主要針對菸草、石油產品和酒類徵收。此外,很少有產品需要繳納進口關稅。關稅主要針對汽車、菸草、酒類和石油產品。

⑨賭場稅

賭場稅是對賭場的博彩總收入徵收的稅款。

⑩其他

包括外勞稅、年度噸位稅、節水稅和開發費。

IRAS 負責徵收所得稅、商品和服務稅、財產稅、印花稅、博彩稅和遺產稅(針對 2008 年 2 月 15 日之前發生的死亡)。

2.財務部的主要稅務管理機構

作為財政部的主要稅務管理機構,IRAS 通過提供政策投入以及每項政策的技術和行政影響,在稅收政策制定中發揮作用。IRAS 還積極監測外部經濟和稅收環境的發展,以確定政策審查和變化的領域,旨在營造一個鼓勵企業和增長的有競爭力的稅收環境。

此外,IRAS 還根據《評估師法》授予評估師執照。

IRAS 執行的其他非收入職能包括代表政府參與稅收協定談判、管理企業支付計劃、就財產估值提供建議以及起草稅收立法。

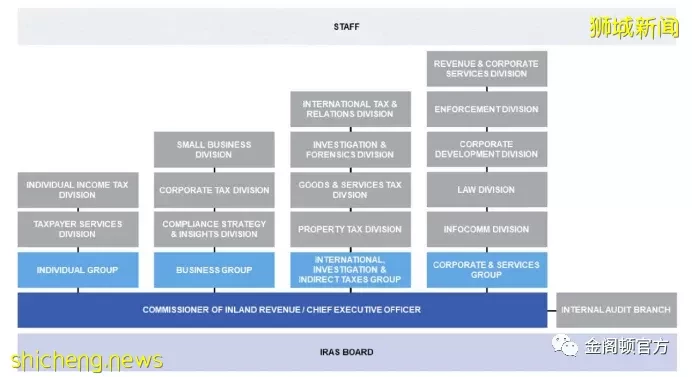

四、新加坡國內稅務局(IRAS)組織結構

五、知識普及:

1.什麼是新加坡「稅務居民」?

根據新加坡國內稅務局(IRAS)的規定,個人(外國人)必須納稅。您的納稅義務取決於您的稅務居住狀態(tax resident status)。如果您在以下情況下,您將被視為稅務居民:

①在新加坡停留或工作的外國人

a.在一個日曆年內至少有183天;或

b.連續3年在新加坡工作/生活,即使第一年和/或第三年在新加坡停留的時間可能少於183天;或

②在新加坡連續工作超過2個日曆年且總逗留時間至少183天的外國人。這適用於在新加坡工作的員工,但不包括公司董事、公共藝人或專業人士。

③新加坡公民或新加坡永久居民在新加坡居住,但偶爾暫時不在新加坡。

需要注意的是:

①總停留時間,包括您在受僱前和受僱後的實際到場(physical presence);

②此外,如果你獲得了有效期至少一年的工作證,你也會被視為稅務居民。但是,當你停止工作時,你的稅務居民身份將在清稅時根據稅務居民規則進行審查。如果您在新加坡停留的時間少於183天,您將被視為非稅務居民。

2.稅務居民的義務

作為新加坡稅務居民:

①您在新加坡賺取的所有收入以及2004年1月1日之前進入新加坡的任何外國來源的收入都將被徵稅;

②您的收入在扣除稅收減免後,將按遞進式的居民稅率納稅;

③您在2004年1月1日或之後帶入新加坡的外國來源的收入(通過新加坡的合夥企業獲得的收入除外)可以免稅。

3.非稅務居民及義務

如果您是新加坡的非稅務居民(停留少於183天)則:

①您只有在新加坡的收入會被徵稅;

②您無權享受稅收減免;

③您的工作收入將按15%的統一稅率或居民遞進稅率納稅,以稅額較高者為準;

④董事費和其他收入,如在新加坡賺取或來源於新加坡的租金,將按現行22%的稅率徵稅。

4.公司納稅及稅務身份計算

根據新加坡國內稅務局(IRAS)的規定,當公司的控制權和管理權在新加坡行使時,該公司就是新加坡的稅務居民,需要納稅。公司要麼是新加坡的稅務居民,要麼是非稅務居民。在新加坡,公司的稅務居民身份是由控制和管理業務的所在地決定的。公司的居民身份每年都可能發生變化。

一般來說,如果一家公司的業務控制和管理在前一個日曆年是在新加坡進行的,則該公司將被認為是此課稅年度的新加坡稅務居民。例如,如果一家公司在2019年全年都在新加坡進行業務控制和管理,則該公司在2020年度是新加坡稅務居民。反之,如果公司的控制和管理沒有在新加坡行使,則公司為非稅務居民。

⑴.什麼是「控制和管理」?

「控制和管理」是指對公司政策和戰略等戰略事項的決策。通常情況下,公司的戰略決策是由董事會作出的,所以公司董事會會議的地點是決定控制權和管理權在哪裡行使的關鍵因素。但是在某些情況下,新加坡國內稅務局(IRAS)除了要考慮董事會是否在新加坡召開,還將考慮其他因素來確定公司的控制和管理是否確實在新加坡。

以下是一些被認為「不在新加坡行使公司控制權和管理權」的情況:

①在新加坡沒有舉行董事會會議。相反,董事的決議只是以傳閱方式通過;

②本地董事為掛名董事,而其餘董事均在新加坡境外;

③新加坡本地董事不做戰略決策;

④沒有關鍵員工在新加坡工作。

需要注意的是,公司的註冊地不一定代表公司的納稅居住地(tax residence of a company)。而且,由於COVID-19的旅行限制,公司的稅收居留身份可能受到影響。最新詳情訪問:

https://www.iras.gov.sg/news-events/singapore-budget/covid-19-support-measures-and-tax-guidance/tax-guidance/for-companies-self-employed-partnerships/tax-residence-status-of-a-company-and-permanent-establishment

⑵.新加坡非稅務居民身份的公司 ①外資公司與新加坡分公司

外資投資控股公司,由於其收入來源主要為被動收入或外國來源的收入,且這些公司通常是按照外國公司/股東的指示行事,所以一般被視為非稅務居民。外資公司是指由以下人士持有50%或以上股份的公司。

a. 在新加坡境外註冊的外國公司;或

b. 非新加坡公民的個人股東。

②非新加坡註冊的公司和外國公司的新加坡分公司

由其外國母公司控制和管理,因此被視為非稅務居民。

然而,如果這些公司能夠滿足某些條件,它們仍可被視為新加坡稅務居民。

⑶.稅務身份對公司國外收入的影響

對於擁有稅務居民身份的公司來說,其國外收入會享受到以下的一些稅務優惠政策:

①根據新加坡與其他司法管轄區簽訂的《避免雙重徵稅協定》(Avoidance of Double Taxation Agreements)提供的稅收優惠;

②根據《所得稅法》第13(8)條,對外國來源的股息、外國分公司利潤和外國來源的服務收入免稅;

③對新成立的公司免稅。