受疫情影響,新加坡各大銀行再次下調利率,許多小夥伴都在考慮新的理財方式了。

不少小夥伴表示開始對新加坡國債感興趣了,但同時又有一些疑惑:相較於銀行的定期儲蓄,國債是否有優勢呢?除了國債和銀行定存,還有哪些收益穩定的理財方式呢?今天就讓小編帶大家來了解一下這些問題吧。

1. 什麼是國債?

定義

國債是由國家發行的,用於籌集財政資金的一種政府債券,是一種固定收益類投資產品。國債發行之時,政府會向投資者承諾按票面利率支付利息,並在一定期限後支付票麵價值。由於國債的發行主體是國家,所以具有最高的信用度,被公認為是最安全的投資工具。

票麵價值(Face Value):指發行方承諾在未來某一特定日期償付給債券持有人的金額。

票面利率(Coupon Rate):指發行方每一年向投資者支付的利息占票麵價值的比率。

以新加坡國債為例,新加坡國債的期限為2/5/10/15/20/30年,每6個月分發一次利息。需要注意的是,小夥伴們也可以把短期國庫債(Teasury Bill)當做國債的一種,其交割期限一般在一年以內。

認購流程

聯繫銀行/交易所開戶

以購買新加坡國債為例,小夥伴們可以在DBS/UOB/OCBC進行買賣,購入額在500至200,000新元之間,銀行只收取2新元的手續費。此外,大家還可以在新加坡交易所(SGX)上開設帳戶進行國債的買賣。

公開競價

在國債發行前會公布票面利率,並有幾天時間進行公開競價,小夥伴們可以在競價期間進行報價。公開競價結束後會確定發行價。

發行

購買人按照發行價進行首次認購。

需要注意的是,在銀行買的國債,需要債權人去到銀行櫃檯進行售賣。而在SGX上購買的國債,則可以直接在交易市場進行交易。此外,新加坡每月都會發行新的國債,感興趣的小夥伴可以登錄新加坡金管局的官網查看詳情,網址如下:

https://www.mas.gov.sg/bonds-and-bills/Singapore-Savings-Bonds

2. 國債的收益

作為一種投資工具,最重要的指標就是收益率,而票面利率的高低就是最直觀的衡量標準。一般來說,票面利率高於銀行利率,則國債會溢價發行;反之,當票面利率低於銀行利率時,國債會折價發行。

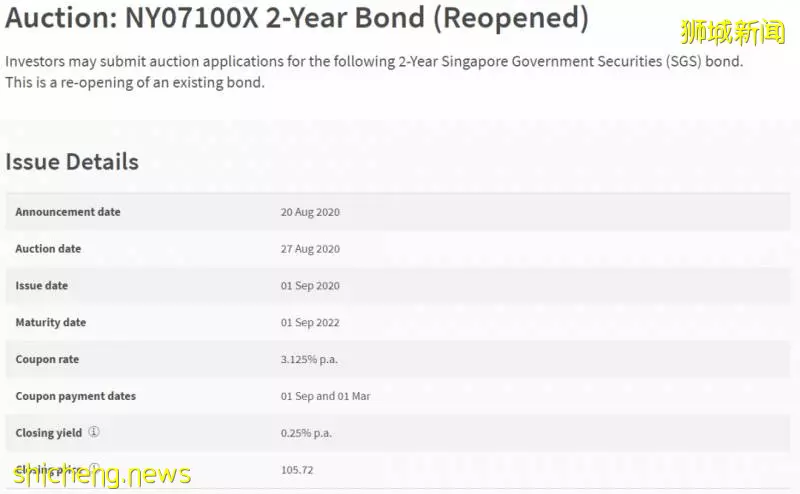

以新加坡政府2020年9月1日發行的兩年期國債(代碼NY07100X)為例,其票面利率為3.125% p.a,票麵價值與發行價分別為100新元與105.72新元。

新加坡NY07100X國債

NY07100X國債的公開競價從2020年8月27日開始,因為票面利率遠高於銀行利率,所以競價的人越來越多,最後每100新元票麵價值的發行價定在了105.72新元。

假如小明用10572新元購買了100份NY07100X國債,那麼他的實際收益率是多少呢?

首先,他每年都將收到312.5新元的利息;其次,兩年後他將收到10000新元的票麵價值。經過計算我們發現,小明這筆投資的成本是10572新元,而實際總回報是10625新元,他的年化投資回報率只有0.25%。

總體來看,目前新加坡國債的實際年化回報率相對偏低,最高為20年期國債的1.37%,最低為2年期國債的0.25%,具體數值可參考下圖。

新加坡國債實際回報率

3. 國債vs銀行定存vs儲蓄保險

那麼國債與我們熟悉的銀行定存和儲蓄保險又有什麼區別呢?最直觀的就是利率上的區別了。小編以新加坡國債、DBS定存、Prudential儲蓄保險為例,對比如下:

新加坡國債、DBS定存、Prudential儲蓄保險利率對比

想要了解為什麼上述三種理財方式的利率會有這麼大的差別,就需要了解定存、債券和儲蓄保險的風險了。

我們不妨假設同一家銀行既提供定存,又發行了債券,那麼兩者誰承受的風險更高呢?答案是債券。因為定存只是你將資金的使用權轉移給銀行,但資金的所有權還是你的。而債券則是你將資金的所有權轉移給銀行,你獲得了債券並成為了銀行的債權人。因此,如果銀行破產在進行清算時,定存的優先級會高於銀行債券。

那麼有趣的是,國債也是債券的一種,既然債券比定存承受了更高的風險,為什麼國債的利率反而比定存低呢?因為國債的發行主體是國家,它是以國家的信用來做背書的,理論上不存在違約的風險。因為央行可以通過印錢的方式來還債(不考慮通貨膨脹的影響),所以國債也被視為是無風險的投資。

儲蓄保險與國債/定存都不相同。投資者購買儲蓄保險的行為本質上是將資金投入了保險公司的理財基金中,保險公司擁有資金的所有權,利率可能會根據基金長期回報率的改變而調整。但為什麼它叫「儲蓄保險」而非「投資保險」呢?因為保險公司會在基金回報率好的年份,將一部分盈餘儲存進現金儲備池;在基金回報率差的年份,保險公司會用現金儲備池裡的錢來補貼投資者。因此在投資者眼中,儲蓄保險的利率是相對穩定的。

所以,國債是零風險的投資,利率自然是最低的。而相較於保險公司擁有儲蓄保險資金的所有權,銀行只擁有定存資金的使用權,所以只能做一些低風險的投資,自然利率就沒有儲蓄保險高了。

此外,比較有趣的是,2年期的銀行定存利率居然比5年期的高?這種利率倒掛的現象說明銀行並不鼓勵長期儲蓄,而是希望大家能把錢拿出去消費。因此,銀行只提供5年內的定存。而儲蓄保險則剛好彌補了長期儲蓄的空缺,也正是因為儲蓄保險是10年起步,所以保險公司才可以投資一些長周期的項目,從而使投資者獲得相對較高的儲蓄回報。

在現實生活中,因為三種理財方式的發行方都是「大而不倒」的機構,因此小夥伴們其實不需要考慮三者的風險,只需要比較利率即可。新加坡政府和DBS自不用說,而作為新加坡所有上市公司中市值第一的Prudential,其儲蓄保險的穩定性也是十分可觀的。Prudential的理財基金過去十年的投資回報率為5.77%,過去五年的投資回報率為5.7%,過去三年的投資回報率為6.72%。而截至2019年底,Prudential的現金儲備池為230億新元,是儲備量最大的保險公司。

綜上所述,即使目前銀行降息潮來襲,國債利率仍是最低的,不適合小夥伴們進行投資。而要求理財周期在5年內的小夥伴,可以選擇銀行定存,或是通過滿足活期帳戶的一些條件,拿到更高的活期利率