现在的重疾保险,很多公司的方案会更人性化,侧重早中晚3期赔付,保障方面更全面。

△还可以用重疾险赔付,请专业护士上门看护

身故保障

作为一家之主,肩负着责任与义务,是否担心“革命尚未成功,万一我倒下了,妻子儿女该如何被照料?”

身故保障的考量基础,是确保你爱的人们能在艰难的日子里平安度过,再次启程。

如果不知道自己家具体买多大额度的人寿保险合适,可以参照以下两种算法:

1. 保障额度与尚未偿还的贷款总额大致相等,确保家人不会因为突然失去经济支柱而一贫如洗。

2. 家庭负债少的小伙伴们,可以预估一下孩子长大成人之前所必需的生活成本和学习成本。

买保险需要注意的事项

买保险也不是件容易事,有时候我们会发现“明明已经买了保险却报不了”、“保险竟然还规定了住哪种医院,住错病房等级亏大发了”等等状况。

一起来看看都有哪些注意事项。

Q什么时候买?

A意外险很便宜,一年一买,可以立刻买。

住院险,确定自己要长居新加坡了就马上买。人寿险,开始工作了,手头有点盈余了就可以开始买,30岁左右买已经不算很早了。

一定要在健康的时候买保险,千万不要等到身体出现异样才临时购买,大部分保险公司在保单生效后都有一个“等待期”以防止恶意骗保,在这期间进行的理赔可能会被拒绝哦!

Q怎么看保险合同,才能看懂?

A一份合同最重要的是保障范围,即在多长时间段内,保险公司承担什么样的保险责任。

-对重疾险而言,保障的疾病有哪些?

-不同疾病的赔偿金额是多少?

-不同年龄的赔偿金额是否有区别?

-如果是多次赔付的话,疾病是否有分组、两次疾病之间的时间间隔要求等。

签保险合同前仔细了解保险的分类、保单的权益范围,避免明明交了钱投了保险,在生病的时候才发现不能报销,需要自费。简直欲哭无泪。

保险的主要作用是疾病或意外后的保障,所以,我们买保险就要看清楚保险的具体条款。

Q到底要花多少钱去买保险?

A一般来说,占总收入比例的10-20%,这个因人而异。有些人因为有13薪,所以会用13薪的方法来计算保费的金额。

Q一家人买保险的顺序怎么排?

A都说“百善孝为先”“再苦不能苦了孩子”。可能是基于这样的概念,很多家长都是优先给父母、孩子买了保险,自己却在“裸奔”没有丝毫保障。

对于这种购买方式,你可能买错啦!

父母和孩子当然可以也需要买保险,但是从经济的角度而言,要做好家庭保障,必须先完善家庭经济支柱,也就是我们自己的保险,再去考虑其它家庭成员。

毕竟经济支柱才是保证家庭正常运作的人,只要能够保证我们的收入不受影响,就有足够的能力来保障整个家庭的幸福。

Q一样的险种,谁家便宜折扣多买谁家的?

A纯粹比价格,虽然很直观,但是不一定合理。比价格这件事也是非常有讲究,肯定是要拿同类型产品比价格,价格差异伴随属性差异,而属性优先于价格。

同等属性如何比价?可以多对比几家,找信任的保险经纪敞开心扉说出自己的最真实需求,让保险经纪帮你制定数据分析表,这样才更能分析出哪个真正是“性价比”高。

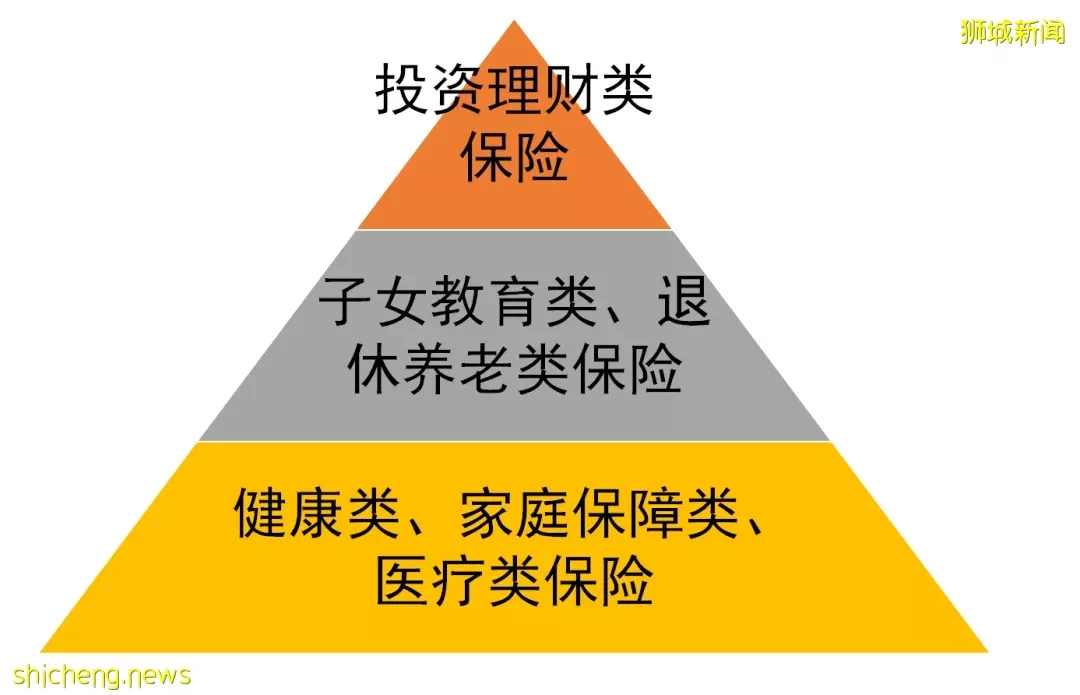

Q我先买理财型的保险,用“钱生出来的钱”再买住院等保险。

A浪费大量预算却毫无保障。

一般情况下,理财型保险,还是建议家庭在经济预算充足后再考虑。

尤其是在基本保障险都没有的情况下,如果因为关注理财,白白浪费大量预算在理财险上,那才是最浪费金钱和精力的,一旦产生问题,绝对追悔莫及。 总而言之,最优的家庭保障配置绝不会被单一某种保险完全覆蓋,应该把完善基础保障放在首位,再根据个人需求选择是否叠加返还型保险和投资型保险。

Q公司给全家买了保险,自己还要买吗?

A一些福利比较好的公司,会为员工以及家属购买保险,其中会包含门诊、住院、牙医等等。所以一些成人(特别是家里的顶梁柱)会忽略掉,自己还要额外去买住院险吗?

我问过很多做保险的朋友,他们都分析需要买。以下几个原因:

1.需要具体了解公司给员工买的保险的报销额是多少,有一些住院保险只报销2-3万而已,一旦有大病,这个金额完全是不够用。

2.就算公司买的保险金额高,没有人可以保证一辈子只在这间公司工作不跳槽。如果在离职期间需要住院,那个时候临时再去买商业保险,就为时已晚了,所以在这种特殊的情况下也有风险。

Q亲朋好友来新加坡旅行或暂住,怎么买保险?

A可以先买略长于行程的旅行险(甚至有长达1年的旅行险),一般门诊费用都在报销范围内,头疼脑热去看个医生也不会有后顾之忧。

父母帮忙带娃呆的时间长,也可以叠加购买意外险,贵一些的意外险包含的报销项目还是挺多的,一年一买,也很安心。

买保险最简单的方式,就是找有诚信的保险经纪,说出自己的购买需求,量身定制保单。 如果他说的你不懂,或者不够具体,没事,新加坡优秀的保险代理还蛮多,可以多了解几位~

好啦,今天的保险干货科普到这里