椰子总结:💸在新加坡,买保险是智慧,但买错保险就是烧钱!

椰子用50-30-20法则+真实保费对照表,拆解哪些保单必须买、哪些是智商税,教你用CPF MediSave合理规划,守住钱包也守住保障!🔍

在新加坡,我们该不该购买保险?答案或许是肯定的。

然而,过度购买保险却并不是个好主意,在某些时候,冗余的保险反而不再实用,还白白浪费钱。

另一方面,拥有正确合适的保单可以为自己以及家人提供必要的保护。那么,你如何知道您支付的保险费用是否超出了你的需要呢?让椰子带你分析一下。

1)细分保险涵盖的三个领域

不管怎么说,保险的最重要功能都是“提供保护”。保险可分为三大关键领域,但因为每种保险的功能各有不同,所以需要针对不同的需求进行分析:

领域1:财富保护——不可或缺的基础

首先,绝大部分人将其视为财务上的“安全保障”,以应对不可预测的意外情况,包括:

健康保险——作为最基本的医疗费用保障,防止因住院费用导致倾家荡产

人寿保险——为意外身故时亲人提供支持,是需优先考虑的保障之一

人身意外保险——尽管有意义,但非必需,因很多健康保险已部分涵盖此类需求

残疾保险——当严重健康问题或事故导致无法工作时提供养老金。在新加坡,该保险与CareShield Life互为补充

领域2:财富积累——长远的财务规划

在确立基础安全后,接下来应着重着眼于财务增值。这包括储蓄、退休规划和投资,以实现购屋、退休等目标。

领域3:财富传承——合理安排财产继承事项

对于拥有大量资产的人,如何合理分配这些财富至关重要,也是进行遗产规划的必要一环。然而,对于资产有限者,关注此领域的意义不大。

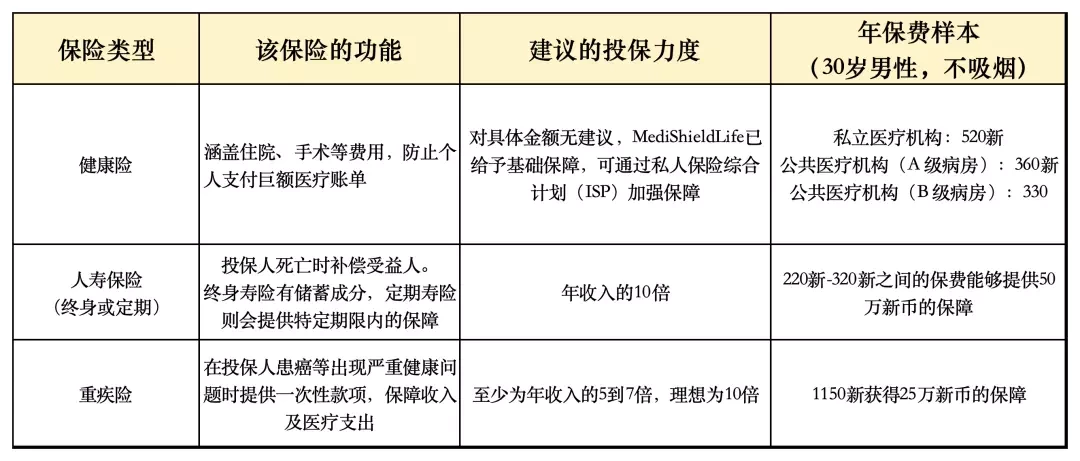

2)针对每种险种理应投保的金额

人人所需的保险类别可能会有所不同,主要取决于个人需求和目标。每个人的情况千差万别,选择适合的保险组合非常重要。

在明确健康和人寿保险等基础保障之前,应避免为投资或资产增值类保险支付过高费用。

在深入探讨个人保障类保险之前,需要注意的的是,车险、住房保险和女佣险是必要的,尤其是在新加坡,上述险种往往是法律强制必须拥有的。

此外,旅行保险虽非强制,但对保障旅途中可能发生意外事件仍属必要。

除了以上的险种外,还有以下几种险种,需要我们重点关注:

点开可看大图

3)日常中应该分配多少钱给投保的保费?

椰子建议,如果没有迫切需求,就遵循以下50-30-20原则:

- 50%的收入用于日常支出。

- 30%用于偿还贷款负债,如房贷。

- 20%用于保险、储蓄及投资。

如你无需支付房贷,那30%的这部分可用于增加储蓄与投资。但仍需优先将保险着眼于基本保障,确保健康和生命保障无忧,再考虑投资。

若保险支出超过收入的20%,应重新审视当前保费是否合理,并与市场价进行对比。

4)在新加坡,健康保险的合理支出是多少?

住院保险在新加坡被视为必备。如果你没有任何其他保险类别,这应是优先级最高的选择。专门的住院保险计划会覆盖大部分住院费用。

新加坡提供综合住院保险计划(IP),看病住院的部分费用可通过MediSave支付,不过,随着年龄增长,自付费用可能会增加。

因此,保险费用会随着年龄分组的变化而上升。

假设一位30岁非吸烟的新加坡男性,以下是基于不同水平健康保险的保费示例:

| MediShield Life保费 | 综合保险计划保费 | 总计 |

| 私人医院 | $254.67 | $268.00 | $522.67 |

| 公立医院A级病房 | $254.67 | $100.85 | $355.52 |

| 公立医院B级病房 | $254.67 | $74.36 | $329.03 |

这些保费可使用CPF MediSave支付,但受年龄组别的年限制约。因此不妨在各大保险公司之间进行对比。

然而保费可能会随时间变化,因此选择时需谨慎,以避免未来的高保费。

注意,如果身体已经存在重大健康问题,保险公司有可能会拒绝承保。

5)在新加坡,定期寿险的合理支出是多少?

定期寿险往往不着重于储蓄或投资功能,而是给投保人提供特定期限内的保护。如果有抚养人(孩子或父母),寿险是必要的。若不幸过世,保险金将作为替代收入支付给受益人。

以一位30岁非吸烟男性为例,购买50万新币保额的20年期保单,每月花费19至26新币之间。

保费与首次参与计划时的年纪相关,在有效期内将保持不变。寿险期限到期后,若续保将根据当时年龄更新保费。

一般建议在65岁退休前就购买能够涵盖到未来的定期寿险。例如,30岁购买,则适合33年期的定期保险计划。若无法承诺33年期限,可根据具体需求进行调整。抚养子女者应考虑在其成年并进入职场前为其提供充分保障。

为了降低寿险支出,大家理应尽早购买这类保险。因为该险种的保费根据年纪计算,较早投保可确保较低的费率。

6)在新加坡,重疾险的合理支出是多少?

根据一些保险公司的计划,目前一名成年正常男性的重疾险年保费在1150新币左右。

若觉得单独购买涵盖多样重大疾病的保险过于昂贵,可考虑只购买癌症保险或“3大”保险——涵盖癌症、中风和心脏病。

另外,将重大疾病条款加入定期人寿险是另一经济选择,但需注意的是。如未在保障期内发病,则不会得到任何赔付(也就是交的钱“打了水漂”)。

7)若意识到保费超出预算,该怎么选择?

有人可能意识到自己在保险上的支出高于同龄人,或是在不清楚自身花费的情况下感到疑惑。在保险管理上,依据他人标准或盲目猜测往往不可靠,更需要理智评估,时常问自己以下三个问题:

①我的需求与目标是什么?

如前所述,需求和目标依生活阶段和情况不同而不同。有无抚养人通常是影响因素之一,需考虑保障的时间和覆盖范围。

②我的支出与获益如何?

掌握所有保单的保障与对应费用,可能会发现某些保单提供的保障不足,或其他方面过于冗余。结合需求与目标调整保单,确保保险开支不超过收入比例。

③最划算的保险方案是什么?

合理优化保险组合,取消不合算的保单,用更实惠的选择代替。不要为额外非必要因素付费,化繁为简,专注需保障的部分。例如,不妨将一个小额的终身寿险调整为高保障的定期保险。

如果自己无法得出结论,不妨咨询保险业的专业人士,以获得个性化建议。