椰子總結:💸在新加坡,買保險是智慧,但買錯保險就是燒錢!

椰子用50-30-20法則+真實保費對照表,拆解哪些保單必須買、哪些是智商稅,教你用CPF MediSave合理規劃,守住錢包也守住保障!🔍

在新加坡,我們該不該購買保險?答案或許是肯定的。

然而,過度購買保險卻並不是個好主意,在某些時候,冗餘的保險反而不再實用,還白白浪費錢。

另一方面,擁有正確合適的保單可以為自己以及家人提供必要的保護。那麼,你如何知道您支付的保險費用是否超出了你的需要呢?讓椰子帶你分析一下。

1)細分保險涵蓋的三個領域

不管怎麼說,保險的最重要功能都是「提供保護」。保險可分為三大關鍵領域,但因為每種保險的功能各有不同,所以需要針對不同的需求進行分析:

領域1:財富保護——不可或缺的基礎

首先,絕大部分人將其視為財務上的「安全保障」,以應對不可預測的意外情況,包括:

健康保險——作為最基本的醫療費用保障,防止因住院費用導致傾家蕩產

人壽保險——為意外身故時親人提供支持,是需優先考慮的保障之一

人身意外保險——儘管有意義,但非必需,因很多健康保險已部分涵蓋此類需求

殘疾保險——當嚴重健康問題或事故導致無法工作時提供養老金。在新加坡,該保險與CareShield Life互為補充

領域2:財富積累——長遠的財務規劃

在確立基礎安全後,接下來應著重著眼於財務增值。這包括儲蓄、退休規劃和投資,以實現購屋、退休等目標。

領域3:財富傳承——合理安排財產繼承事項

對於擁有大量資產的人,如何合理分配這些財富至關重要,也是進行遺產規劃的必要一環。然而,對於資產有限者,關注此領域的意義不大。

2)針對每種險種理應投保的金額

人人所需的保險類別可能會有所不同,主要取決於個人需求和目標。每個人的情況千差萬別,選擇適合的保險組合非常重要。

在明確健康和人壽保險等基礎保障之前,應避免為投資或資產增值類保險支付過高費用。

在深入探討個人保障類保險之前,需要注意的的是,車險、住房保險和女傭險是必要的,尤其是在新加坡,上述險種往往是法律強制必須擁有的。

此外,旅行保險雖非強制,但對保障旅途中可能發生意外事件仍屬必要。

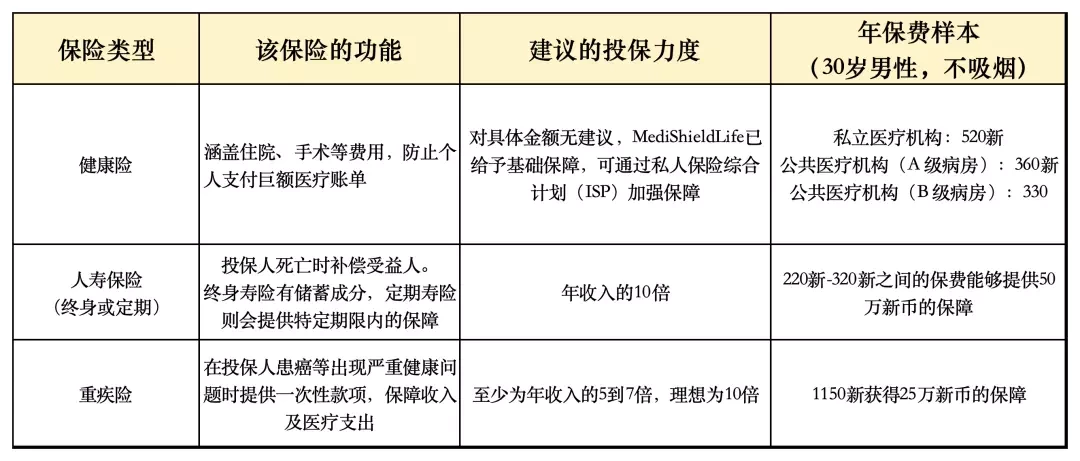

除了以上的險種外,還有以下幾種險種,需要我們重點關註:

點開可看大圖

3)日常中應該分配多少錢給投保的保費?

椰子建議,如果沒有迫切需求,就遵循以下50-30-20原則:

- 50%的收入用於日常支出。

- 30%用於償還貸款負債,如房貸。

- 20%用於保險、儲蓄及投資。

如你無需支付房貸,那30%的這部分可用於增加儲蓄與投資。但仍需優先將保險著眼於基本保障,確保健康和生命保障無憂,再考慮投資。

若保險支出超過收入的20%,應重新審視當前保費是否合理,並與市場價進行對比。

4)在新加坡,健康保險的合理支出是多少?

住院保險在新加坡被視為必備。如果你沒有任何其他保險類別,這應是優先級最高的選擇。專門的住院保險計劃會覆蓋大部分住院費用。

新加坡提供綜合住院保險計劃(IP),看病住院的部分費用可通過MediSave支付,不過,隨著年齡增長,自付費用可能會增加。

因此,保險費用會隨著年齡分組的變化而上升。

假設一位30歲非吸煙的新加坡男性,以下是基於不同水平健康保險的保費示例:

| MediShield Life保費 | 綜合保險計劃保費 | 總計 |

| 私人醫院 | $254.67 | $268.00 | $522.67 |

| 公立醫院A級病房 | $254.67 | $100.85 | $355.52 |

| 公立醫院B級病房 | $254.67 | $74.36 | $329.03 |

這些保費可使用CPF MediSave支付,但受年齡組別的年限制約。因此不妨在各大保險公司之間進行對比。

然而保費可能會隨時間變化,因此選擇時需謹慎,以避免未來的高保費。

注意,如果身體已經存在重大健康問題,保險公司有可能會拒絕承保。

5)在新加坡,定期壽險的合理支出是多少?

定期壽險往往不著重於儲蓄或投資功能,而是給投保人提供特定期限內的保護。如果有撫養人(孩子或父母),壽險是必要的。若不幸過世,保險金將作為替代收入支付給受益人。

以一位30歲非吸煙男性為例,購買50萬新幣保額的20年期保單,每月花費19至26新幣之間。

保費與首次參與計劃時的年紀相關,在有效期內將保持不變。壽險期限到期後,若續保將根據當時年齡更新保費。

一般建議在65歲退休前就購買能夠涵蓋到未來的定期壽險。例如,30歲購買,則適合33年期的定期保險計劃。若無法承諾33年期限,可根據具體需求進行調整。撫養子女者應考慮在其成年並進入職場前為其提供充分保障。

為了降低壽險支出,大家理應儘早購買這類保險。因為該險種的保費根據年紀計算,較早投保可確保較低的費率。

6)在新加坡,重疾險的合理支出是多少?

根據一些保險公司的計劃,目前一名成年正常男性的重疾險年保費在1150新幣左右。

若覺得單獨購買涵蓋多樣重大疾病的保險過於昂貴,可考慮只購買癌症保險或「3大」保險——涵蓋癌症、中風和心臟病。

另外,將重大疾病條款加入定期人壽險是另一經濟選擇,但需注意的是。如未在保障期內發病,則不會得到任何賠付(也就是交的錢「打了水漂」)。

7)若意識到保費超出預算,該怎麼選擇?

有人可能意識到自己在保險上的支出高於同齡人,或是在不清楚自身花費的情況下感到疑惑。在保險管理上,依據他人標準或盲目猜測往往不可靠,更需要理智評估,時常問自己以下三個問題:

①我的需求與目標是什麼?

如前所述,需求和目標依生活階段和情況不同而不同。有無撫養人通常是影響因素之一,需考慮保障的時間和覆蓋範圍。

②我的支出與獲益如何?

掌握所有保單的保障與對應費用,可能會發現某些保單提供的保障不足,或其他方面過於冗餘。結合需求與目標調整保單,確保保險開支不超過收入比例。

③最划算的保險方案是什麼?

合理優化保險組合,取消不合算的保單,用更實惠的選擇代替。不要為額外非必要因素付費,化繁為簡,專注需保障的部分。例如,不妨將一個小額的終身壽險調整為高保障的定期保險。

如果自己無法得出結論,不妨諮詢保險業的專業人士,以獲得個性化建議。