最近身邊有不少小夥伴在吐槽為供房所需要支付的房貸大幅增長,有的每月月供增加了60%甚至更高,簡直是叫苦連天。當初自己怎麼就選了這種房貸配套呢?

另外不少小夥伴也在打算購置房產,在面對不同的房貸配套時也是一頭霧水,SORA、Fixing和Floating各種名詞讓人摸不著頭腦。今天我們這篇文章將為大家詳細介紹~

01 房貸介紹

銀行和HDB貸款

在新加坡,銀行貸款頂限為房產價值的75%,利息可以選擇固定或者浮動,一般與基準利率掛鉤。

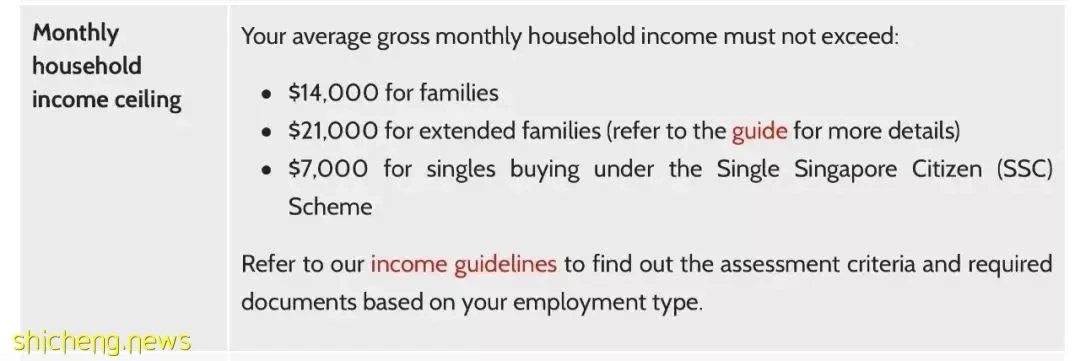

如果是購買HDB的房產,包括組屋和EC,可以選擇向HDB貸款。HDB貸款頂限為房產價值的80%,利息固定為2.6%。不過,HDB貸款有薪資頂限要求,家庭月收入不能超過14000新幣,如果是單身買房,個人月收入不能超過7000新幣。

HDB官網

房貸額度

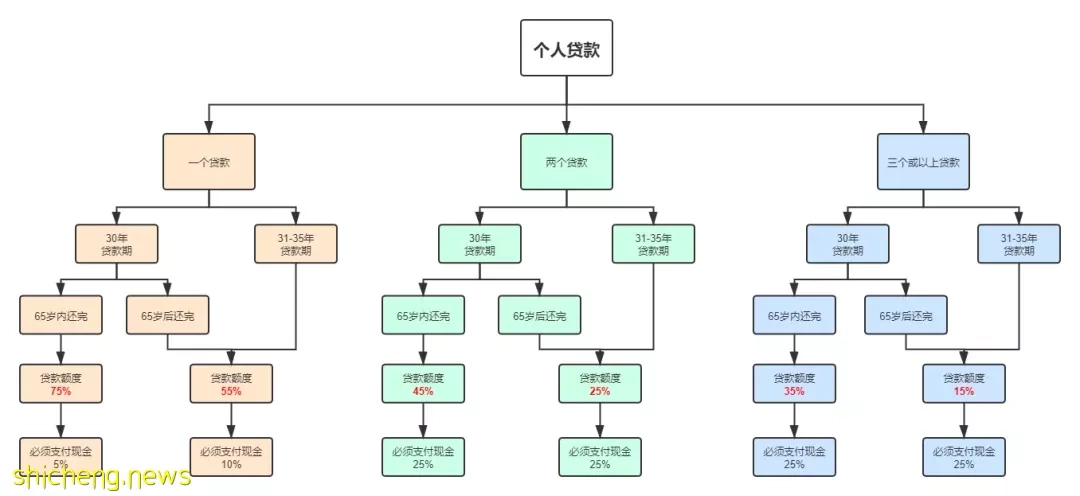

通常有三個因素會直接影響到房貸額度:貸款數量、還款年限、貸款人年齡。

新加坡個人貸款購買私宅的額度限制

貸款數量越多,銀行會覺得還貸難度越高,因此會降低貸款額度。新加坡的還貸期一般是30年,也就是0-30年內還款不影響額度。還貸期越長,月供越低,總利息越高。但是如果將還款期拉長到30年以上,則會降低貸款額度。

相比前兩個,第三個因素——年齡,可能很多小夥伴是第一次聽說。新加坡認為65歲退休後還貸能力會下降,所以要求65歲前就還完所有貸款。如果一定要選擇65歲之後才還完,那麼貸款額度就會變低。

例如:30歲的A買第一套房,選擇還貸期30年的額度是75%。但是如果A已經45歲了,那麼他如果選擇30年還貸期,只能貸款55%;如果他選擇20年還貸期,就可以貸款75%了。

個人資質

薪資影響

固定薪水是最加分的收入項,因為固定意味著穩定。如果申請人為收入不固定的自僱人士,包括個體戶、以提成為主的銷售等,由於每月薪水不同,銀行會通過其稅收和CPF來綜合考慮還貸能力。同樣薪水,固定工資人士比自僱人士能貸款到更高金額。

如果自己開公司並大幅占股,即使固定薪水很高,銀行也會在貸款額度上打個折扣,具體要看個例進行審批。

聯名買房

如果貸款人是兩個人,總收入更多,自然就能爭取到更高的貸款額度了,這也是為什麼經常是夫妻兩人一起貸款買房。不過要注意的是,在新加坡兩人貸款一般意味著房子必須放兩人的名字,即借款人必須是屋主。

那麼,如果兩個人年齡不同,收入也不同,應該看誰的年齡呢?銀行會用加權平均的算法來決定還貸年齡。

例如:丈夫A已經50歲了,定薪為1萬新幣,而妻子B只有25歲,定薪2千新幣。按照加權平均的公式,平均年齡為(50*10000+25*2000)/ (10000+2000)=46。

外國人貸款

沒有新加坡身份的外國人也可以購買新加坡公寓和少部分別墅,而且好消息是外國人同樣可以申請房貸。如果有穩定的新加坡本地收入,那麼額度將與本地人相同。但如果沒有本地收入,則需要等待銀行審批,目前很難通過且額度較低。

02 利率和配套

基準利率

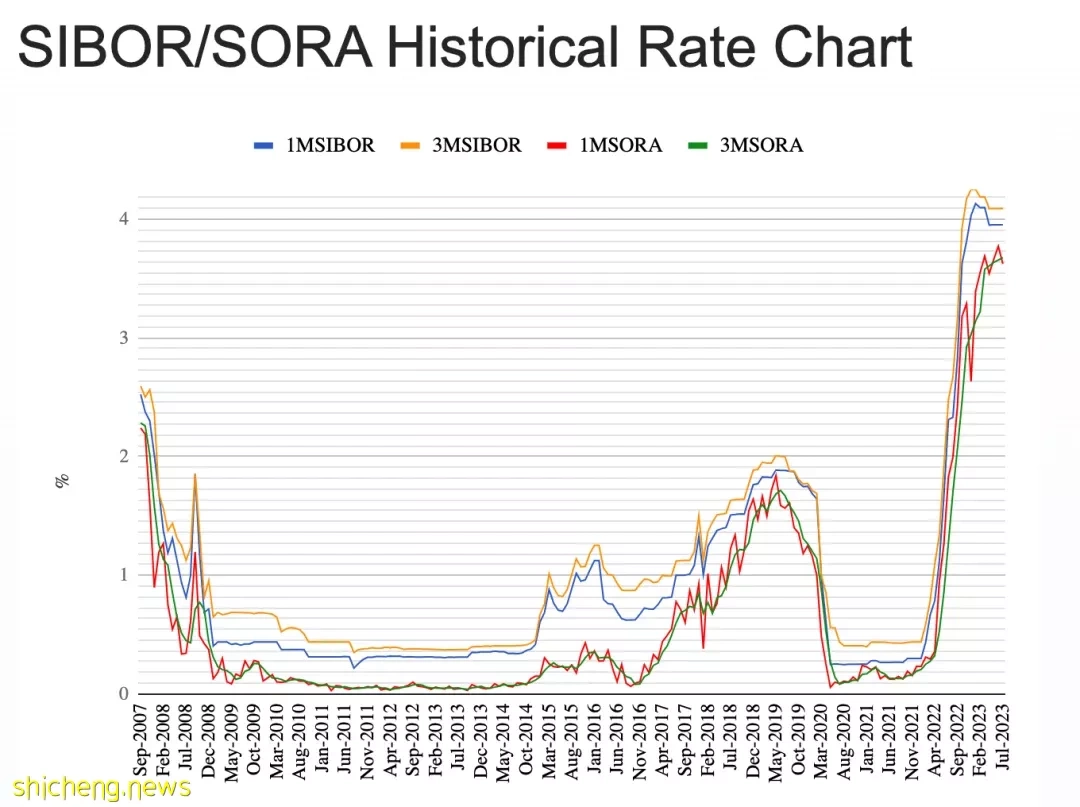

目前新加坡市場上的主流基準利率主要與新元隔夜利率掛鉤的SORA有關。

SORA即Singapore Overnight Rate Average,中文名「新元隔夜利率」,指的是新加坡銀行間每日早上8時至傍晚6時15分之間進行的無抵押隔夜新元交易的交易量加權平均利率。SORA取決於新元市場交易,更為透明,是良好基準利率。但同時它對於市場的反應更敏感,因此波動性會更大。

數據來源HousingLoan

固定和浮動利率

固定利率(Fixing)更穩定,但同時也更貴。但這個固定也並不是永久固定,其實是指2-5年內鎖定一個利率。固定期過後,利率還是會變為浮動利率。

浮動利率(Floating)則是與基準利率或者銀行內部利率直接掛鉤,因此變化會更頻繁。

許多小夥伴不知道該如何選擇,其實這個選擇要基於申請人對未來經濟形勢的判斷。如果申請人不看好未來的經濟形勢,認為會加息,那麼未來浮動利率比固定利率更高,現在就要選擇固定利率。如果申請人認為新加坡經濟穩定,利率不會有太大變化,甚至未來會跌,那麼當下當然選擇浮動利率更划算了。

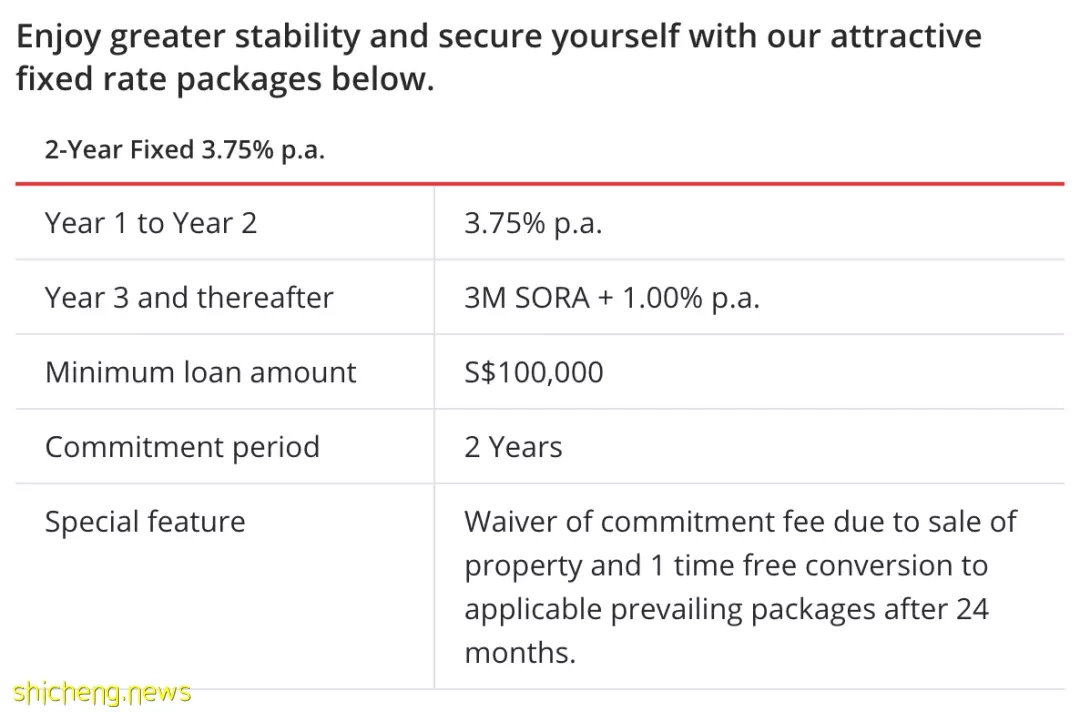

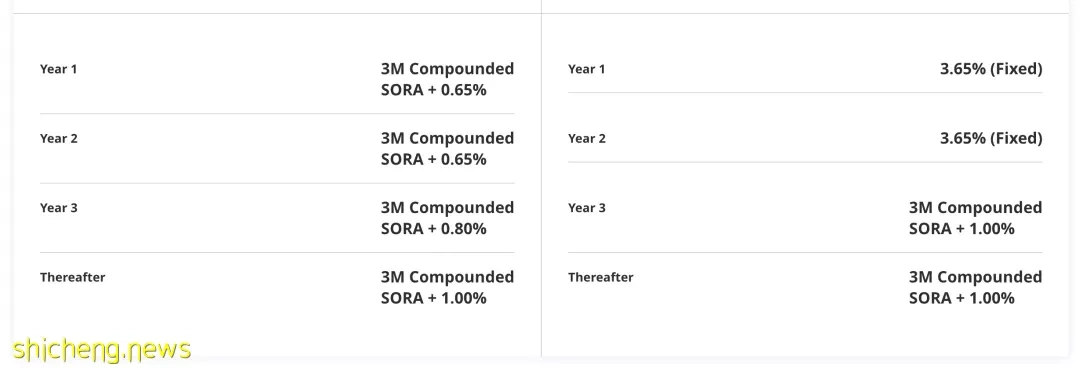

同樣以DBS為例,配套一為固定利率配套,配套二為浮動利率配套。

配套一:1-2年內利息固定在3.75%,之後變為浮動3M SORA+1%。

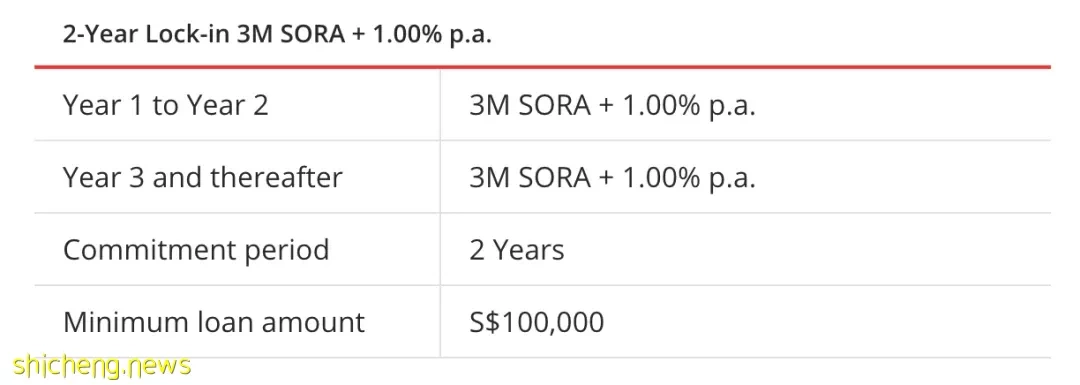

配套二:利息始終是3M SORA+1%。

因此,如果申請人的預期是未來兩年內,SORA會快速漲至2.5%以上,那麼固定利率配套更划算。

DBS官網-固定利率

DBS官網-浮動利率

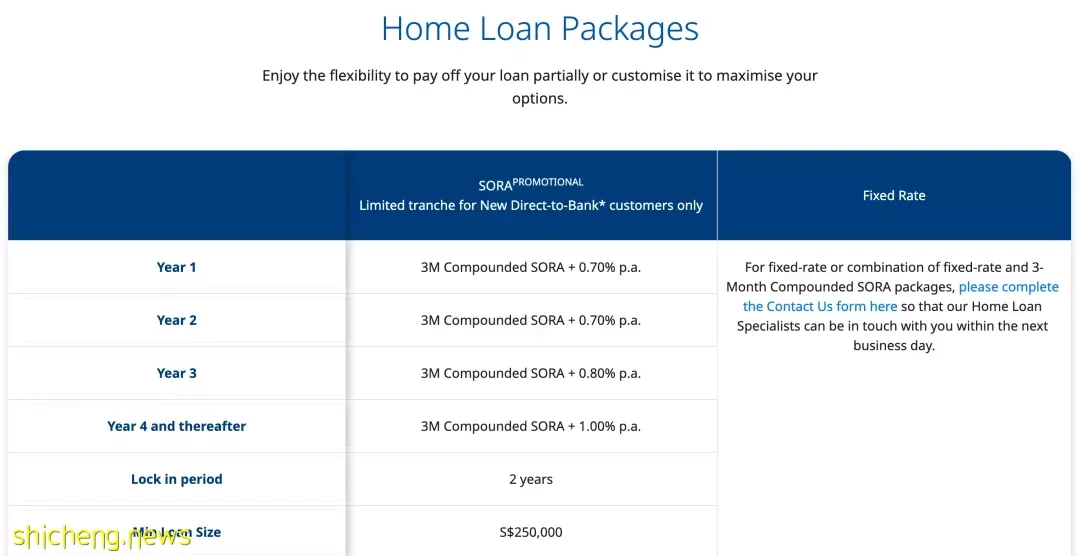

作為參考,小夥伴們也可以參考一下UOB和OCBC關於固定和浮動利率的情況

UOB官網

OCBC官網

其實官網上發布的信息也會時刻隨著市場情況和銀行的策略進行變化調整,實際的最新數字和一些優惠活動有時候和官網公布的會有差別,最終敲定時有些情況也可以通過談判得到更靈活有利的條款,建議小夥伴們可以通過以下方式去了解最新情況:

1. 認識各家銀行的Banker,通過他們獲取最新資訊

2. 有一位靠譜負責的房產中介,讓其綜合所有資訊並幫忙協商更好的利率和條款

重要條款

貸款時還要注意鎖定期和Refinance的相關條款。鎖定期是指貸款後一定期限內不能提前還款或者更換配套,否則就會有罰金,這個期限一般為1-3年。Refinance是指當利率有了變化或者配套有了更新,可以與銀行商議換到更好的配套,有的銀行會統一1-2次免費轉換,有的則會要求一定手續費。

因此,如果想保持置換房產和控制房貸的靈活性,儘量選擇沒有鎖定期,可以免費Refinance的條款。

03 資質提升

那麼,如果由於個人收入不在本地或者不夠高,有哪些辦法可以提升資質,向銀行借到更多的房貸呢?小夥伴們主要可以參考以下方法:

還清負債

前文講過,貸款數量會影響到貸款額度。其實不僅僅是房貸,其他的小額負債同樣會有影響,例如多張信用卡、車貸、教育貸款等等。這些貸款可能只需要數萬現金就可以還掉,但一旦還掉,可以將貸款額度提高數十萬,這筆帳還是十分划算的。

銀行驗資

有些小夥伴定薪雖然不高,但是家庭富裕或者有額外的投資回報,因此個人的還貸能力遠高於定薪限制。銀行接受通過驗資的方式來提高額度,即向銀行展示一部分資金。銀行一般會查看一到兩次,在貸款合同正式審批和第一次給出貸款的時候,耗時1-3個月左右。驗資完後,資金由戶主自由處置。

這個方法的方便之處在於只需要展示自己的個人帳戶資金一段時間,並不需要提供具體的資金來源或是證明這部分資金永久屬於你。也就是說,短期借錢或是家庭支持等渠道的資金也可以達成驗資的目的。

定期存款

定期存款的邏輯其實與驗資一樣,也就是通過展示個人的資金,向銀行表示更高的還貸能力。通常來說,定存要求至少3年以上,但所需資金會比驗資要少。

結 語

目前各家銀行都提供了各式各樣的房貸配套,我們很難去預測未來一年的利息怎樣變化,如何才能根據自己的情況和偏好,選到適合自己的房貸配套並爭取到最優條款呢?

一個負責任的房產中介,能夠為你節省大量與各家Banker溝通的時間,結合房產市場的變化和利率環境給出最適合你的建議。