十二 中国金融市场,未来投资和避险天堂

在去年的疫情之后,以人民币计价的金融资产,吸引力已经出现快速的提升。中国对疫情的成功的控制,中国经济的韧性,对全球的投资者而言是一个巨大的增长的机遇。同时海外的机构投资者已经把中国的金融市场看做了一个避险天堂,资金已经在陆续涌入中国。

随着未来资本账户的进一步的开放,随着国债期货或汇率对冲工具等等风险管理手段进一步的完善,我相信会有更大体量的海外资金涌入中国。这会对中国,中国的政策当局提供更大的空间,压低中国的融资成本也会对中国及海外的投资者和中国的企业提供更多的机遇。

对于中国金融改革开放的前景,我对它有着足够的信心。

互动问答环节

讲座结尾的问答环节,针对听众的踊跃提问,傅教授高屋建瓴进行了耐心细致的解答,听众纷纷表示深受启发,受益匪浅,下面将分享傅教授针对三个热门问题的解答:

Q1

您对财政赤字货币化和通货膨胀是怎么看,除了您提到的偿贷压力和金融安全的问题,中国不会使用财政赤字货币化还有哪些原因,相对美国的独立性,您认为美国的QE和日本YYC等非常规的货币政策属于财政货币化的范畴吗?

美国和日本已经实现财政货币化了,美联储的2020年后紧急措施中包括MLF,就是municipal lending facility,就是由美联储直接购买市政债券,过去美联储的国债购买是通过二级市场,是间接手段,但MLF是直接的货币化。相对而言,中国的人民银行受人民银行法约束,不能对财政赤字融资,赤字的货币化,从严格意义上讲,没有变成现实,当年的PSL,也就是对棚改货币化的支持是一种形式,但体量不大,现已基本消失了,目前中国也有足够的政策空间,不需要也没有积极性采用此选项。

第二点关于通胀的问题。近期,通胀是宏观经济最受关注的热点,大宗商品和工业原材料也在出现通胀的迹象,美债收益率的上涨,就是通胀预期的一种体现。对于未来的通胀前景,我持有比较大的保留意见。如此强烈的通胀预期,来自于两个因素,第一是在疫情好转之后经济快速复苏的所谓reopening的预期,认为经济活动会大幅度升温;第二是对联储等主要央行超宽松货币政策的反应。我的看法可以总结成以下几点。

首先,货币宽松是否一定会带来物价的普遍上涨,这需要探讨货币政策的传导机制,也就是说钱印出来,是否可以到需要花钱的人的手上,以什么样的方式来传导,以什么样的速度来流通,换句话说,是否形成有效的购买力,以什么样的速度来形成购买力。弗里德曼有一句名言,通货膨胀归根结底是一种货币现象,但当今世界与上世纪70年代之前相比,货币体系、货币流通的方式、市场结构、信贷创生的机制都有了根本性的变化,弗里德曼的话不能当作教条。简单地说,弗里德曼认为美国20世纪里货币流通速度是基本稳定的,但是从次贷危机以来美国的货币流通速度是大幅度减缓的,钱没有转起来,当然不会有大规模的通胀。

第二,当年次贷危机后,伯南克开始推出量化宽松,有人把他的头像PS到了德国魏玛共和国时代的钞票上,很多人在兜售焦虑,导致黄金价格暴涨,结果现在Peter Schiff、Michael Pento这些人又跳出来了。我们再举一个例子,日本从2001年开始推行量化宽松,但日本有没有成功摆脱通缩陷阱。

通胀的成因是一个复杂的问题,并不仅仅由基础货币的供给来决定,拿出弗里德曼的名言当教条更是对经济学的误解。

复杂归复杂,但不妨去看看问题的根本。通胀,归根结底,是价格问题,价格的决定是非常简单的,就是供需之间的互动与平衡。很多人讲所谓的reopen trade,的确,经济重启之后需求会提升,但不要忘了,重启之后先复苏的是供给,而不是需求,要先开工才能销售,供给的修复一定早于需求的升温,重启提升需求,但是也修复供给。

当前美国的经济状况,在很大程度上依赖于财政和货币方面的纾困政策。但是美国到上一周单周新增失业人数还有78万,比当年次贷危机的高峰还要多10几万,仍有1000多万的失业人口,过去的财政与货币政策起到的是纾困与兜底的作用,但是这样的缺口不是靠政策可以完全填补,复苏会是一个非常漫长的过程。

我再补充一点,当今的通胀已经是一个复杂的全球问题,不再单纯由某一国的货币政策可以单方面改变。总结下来,我认为不会有剧烈的通胀,会有波动,但是我不认为会改变长期以来的低通胀的基本面。

有关中国的工业产品价格,我建议大家参照以下2016年下半年到2017年的这一段历史。PPI在供给收缩与信贷扩张的双重推力之下上涨,但是CPI增幅小于PPI,这样的通胀是无法持续的,因为终端需求疲弱,上游瓜分中下游利润,2018年就开始感受到明显的经济下行,最近的价格波动,我认为持续时间会更短。

Q2

您怎么看待比特币?最近很多美国公司转入股票市场和比特币市场,最近美股和国内的股市会有大波动,这是一个经济现象还是一个企业经济行为?

比特币价格在过去两个多月的急剧涨幅有出乎意料之处,但也在情理之中。新冠疫情之后超宽松的货币和财政政策环境带来的流动性过剩是其主因,早在去年五月,美国的传奇投资人Paul Tudor Jones提出货币大膨胀的概念,提醒市场更多对比特币予以更多的关注,比特币因其供给的稀缺性和安全性在宽松的流动性环境之中为市场提供了一种资产选项,具有了特有的吸引力。

同时,应当注意到,比特币价格飙升的背后有非常多样而复杂的因素。首先,比特币依托于区块链技术,区块链底层技术的应用场景正在不断扩展,其概念也在逐渐被主流社会与财经界接受,比如美国银行业已经在加大力度开发基于区块链技术的金融基础设施,这在一定程度上在改变市场对比特币的认知,机构投资者的大规模涌入是其价格大幅度上涨的主要推手。

第二,尽管流行的看法常常将比特币与黄金做类比,其实比特币并不具备黄金的避险属性,相反是一种不折不扣的风险资产,如新债王Jeff Gundlach所说,是一种刺激性资产,近期的价格上涨也体现了市场上强烈的risk on的态度,为拜登当选、大规模经济刺激预期和疫情缓解所带来的乐观经济情绪所驱动,那么未来的走势也会高度依赖于未来政策、经济复苏等预期的兑现。

第三,比特币的价格上涨可以被认为是再通胀交易的一部分,但是这种情绪缺少基本面支持,无法自圆其说,比特币并不具备抗通胀功能,同时市场上目前高涨的通胀预期未必可以兑现,2011年到2013年的黄金价格动荡其实已是前车之鉴。

第四,比特币作为去中心化的资产,体现并且迎合了民众自金融海啸以来对法币体系和当前经济体制的普遍置疑,从某种意义上讲,对比特币的推崇代表了一种无政府主义倾向的怀疑甚至是反抗,与当前社会中的民粹主义与反建制浪潮相呼应,近来的交易热情在很大程度上有技术和金融投机者联手炒作,通过兜售焦虑实现收割,比特币这种与法币体系的天然对立性与竞争性,让它在未来极有可能受到加码的的监管约束。投资者必须警惕追高心理,羊群效应会大幅度放大其波动性。

Q3

您怎么解读近期美国10年期国债收益率飙升?中国国债相比投票基金,具备更好的信誉与保障,这种潜在逻辑是否行得通?中国股市与美国资本市场之间关联度高不高?

10年期国债利率的上涨,目前引起了相当大的关注。我要先介绍两个基础知识,第一,债券的价格与收益率也就是利率成反比,收益率的上升,代表着价格的下行。会应者寥寥因为市场对美债会有价格下跌的预期,所以我们看日本也减持了美债,这是一个正常的市场操作。第二,国债收益率是名义利率,它的变动,主要体现了通胀预期的变动,上涨体现了通胀预期走高。

在最近的十年时间,市场上出现了股债双牛的状况,这主要是低廉的资金带来的结果,所以市场会有担忧,是否会对市场带来压力。我认为国债利率的快速上涨主要是市场的情绪所致,低利率的状况很难发生根本性变化。国债收益率是长期名义利率,上涨体现了通胀预期走高,但是就像我们刚才讨论到的,通胀预期是否会被落实是一个未知数,如果通胀达不到预期,就意味着经过通胀调整的实际利率上升过快,对于企业融资成本和资本市场都不会是利好,虽然我不认为这个状况会持久,但是市场上的波动性会放大。我不是一个算命先生,我也没有crystal ball(水晶球),但是有一点应该是肯定的,市场上目前缺少共识,不确定性极大,这就意味着短期内更大的波动性。

但是我还是有一点需要提醒大家,在过去的十年里我们深切体会到的宝贵经验,我认为是当前对待市场变化的最重要的两条原则: Rule No. 1, don’t bet against the Fed; Rule No. 2, don’t forget rule No. 1. (规则1,不要与美联储对赌;规则2,别忘了规则1。)美债收益率的上行,对中国股市存在影响,体现在北上资金上,至于中国股市,有它自己的逻辑与周期,与美国资本市场和货币政策边际变化之间关联度不高。

主讲嘉宾

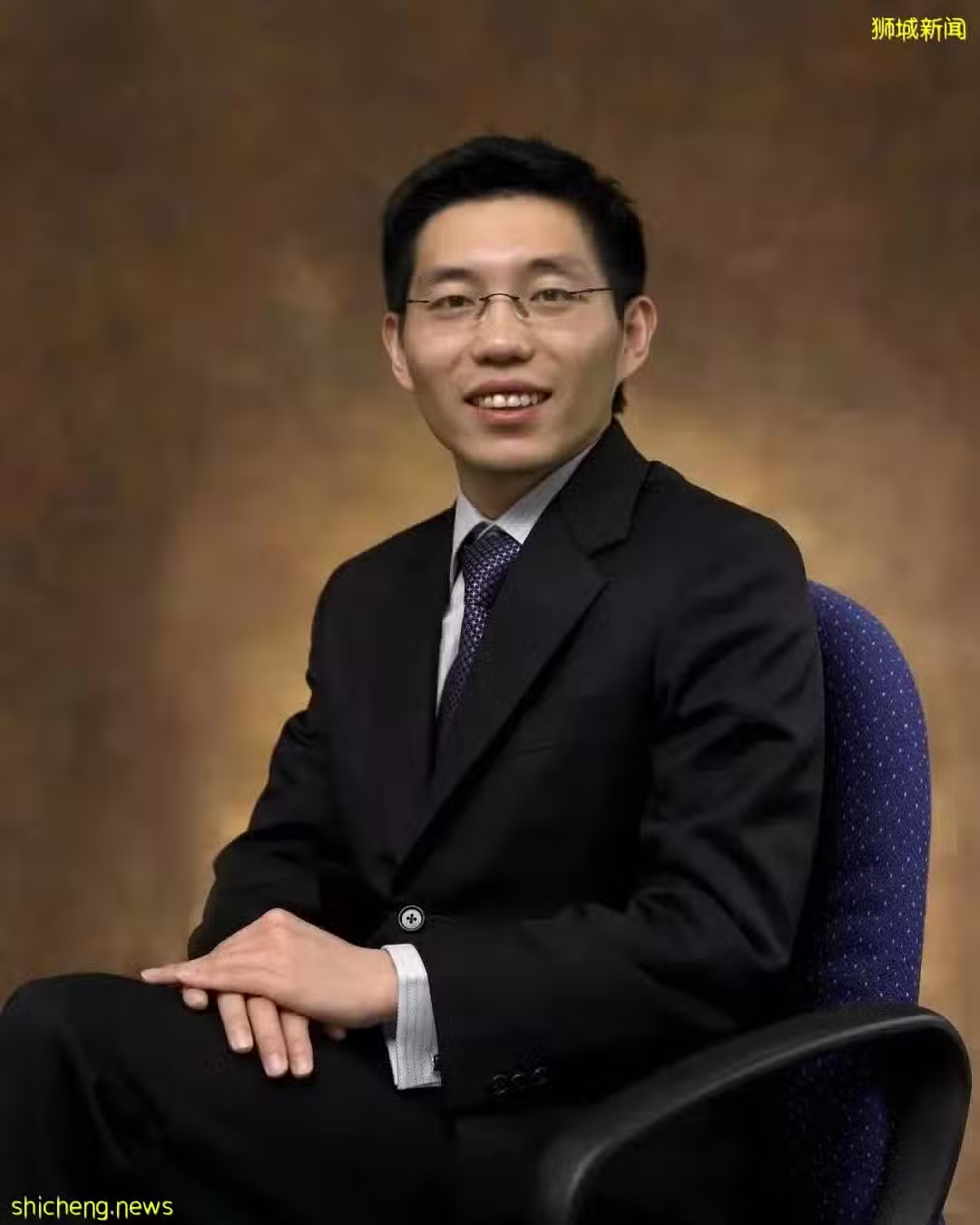

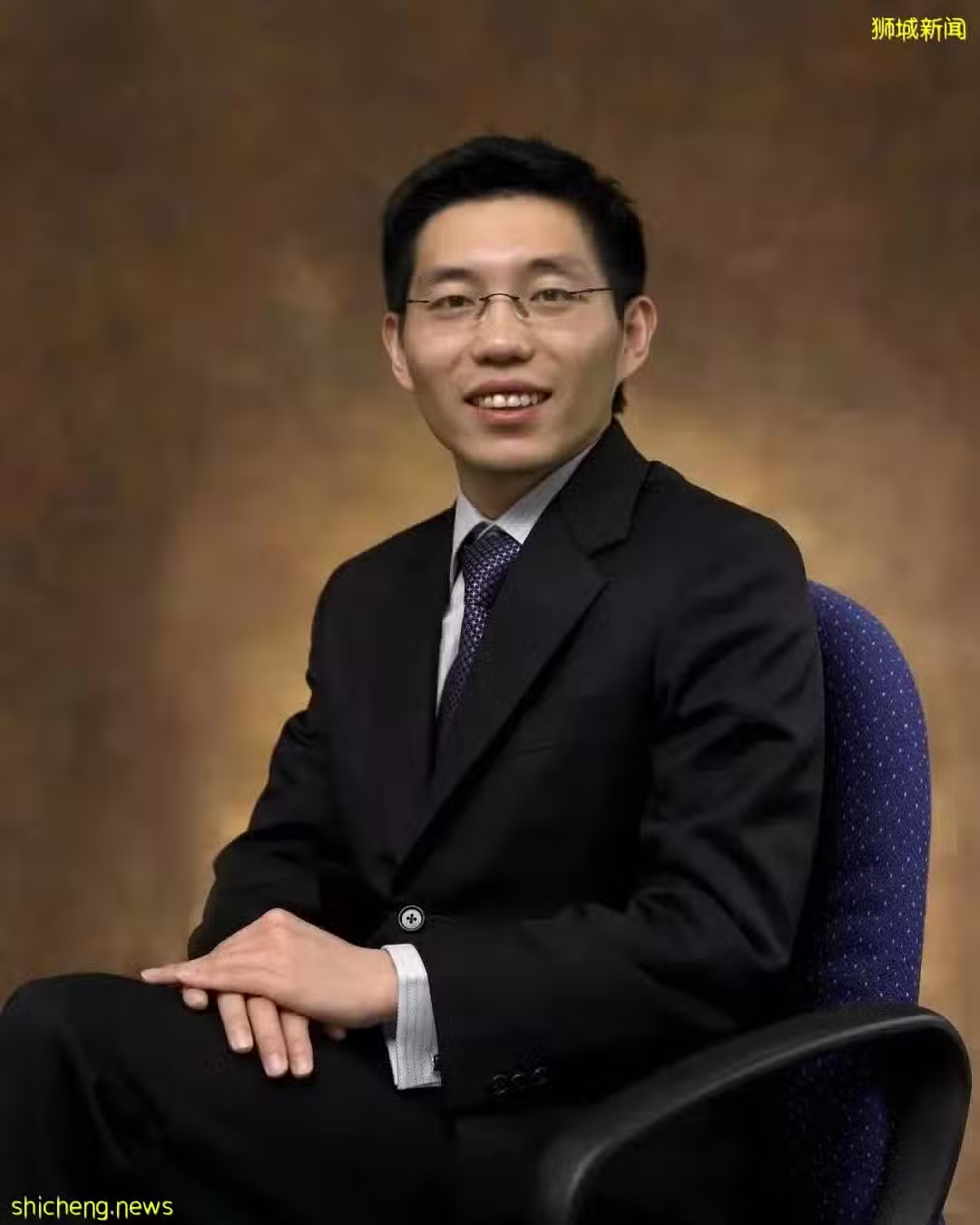

傅强教授

新加坡国立大学商学院

策略与政策系

中文EMBA学术主任

傅强教授于1998年毕业于北京大学光华管理学院,并在美国印第安纳大学获得经济学博士学位,自2005年起执教于新加坡国立大学商学院,讲授管理经济学、宏观经济与国际金融等课程,被评为新国大商学院EMBA最佳教师,现任中文EMBA项目学术主任。

傅强教授曾两次当选新加坡最具影响力40岁以下商科教授,为众多金融机构与大型企业高管授课、咨询,或担任董事、监事等职务。

傅强教授从事应用对策论的理论研究,曾担任德国巴伐利亚州财政部Max Planck公共税收与法律研究所、加拿大CIREQ经济研究所客座研究员。

其学术论文广泛发表于诸如the American Economic Review, Theoretical Economics, Journal of Public Economics, Games and Economic Behavior等国际顶级学术期刊。

公开课回顾

(图文由新加坡国立大学商学院提供)