新加坡財政部長提交財政預算案讓國會進行辯論。

有些人驚呼:「新加坡個稅,房地產稅全線上漲」,有人喊「個稅、房地產稅猛漲「,還有些人直叫要逃離新加坡。

我只能說,對絕大多數人來說,有點兒想多了噢。

反正我沒夠得上個稅增加的、房地產稅增加的那個層次。

如果您夠上了,土豪,我們可以交個朋友嗎?

先說說個稅

我們先說說個稅。

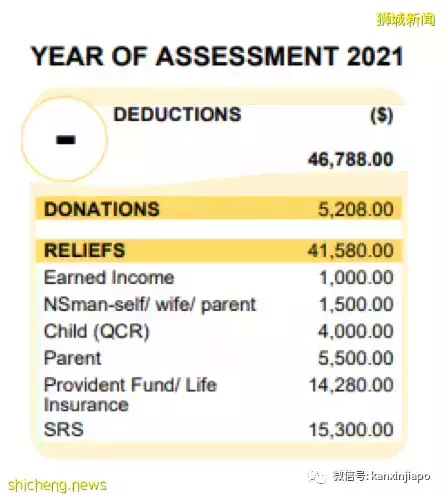

新加坡的個稅是在「可徵稅收入」的基礎上,算以稅率,得出應繳個稅。

什麼是「可徵稅收入」?就是當年收入,減去各種扣除,例如捐助慈善扣除、配偶扣除、孩子扣除、父母扣除、公積金扣除、保險扣除、外國女傭扣除等等。

在扣除這些項目之後,就是「可徵稅收入」。

目前的起征點和各級稅率如下:

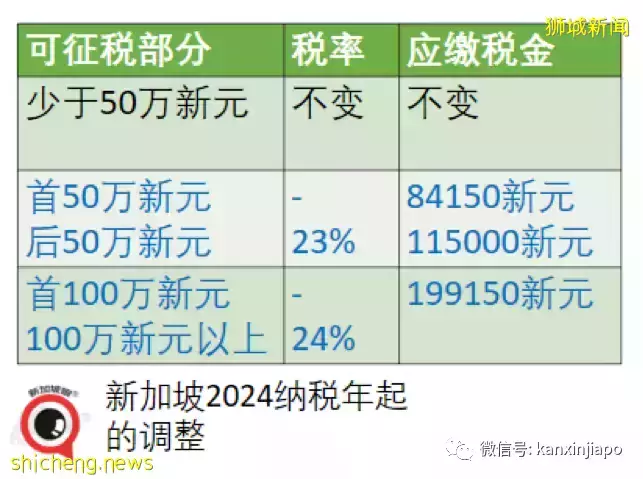

現在我們看看2024納稅年個稅的調整:

同學們,可徵稅部分少於50萬新元的,不變,不變,不變。重要的話說三遍。

如果您的可徵稅部分屬於50萬新元以上的,注意了,根據新加坡國內稅務局(IRAS)的統計,您屬於新加坡納稅最高的1.2%人群。恭喜!

從2024納稅年開始,您需要多交的個稅如下:

以可徵稅部分80萬新元為例,在新稅制下,要多交3000新元個稅。

以可徵稅部分150萬新元為例,在新稅制下,要多交15000新元個稅。

我差的是這15000新元嗎?我差的是前面的150萬啊!

房地產稅怎麼計算

現在來看看房地產稅怎麼計算。

要計算新加坡房地產稅應交稅額,先要計算房產的年值(Annual Value)。

什麼是年值?

年值就是房屋每年出租可得的租金,不算家具、裝飾、物業等附加費用。

公開市場的租金則包含了房屋內部的家具、物業費等內容。因此,年值通常低於公開市場租金。

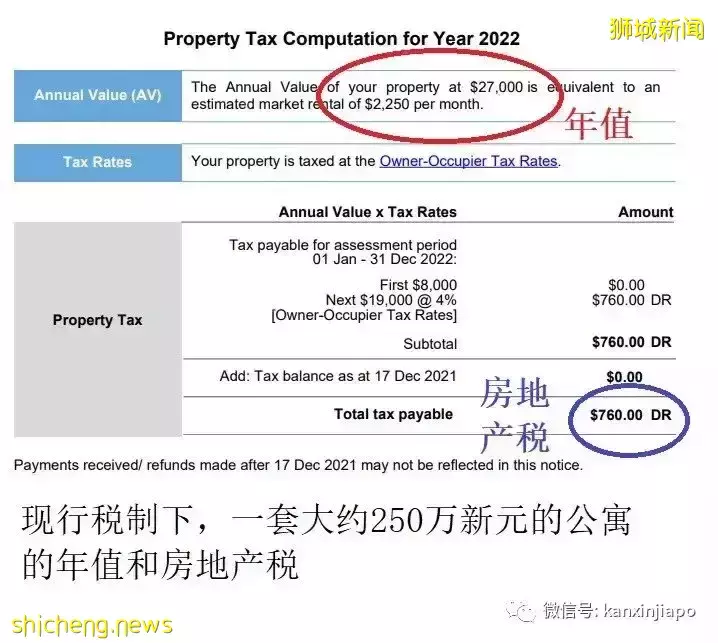

例如,武吉知馬一套大約價值250萬新元的公寓,公開市場的年月租可能4萬新元以上,但是,按新加坡國內稅務局IRAS的估算,年值是2萬7000新元。

年值是計算房地產稅的基礎。

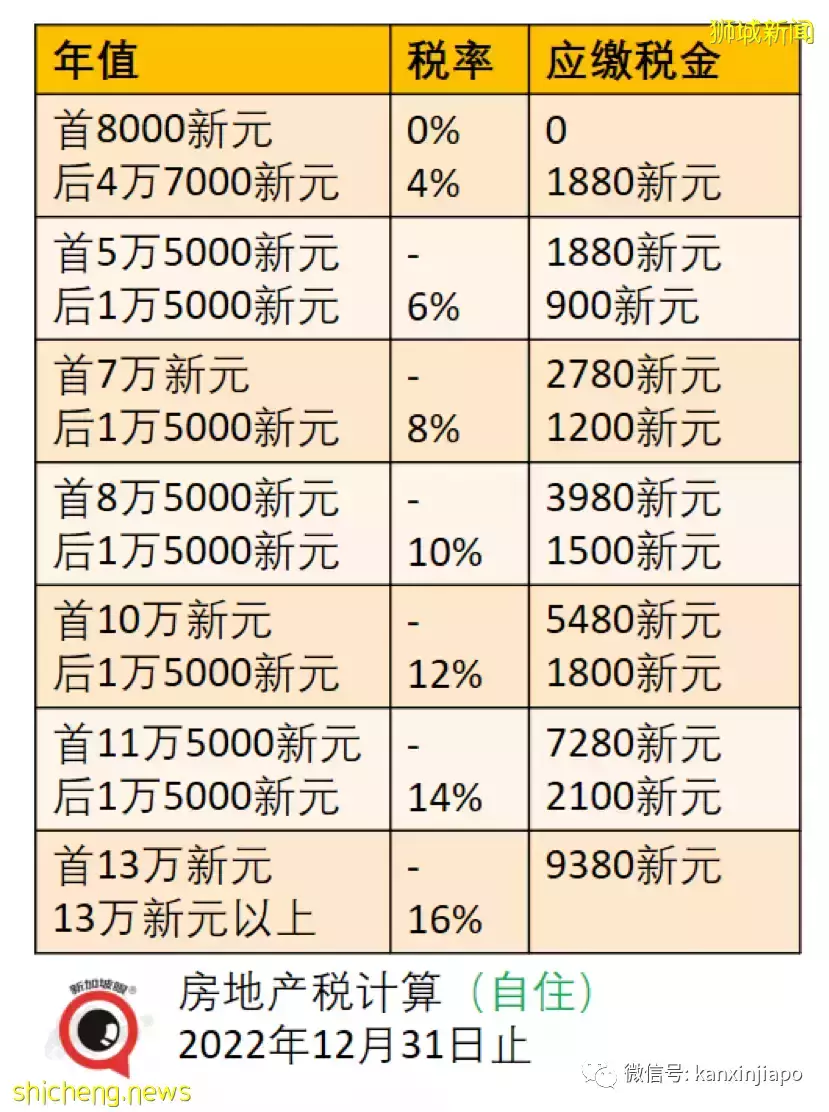

自住房屋的房地產稅

先說目前的房地產稅計算。

如果這套房是自住,按目前的房地產稅稅率,計算如下:

按年值2萬7000新元,A公寓自住,屋主該交的房地產稅為:

首8000新元 = 0

後1萬9000新元 = 19000 X 4% = 760新元

我們再看另一個例子。

如果你在郊區有套洋房,自住,年值為12萬新元。那麼,該交的房地產稅為:

首11萬5000新元 = 7280新元

後5000新元 = 5000 X 14% = 700新元

應交房地產稅 = 7280 + 700 = 7980新元

如果在黃金地帶有套優質洋房,自住,年值為30萬新元。那麼,該交的房地產稅為:

首13萬新元 = 9380新元

後17萬新元 = 170000 X 16% = 2萬7200新元

應交房地產稅 = 9380 + 27200 = 3萬6580新元

現在找個非核心區的組屋例子,自住,年值為1萬5000新元。那麼,該交的房地產稅為:

首8000萬新元 = 0

後7000新元 = 7000 X 4% = 280新元

應交房地產稅 = 280新元

以上是自住類房屋的房地產稅。

非自住房屋的房地產稅

現在看看非自住類房屋的房地產稅。所謂非自住,主要就是出租、空置的房屋,屋主不住在裡面。

非自住類的,房地產稅稅率要高得多。

同樣以上述四種房產為例子,自住、非自住類的應交房地產稅比較如下:

2023年房地產稅新稅制

好了,現在我們來看看,2023年1月1日調整之後的房地產稅稅制,對大家的錢包會產生什麼影響。

先看看起征點和稅率:

現在,我們仍以上述四種自住房屋為例,計算2023年1月1日之後的房地產稅:

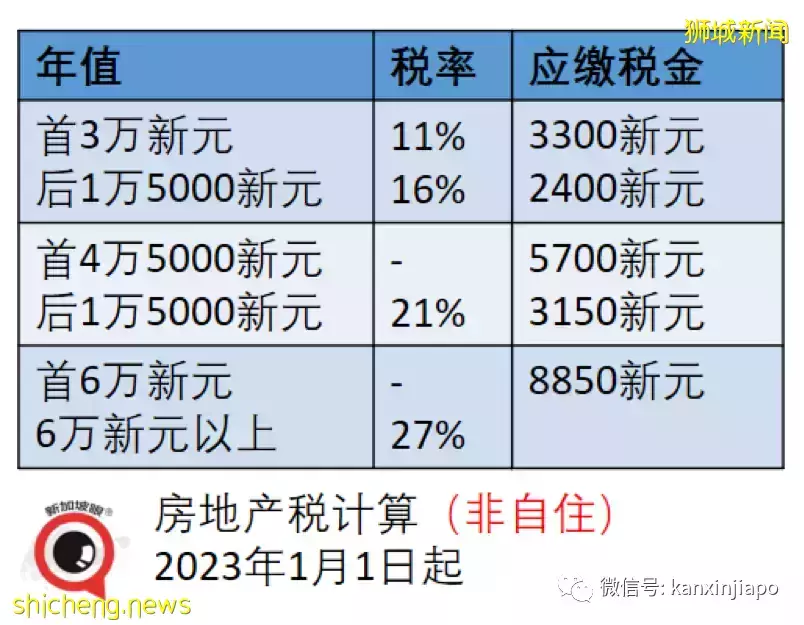

現在看看非自住房屋的房地產稅起征點和稅率:

現在,我們仍以上述四種非自住房屋為例,計算2023年1月1日之後的房地產稅:

重點來了

現在,重點來了,我們來比較目前和明年元旦之後,四種房屋屋主該交的房地產稅:

無論是自住類或非自住類的,年值不高的,沒有變化;年值越高,增幅越大。

有些讀者留言,說房產稅增加了,轉嫁給租戶,房租又要提高了。理論上沒錯,但請注意,首先,即便是年值15000新元的房子,非自住型,一年房產稅增加不過150新元,這個是整套房子的房產稅,如果你只租一個房間,那麼,你該承擔的也不過150新元的三分之一甚至四分之一,攤到每個月,也就三四新元。

如果房東以房地產稅提高為由,向您要求漲租金,眼哥給您支個招——請房東出示新舊兩份房地產稅稅單,證明一下自己多交稅了,然後再來討論訪客該承擔的份額。嗯,一般人我不告訴他。

如果您的自住房或租用房屬於價值250萬新元、年值3萬新元不到的,明年這個房地產稅調整,跟您一點關係都沒有。

當然了,如果您買的、租的房是價值300萬以上的、年值3萬新元以上的,那麼,就要感謝您為新加坡國庫多作貢獻咯!

我倒希望多交個稅、房地產稅…… 可惜我不配。