新加坡似乎正成為全球富豪的「新寵」。

越來越多的超高凈值人士考慮將家族辦公室(以下簡稱「家辦」)設立在新加坡。即使4月18日起,新加坡設立家族辦公室資金門檻翻倍,其熱度依舊不減,排隊時間至少8個月,一年前只需4個月。

而在爭奪家辦上,香港並不甘示弱,不斷推出稅務等優惠措施。隨著李嘉誠家辦被曝光在新加坡開設分公司之後,「新加坡與香港之爭」的輿論愈演愈烈。甚至有言論稱,新加坡將超越香港,成為超高凈值人群在亞洲的首選之地。

事實果真如此?香港是否被低估了?新加坡又是否被高估了?《家辦新智點》為你深度解讀。

文 | 家辦新智點

香港和新加坡同有「亞洲四小龍」之稱,自20世紀60年代以來因地理位置、區域面積、歷史、城市經濟體、規模等相似,兩者被稱為「鏡像之城」。

歷史上,它們都曾是英國殖民地,現如今,兩地還沿用著英國的法律稅收制度。文化上,它們都是華人文化為主。

隨著經濟和局勢的發展,新加坡和香港已逐漸形成競爭態勢。而兩者皆具備作為國際金融中心的必備條件,難分伯仲。

由於香港背靠內地,天然擁有國內外兩個市場,因此吸引了大批富豪和金融人才。但近幾年,在國際局勢不斷波譎雲詭之下,新加坡仿佛成了富豪們,尤其是亞洲新富豪們的「避風港」。

01 新加坡為何成為富豪「新寵」?

新加坡之所以成為富豪們的「新寵」,《家辦新智點》認為有以下幾點原因:

首先,為財富尋找安全的「避風港」,是高凈值人群選擇新加坡的重要因素。

在歐洲,瑞士國土面積不大,卻是世界上安全性最高的國家之一。但自2017年1月1日,《銀行信息自動交換國際公約》正式在瑞士生效後,意味著瑞士銀行保密制度正式終結,新加坡或正取代瑞士,成為富豪們財富避險的最佳選擇之一。

John所任職的新加坡某聯合家辦成立於2018年。該聯合家辦之所以將總部設立在新加坡,最大的考慮是財富的安全性。另外,新加坡作為一個傳統的技術中心,以及所擁有的法律、投資便利性和宜居環境也是關鍵考量要素。

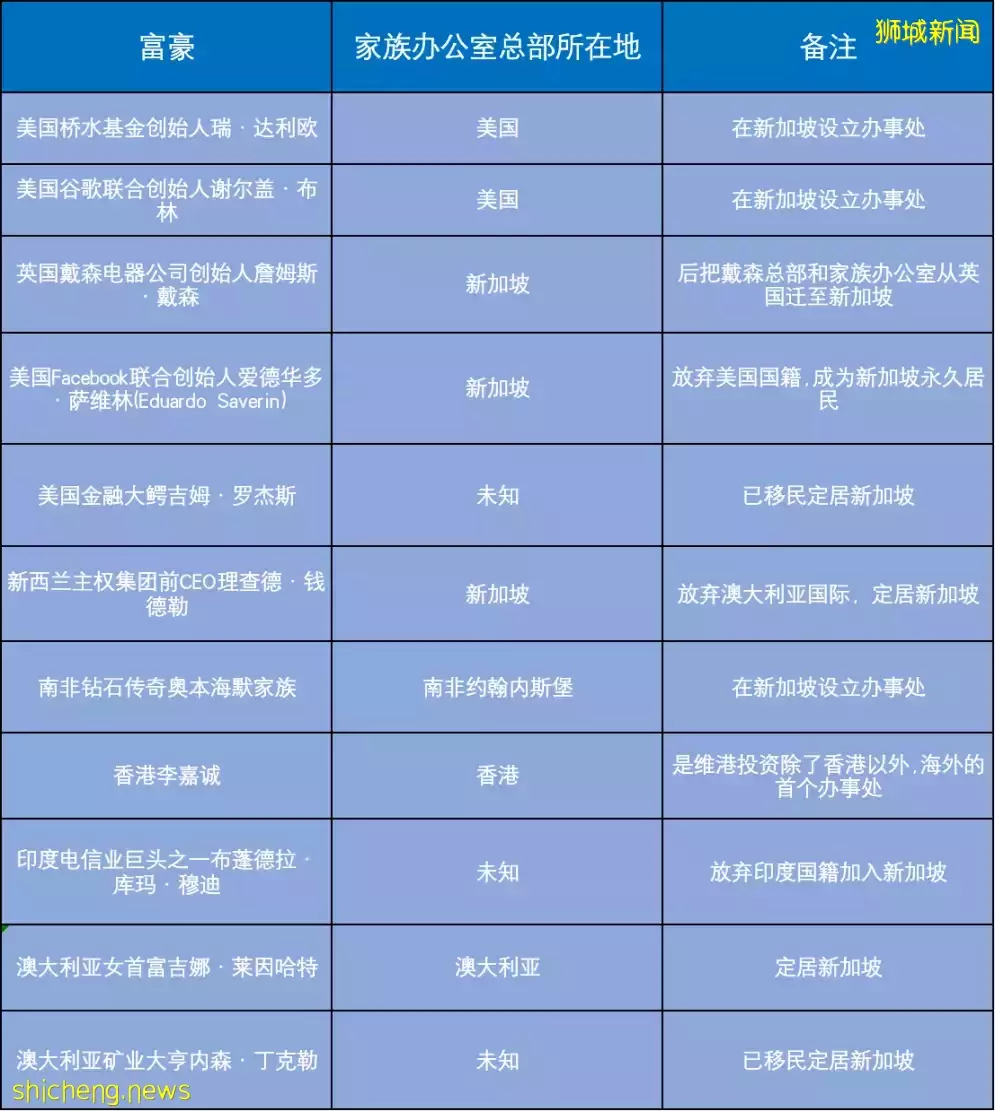

新加坡富豪家辦(《家辦新智點》不完全統計)

還有些跨國企業受「逆全球化」趨勢的影響,選擇在新加坡設立辦公地點。

過去20年,經濟全球化是最明顯的趨勢。以特斯拉為例,品牌+軟體在美國,生產線在中國,其他配件則散落在世界各地。經濟全球化的背後是產業鏈底層邏輯的變化——新技術推動世界格局「分布式」發展,企業更加注重安全性。

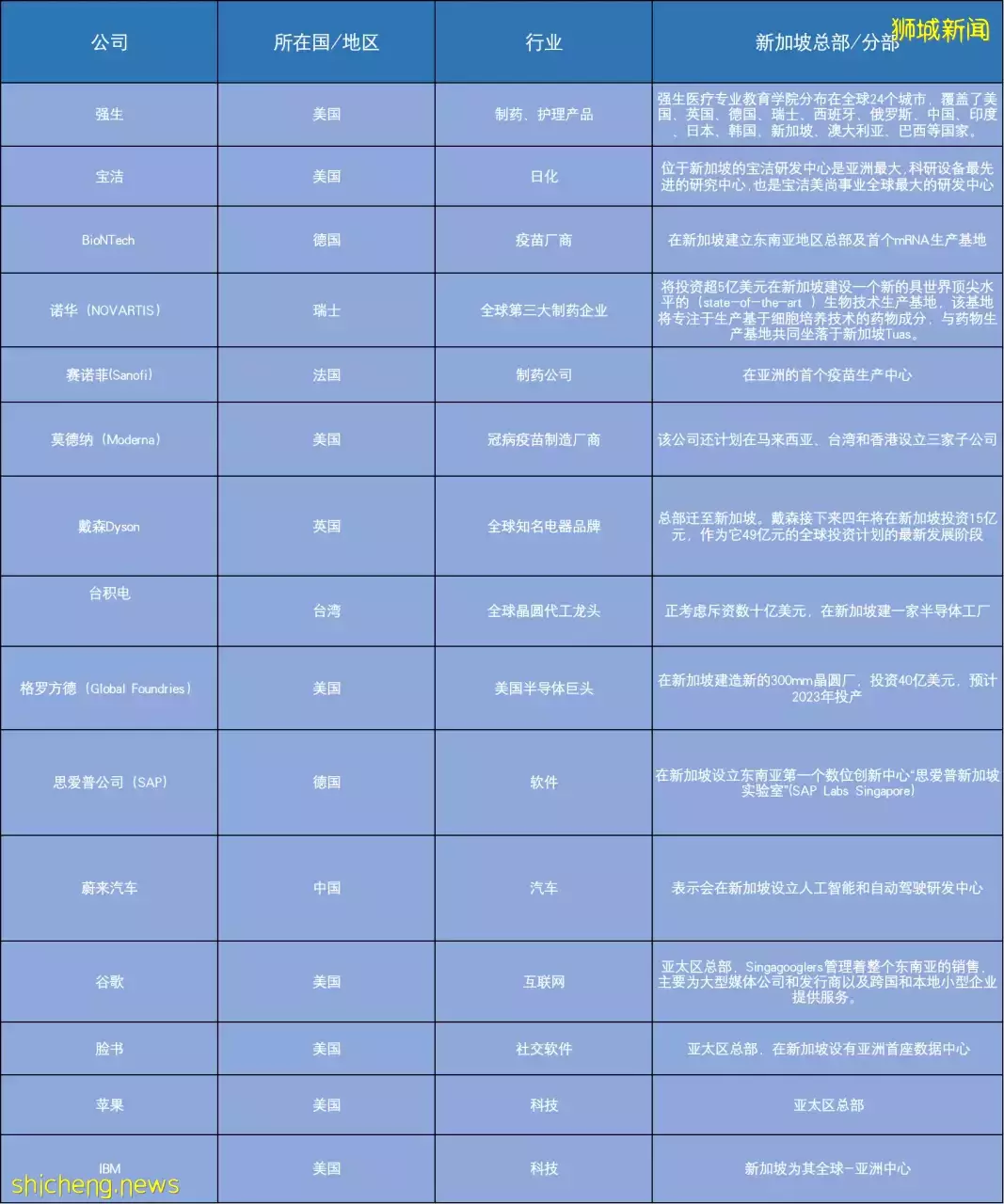

國際企業在新加坡設立的總部/區域總部(《家辦新智點》不完全統計)

但如今隨著俄烏衝突、能源危機以及全世界陷入經濟衰退、地緣衝突加劇,高凈值人士群體需要找一個資產相對安全的地方,幫助他們去做整體的財富規劃。而瑞士、新加坡、杜拜,在此時則扮演了這樣一個安全節點。

「新加坡的安全性在全球排名都比較靠前,」一新加坡聯合家辦負責人Revina向《家辦新智點》表示。

新加坡的金融業為進入全球和區域市場提供了便利。它被認為是一個安全的司法管轄區,擁有完善的法律體系和良好的法治。新加坡政府借鑑了瑞士金融機構為客戶嚴格保守秘密的做法,努力打造一個優良、健康的金融環境。因此一些歐美的高凈值亞裔,將資金轉移回亞洲時也會選擇新加坡。

其次,稅收優惠也是富豪們選擇新加坡的原因之一。

近年來,新加坡正在竭力打造一個離岸的資產管理中心:新加坡的分離型模式,有利於資金避險;取消了外匯管制,資金自由進出和兌換;在報稅制度方面,新加坡採取掛名董事制度,保證離岸公司合規;新加坡的低稅率,也實現了企業利潤最大化。

如,一些設立在新加坡的家辦在做境外投資時,可以使用開曼、BVI等離岸結構。

再如,新成立的居民公司可享受最長三年的稅收減免。它在全球擁有25個自由貿易協定和80多個雙重徵稅協定 (DTA) 網絡,可協助FO有效管理海外投資的預扣稅。

第三,亞洲客戶資產相對單一,家庭成員較為簡單,更注重財富傳承。

亞洲客戶本身資產相對單一,資產多以股票、房地產為主,家庭成員和婚姻狀況相對簡單。尤其是第一代家族創始人,他們對家辦的功能訴求非常強烈。此時,一個適合自己的家辦體系顯得尤為重要。新加坡的家辦體系也更重視保值與傳承。

Revina曾服務過一位客戶,該客戶有兩個孩子,一個已在美國讀大學,一個才4歲。他在新加坡成立家辦,主要是希望將財富順利傳承給下一代。與此同時的一個關鍵考量是,孩子畢業後可以留在新加坡工作。這樣既解決了財富傳承問題,又解決了子女未來的工作發展問題。

第四,東南亞科技企業多,科技新貴更偏愛新加坡。

一些科技新貴出於出海投資的考量,會將家辦設置在新加坡。再加上新加坡有較為優惠的稅收政策,政策安全性較高,他們可以更好地將事業拓展到整個東南亞地區。

這類人群年齡多偏80、90後,對網際網路敏感度也比較高,投資見識也更廣闊。在投資上,他們更傾向於投資於自己熟悉的科技行業和企業。另外,他們的投資也更為激進和大膽,在股票和對沖基金的配比上相對更高。

02 香港新加坡並非「水火不容」

不得不承認,新加坡的這些因素對富豪確實很有吸引力。但這不足以說明,新加坡能超越香港。事實上,新加坡被高估了,而香港則被低估了。

首先,從家辦的規模上來看。就英國家辦研究機構Family Capital 2020年的觀察來看,在新加坡設立的家辦很多都是空殼公司,大約只有40家新加坡家辦在私人市場積極開展直接業務,進行交易。

目前為止,香港的家辦規模更大。香港2020年財富管理規模為1萬億美元,而新加坡則為7900億美元。另外,香港最活躍的家辦,如維港投資,在全球範圍內的交易數量和直接交易價值,排名第五。而新加坡最活躍的家辦是Vulpes Investment Management,但在Analytics的排名中僅排第88位。

Ben是一位資深的私人銀行家,他告訴《家辦新智點》,目前確實有很多客戶諮詢在新加坡設立家辦的事宜,但是問得多,做的卻比較少。

一部分原因是新加坡離中國大陸比較遠。另一部分原因是,新加坡國民服役是新加坡公民的一項公民義務,該制度強制所有年滿18歲的新加坡男性公民和第二代永久居民為國服役。此外,在某些條件下,如果想成為新加坡永久居民,申請人每年還需要在新加坡居住6個月以上,這對很多還在忙碌主業的企業家來說並不容易。

其次,在金融方面,香港與倫敦、紐約並稱「紐倫港」,是世界公認的三大金融中心。在這方面,香港略勝新加坡。

再次,香港有著較為活躍的股市。2022年1月,新加坡的日均成交額僅為12億新元(8.9億美元)。相比之下,香港則是1286億港元(165億美元),且在香港上市的企業總市值是新加坡的8倍。

另外,在資產及財富規模上,2020年底,新加坡管理的資產達到4.7萬億新元(3.5萬億美元),而香港為34.9萬億港元(4.5萬億美元),多於新加坡。再者就是,根據德勤《2021年國際財富管理中心排名報告》數據顯示,香港依然排名第4,新加坡緊隨其後位居第5。

因此,在諸多家辦從業者看來,新加坡目前仍難以真正撼動香港亞洲金融中心的地位。更重要的是,它們之間也並非「水火不容」的競爭關係,而應「互取所長」,發揮各自優勢。

作為「亞洲金融中心」的香港,有著自身的獨特優勢。

第一,香港的家辦所提供的產品與服務,更重視資產增值。

香港的多元化產品平台可以滿足家辦個性化的資產配置需求,包括債券、股票、固收產品、信託、私募股權投資、對沖基金、藝術品收藏等。從產品端來看,香港具有完善的銀行中心,同時也是全球最大的股票集資中心和亞洲(除日本外)第三大債券中心。

「作為家辦,在香港我們可以接觸到豐富的金融產品。譬如,在香港我們可以找到最優秀的對沖基金管理人和產品。」香港某單一家辦負責人Lily對《家辦新智點》表示。

第二,在政策制定上,香港非常積極。

如果一個政策能為香港帶來優勢,注入積極因素,香港會馬上著手去制定和實施。這從SPAC的競爭上就可以看到。

2021年9月,新加坡發布SPAC主板上市規則。香港也不甘示弱。經過三個月的籌備,香港也制定「港版SPAC」上市機制,並於2022年1月生效。

第三,香港還是人民幣最大的離岸市場,亞洲最大的跨境私人財富管理中心,全球排名僅次於瑞士。背靠內地也是香港的主要優勢之一,正是內地巨大的經濟體量、消費與創新市場及基於此產生的龐大金融需求,催生了香港市場強勁的表現。

香港交易所

「與新加坡相比,香港更靠近內地市場。無論是新經濟的發展還是獨角獸企業的數目,香港是最具吸引力的,投資者能更貼近所投資的市場。」香港某單一家辦COO Alice告訴《家辦新智點》,「香港資本市場的深度和廣度,以及可以通過股票通投資內地市場,都是亞洲其他市場不具備的優勢。」

當然,立志於成為「財富管理中心」的新加坡,也有著自身的特點——更重資產的保值。

第一,新加坡更看重長遠發展。

以房地產為例,香港和新加坡同樣是土地資源稀缺,但兩地在房地產投資與政策上卻截然不同。港資房企形成了重利潤、精開發、穩財務的業務模式,更重視內部現金流平衡,將負債率控制在較低水平,崇尚現金為王。

而新加坡政府採取的則是嚴格控制房價措施,如政府2018年2月將價值超過100萬新加坡元(合737,517美元)的購房印花稅從3%上調至4%。通過一系列的房地產調控措施,新加坡成功地抑制住了房地產的價格。

「新加坡希望房價能在未來20-30年乃至50年里有序地發展與增長,而非立即看到回報和收益。」富美CEO徐欽實稱。

第二,在政策制定上,新加坡更「佛系」。

2019年,新加坡推出13R、13X的稅務豁免架構,降低了家辦的設立門檻,因而吸引了全球眾多富豪將家辦設立到新加坡。直到3年後,隨著申請的人數越來越多,新加坡政府才意識到一些問題。

於是新加坡在2022年4月出台了新政策,將13R改為13O,13X改為13U,提高了投資門檻:至少10%(或者1000萬新幣,兩者取低值)的家辦資金需要投資在新加坡本地的投資產品。

第三,新加坡的家辦更加注重資產的保值與傳承。

徐欽實曾服務過的一位超高凈值客戶在設立家族信託時,同時考察了香港和新加坡。該客戶發現,新加坡更強調資產的保值和傳承,香港則更強調資產增值的屬性。

因為新加坡沒有遺產稅、資本利得稅,個人所得稅和企業所得稅也較低,且外匯管制自由,資產配置安全有保障,它能夠很好地幫助高凈值人士實現財富保值和傳承。

此外,新加坡也能為家辦建立更長久的財富傳承架構,包括永久居民身份的獲得、投資管理、家族事務管理、打理家族貴重資產等。

因此,香港作為「亞洲金融中心」,應著力發展資本市場、股票和投融資產業;而新加坡作為「亞洲財富管理中心」,則應發揮自己在國際貿易、資產管理和財富管理領域的強項。兩地應發揮各自優勢,以此吸引不同的富豪人群。