這次的介紹,講一下新加坡的稅收,畢竟,不管是買房子之後出租或賣出,還是買地建房子之後出租或賣出,各種稅收,總是繞不開的。

投資全生命周期的綜合稅負成本,是評估投資是否有利可圖的重要考量之一。除了稅收,順帶著,本次也介紹一下在新加坡與展開投資相關的其他主管部門。

主管新加坡稅務的機構是新加坡稅務局(Inland Revenue Authority of Singapore,IRAS),隸屬於新加坡財政部。

2000年後新建成的新加坡濱海灣CBD

新加坡財政部負責制定財政政策和維護經濟結構,下轄:

會計與企業管理局(Accounting and Corporate Regulatory Authority,ACRA)

稅務局(IRAS)

馬會管理局(Tote Board,Tote)

新加坡會計局(Singapore Accoutancy Commission,SAC)

總會計師部(Accountant-General’s Department ,AGD)

海關(Singapore Customs)

共享服務中心(Vital)

其中,除稅務局外,與投資新加坡密切相關的有:

類似中國市場監督管理局職能的會計與企業管理局(ACRA),負責企業主體的註冊和企業後續經營的監督。

類似中國財政部會計司的新加坡會計局,負責會計準則的制定與解讀和會計人才的培養。新加坡有自己的會計準則(Singapore Financial Reporting Standards,SFRS),與國際會計準則(International Financial Reporting Standards,IFRS)基本相同。

為了將新加坡打造成國際金融中心,前往新加坡證券交易所(Singapore Stock Exchange)申請掛牌上市的外國企業,如果之前採用的會計準則是國際會計準則(IFRS)或者美國的通用會計準則(US Generally Accepted Accounting Principles ),不需要顯著調整便可實現無縫對接。

最近幾年,我國的企業會計準則,特別是新頒布的和原有的經過調整後的,與國際會計準則日趨趨同,這對希望到新加坡證券交易所上市或再上市的中國企業是一個利好。高效、成本相對較低,是在新加坡證券交易所上市的優勢,不足之處是:除了房地產信託投資基金(Real Estate Investment Trust,REIT)收益相對較高、比較活躍外,新加坡上市公司的市盈率和換手率普遍不高。

新加坡證券交易所

類似中國海關的新加坡海關,負責進出口貨物的管理和關稅的收取。新加坡是一個自由貿易港,只有極少數貨物會被徵收關稅。

總會計師部(AGD)和共享服務中心(Vital)服務的對象都是新加坡政府自己,前者負責檢視政府履行職能的效率並提出建議,後者負責政府各項成本和費用的統一支付或發放。

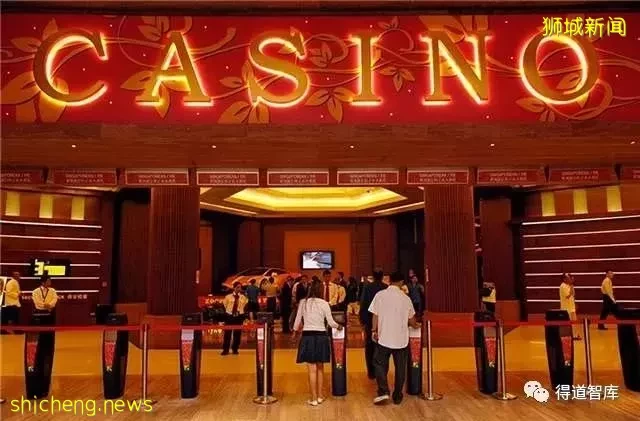

與大部分國人對新加坡的刻板影響不同,只要不無端詆毀政府、政要和宗教,在新加坡,你基本幹什麼都行,比如:賭馬、賭球、彩票和賭博。前三者由馬會管理局(Tote)運營,是政府的主要收入來源之一。後者的合法經營地點賭場也是政府的主要收入來源之一,基於其複雜性,監管賭場的,不是財政部,而是內政部。

新加坡金沙賭場入口

新加坡內政部現任部長,是印度裔新加坡人尚穆根,同時兼任新加坡司法部部長。在被執政黨人民行動黨邀請進入政壇之前,尚穆根是頂級的辯護律師,留下了一段段法庭上充滿智慧的佳話。

尚穆根

歷任新加坡財政部部長也非等閒之輩,現任的新加坡總理李顯龍之前擔任過財政部長,未來的新加坡總理黃循財就是現任的財政部長。之前,一度傳出將接替李顯龍成為下一代新加坡內閣核心後因身體原因主動退出的王瑞傑正是現任財政部長黃循財之前的財政部長。

左:李顯龍 右:王瑞傑

黃循財

主管財政政策的新加坡財政部與主管貨幣政策的新加坡金管局有著千絲萬縷的聯繫,李顯龍、王瑞傑和黃循財,都擔任過金管局高官。李顯龍曾擔任過金管局主席,下圖,就是印有李顯龍簽名的50新元貨幣。

50新元鈔票

大國人多、錢多,不管是過於民主還是過於獨裁,偶爾出錯一兩下還能耗得起;而小國,只有如履薄冰、步步為營。培養一個小國的合格領導,更像培養一個國際大公司的接班人,真心不容易。

現任和未來的新加坡高級官員在教育、工業、貿易、財政、金融甚至外交和軍事板塊的歷練和傳承,確保了新加坡內外政策的連續性和穩定性。能夠接受相對完整的培訓和指導,與新加坡是一個小國,人才相對容易被發現,未來的高官在各個板塊任職時需要處理的情況相對明確、信息量相對較小、很快就能充分掌握並取得成效有一定關係。

投資新加坡,包括投資新加坡房地產,跟新加坡未來的高官在新的板塊歷練時面臨的挑戰一樣:雖然局面全新,但是能夠相對較快的去了解細節、制定策略。

回到投資新加坡繞不開的新加坡稅務局吧!

先看有利的:

2008年2月15日或以後去世的人,不需要繳納遺產稅。

外國投資人,若非新加坡稅務居民,投資房地產獲得的租金和買賣價差,扣除與投資相關的成本費用後,按照15%收稅。

外國投資人,投資新加坡房地產信託基金獲得的分紅和買賣價差(若有),按照10%收稅。

個人所得稅

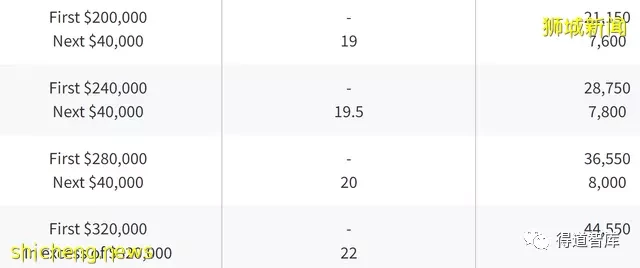

如果投資人作為個人,獲得了新加坡稅務居民身份後,其個人所得稅超額累進稅率的上限為應納稅所得額超過160萬(按照新元兌人民幣長期匯率1:5計算)人民幣部分對應的22%。在我國,個人所得稅應納稅所得額超過96萬對應的稅率就是45%了。

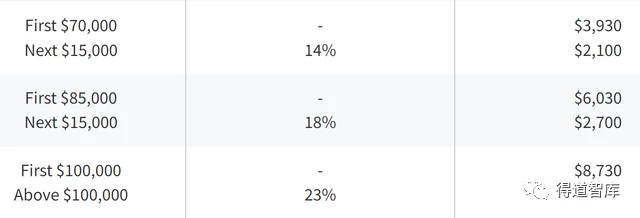

今明兩年依然有效的個人所得稅稅率

企業所得稅

如果投資人作為公司,不管是登記在新加坡的本地公司,還是外國公司,不考慮針對特定領域或適用特定時期的優惠,目前的企業所得稅率均為17%。在我國,同樣不考慮特定領域和特定時期的優惠,目前的企業所得稅率為25%。

再看不利的:

消費稅

在新加坡,與我國增值稅類似的稅叫消費稅(Goods & Services Tax,GST),適用除0消費稅率和免消費稅外的所有商品和服務的消費,現行稅率7%。投資人不管是個體還是企業,在計算所得稅時,都可以把消費稅作為費用扣除。不過站在現金流的角度,7%的消費稅,與我國適用於不動產交易領域的增值稅率5%(加上城市維護建設稅、教育附加費和地方教育附加,也不會超過6%)相比,沒有優勢。

房地產稅

目前在我國還是猶抱琵琶半遮面的房地產稅(Property Tax),在新加坡的徵收是貨真價實的,所有房產,都會按照市場出租價格來計算年度價值(Annual Value,AV)。

將年度價值作為基數,根據房屋的分類(住宅和非住宅)和房屋是自用還是出租,來確定適用的稅率。所有非住宅都適用10%的稅率,而住宅則要根據是否自住,來適用不同的超額累進稅率。

以2022年自住的住宅適用的超額累進稅率為例,首8,000新元的年度價值免稅;超過8,000新元年度價值的,從4%到16%超額累進徵收。

適用於2022年的自住住宅房地產稅率上限

適用於2023年的自住住宅房地產稅上限

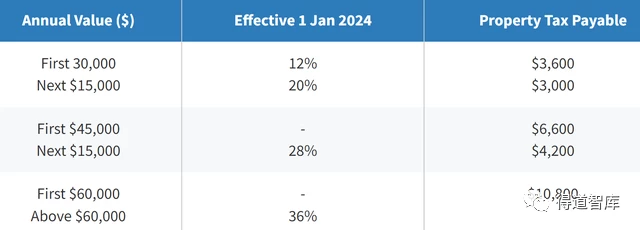

適用於2024年及以後的自住住宅房地產稅上限

從新加坡稅務局公布的2022年至2024年及以後房地產稅超額累進稅率上限數值的變化來看,未來三年,新加坡房地產市場有極強的看多預期。作為主要持有成本的房地產稅,跟隨市場預期水漲船高,儘管上升的租金和增多的買賣差價有可能會對沖這一成本上漲帶來的不利影響。

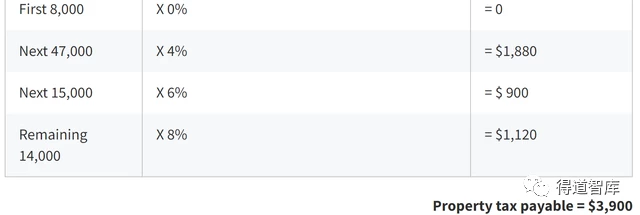

投資自住的公寓,究竟需要交多少房地產稅呢?以年市場租金84,000新元為例,相當於人民幣420,000元,即每月租金35,000元(這個租金價位,可以對標深圳的豪宅了)。年房地產稅的計算過程如下,結果是3,900新元,即19,500元人民幣,能算多嗎?

年度價值84,000新元的房地產稅計算過程

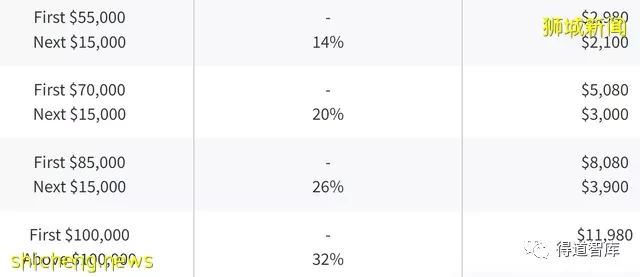

如果投資購買的新加坡住宅未能用作自住,將承受更高的房地產稅。以適用於非自住住宅的2024年及以後的房地產稅為例,不僅獲得不了任何減免,而且年度價值超過60,000新元部分對應的稅率達到了36%,超過同時期適用於自住住宅的26%(6萬至10萬新元部分)和32%(超過10萬新元部分)。

2024年及以後針對非自住住宅的房地產稅率

這一差異說明:新加坡政府不鼓勵炒房,如果一定要炒,請承擔更多的持有成本。

購買新加坡房產,一定要謹記:新加坡房產是有房地產稅的,如果作為買家的你,碰到了沒有付清又堅決不願意付清之前房地產稅的賣家......不好意思,為了獲得官方認可的產權,你必須代替賣家付清之前的房地產稅。