如今美聯儲的縮表和加息已是路人皆知,對於新加坡的房貸利率影響也是立竿見影:

隨著這幾個月新加坡房貸利率的明顯上升,其對房價走勢的影響如何?

要分析這個問題,我們可以有多種角度,比如參考歷史、分析現狀和展望未來。

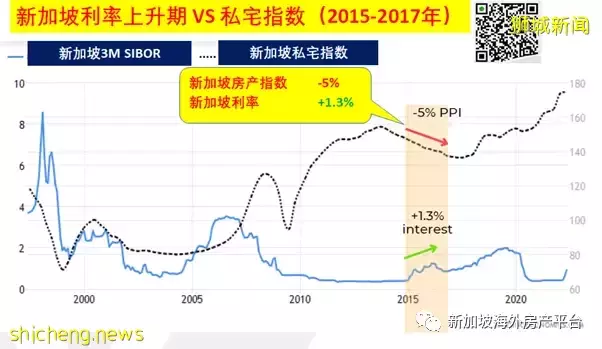

那麼那麼參考歷史的部分,我們先來看下新加坡過去的20年中,利率上升和房價的關係吧。

由於未來和歷史沒有必然相關性,只是做個參考就好。

第一個利率上升時期:1999-2000年:

我們看到,1999年新加坡的3M SIBOR利率上升了1.2%, 從1.8%左右到了3%,而新加坡的私宅指數上升了25%,直到2001年網際網路泡沫(dotcom bubble)事件觸發利率和房價的雙重下跌。

第二個利率上升時期:2004-2008年:

我們看到,在這個2004-2008的利率上升期,3M SIBOR從1%跳到了3.75%,然而同期新加坡的私宅指數飆升了40%,直到2008全球金融海嘯來臨,房價和利率又一起下跌。

第三個利率上升時期:2015-2017年:

這個2015-2018的利率上升周期,3M SIBOR從2010年之後的長期低點0.2%上升到了1.5%,而同期新加坡私宅房價下跌了5%。

但是不要忘記,這個下跌幅度很大程度上歸功於2010-2013年之間的連續7倫降溫措施,有空會單獨開貼討論這個。

第四個利率上升時期:2018-2019年:

這個眾所周知的2018-2019周期,新加坡私宅房價又上升了9.5%並且導致了政府2018年嚴厲的降溫措施,同時這個時期的3M SIBOR利率也從1%上升到了2%,直到2020年頭COVID來臨和利率開始暴跌回歷史低點。

大家要注意的是,這裡利率用的是3M SIBOR,並不直接代表你付的實際利息,因為銀行給的配套都有個息差spread,也就是我們一般看到的3M SIBOR+XX%,這個息差也通常隨著利率周期和不同銀行的配套浮動。

所以看了以上的四個利率上升周期的利率VS房價對比,我們得出什麼結論?

利率上升會造成房價下跌?從過去20年的歷史來看並不一定。

大部分的利率「溫和」上升周期都伴隨著房價的上升,除了2013年的TSDR等多重嚴厲降溫措施,讓房價下跌了4年。

當然利率的突然飆升肯定會對房價造成負面影響,比如圖表最左邊的97年亞洲金融危機時期,3M SIBOR到了驚人的8%+,這個時期的房價是跳水的。

不過這個歷史走勢還是不能完全說明,比如目前新加坡住宅市場的真實貸款負擔能力,以及市場到底有沒有泡沫和過度投機?

我們不妨從《拒絕盲人摸象——新加坡房產的10大現狀全面解析》一文中,DBS給出的目前新加坡房貸市場的詳盡數據來分析下現狀,下面是章節8和9的摘抄,略有修改。

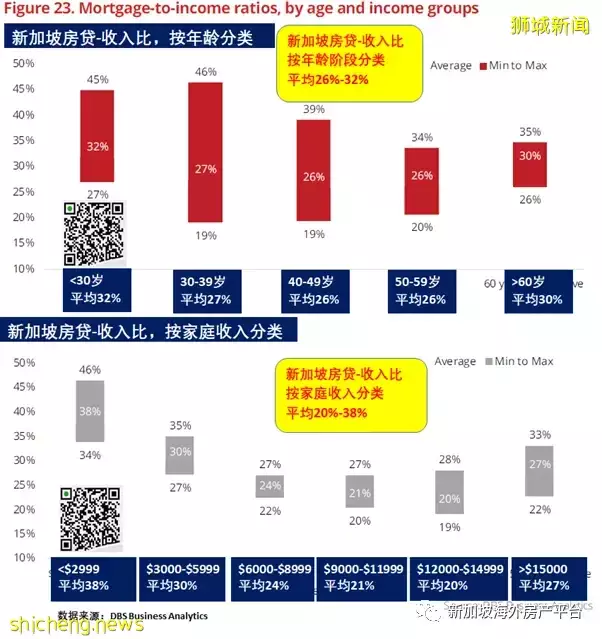

8.私宅和組屋的負擔能力提高了,那麼對應的貸款壓力如何?

8(a).本地市場房貸負擔能力?綽綽有餘?

如果房產由於收入增長變「便宜」了,是不是理所當然的負擔小了?

DBS給出的目前數據如下:按照房貸-收入比來看(絕大部分是私宅,含少量HDB貸款),各個年齡段、各收入水平的分類數據如圖:

我們知道2013年開始MAS規定的收入-負債TDSR(總貸款償還比例)的上限是60%(2021年12月之後是55%);

所以目前各個年齡階層、各個家庭收入階層的「房貸-收入比例」都相對健康;

比如新加坡處於中位數月入9000-11999的家庭,房貸-收入比例只有平均21%;

也就是每月21%的家庭月入用來償還房貸,遠遠沒有達到MAS規定的60%(2021年12月之後是55%)的比例上限;

而頭部20%收入的家庭(月入>15000),每月也只有27%的收入用於償還房貸;

前面提到過,這個人群才是私宅購買的主力,只要他們的負擔能力有盈餘,私宅市場走勢還會逐漸傾向於他們的夠買行為。

你問為什麼會這樣?可以參考長文:

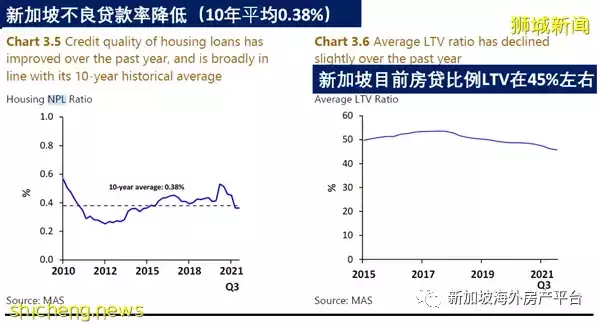

8(b).不良貸款水平較低、貸款比例LTV逐步下降

而來自新加坡金融管理局MAS最新(2021 Q4)的數據,目前新加坡房貸中不良貸款的比例和過去十年平均數0.38%不相上下,至於這個數據的意義和好壞嘛,中國目前數據是接近2%,有興趣的可以自行Google對比下。

另外一個有意義的數據是平均貸款比例LTV,目前在45%左右,而目前MAS規定的上限是75%,也就是你今天買個100萬的房子能貸款最多75萬,首付25萬。

而LTV目前平均在45%就說明:每個價值100萬的房子,平均剩餘貸款是45萬。

這個數字相當於只用到了MAS規定上限的6成;

也是說明了目前新加坡房產普遍沒有過度借貸或者是用足槓桿。

結合上個章節的DBS數據,我們可以得知:

目前新加坡大部分年齡的人群、大部分中高收入家庭的貸款比例,只用到了TSDR規定上限的不到一半;

並且貸款比例只有MAS規定上限的6成(LTV=45%);

極大的說明目前新加坡的「貸款-收入水平」處於安全、健康水平;

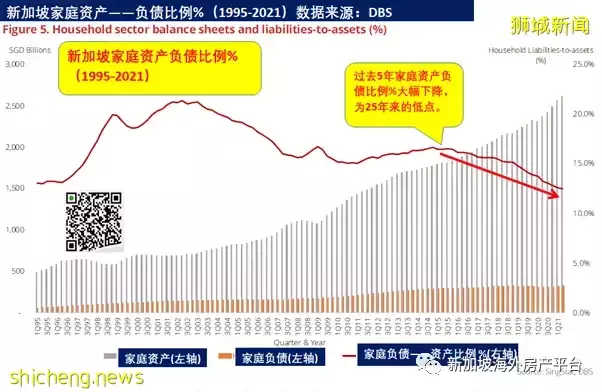

這個也和本文一開始提到的新加坡家庭負債比例為過去25年來的低點有著呼應;

怎麼理解這個「健康」呢?

就是假設目前新加坡的貸款利率翻倍,比如從1.5%左右到3%;

各類人群也是能在MAS的TDSR(總貸款償還比例)框架下通過壓力測試;

不信的讀者可以自行用貸款計算器來計算。

附上過去15年新加坡的3M SIBOR和3M SORA走勢,貸款利率已經十多年沒有到3%的水平了:

8(c).健康和可持續的良性市場

另外你仔細看DBS的貸款負擔能力數據的話,也會發現一個「醒目」的現象:

就是月入>$15000的家庭,貸款-收入比例只有27%;

而30-49歲這個年齡階層的也只有26%-27%;

也就是他們各自的負擔能力還相當有餘力。

小Li飛刀認為,這兩個階層(月入>$15000的家庭,和30-49歲這個年齡段)本身就是購買新加坡私宅的主力,而且他們的購買力和購買意願會極大的左右市場的走向。

這個群體的貸款負擔是否健康和可持續,不如留給聰明的你來思考。

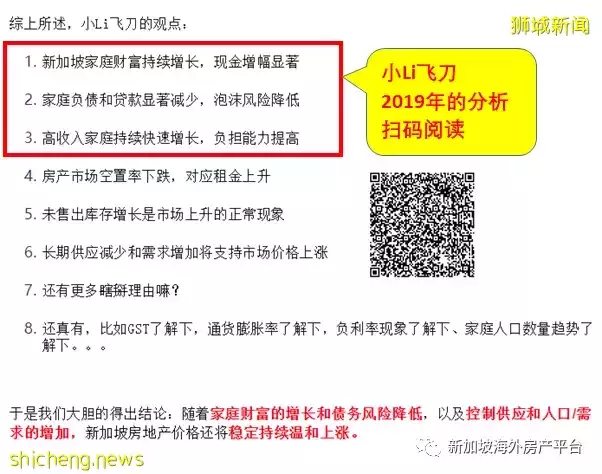

上面這些現象也和我在2019年的分析:《新加坡私宅供過於求?可能恰恰相反!》里的觀點類似:

不過這次DBS的報告結論和媒體的報道都有意「避開」了這些數據,只是特彆強調了光靠投資私宅是不能安心退休的,估計也是怕大家頭腦發熱盲目入場繼續推高價格;

當然我也很認同DBS報告的重要目的之一,也就是告訴大家:

父輩適用的策略,現在可能不管用了

這句話是什麼意思呢?

意思就是:下一代人光靠房產,可能無法做到安心 退休的。

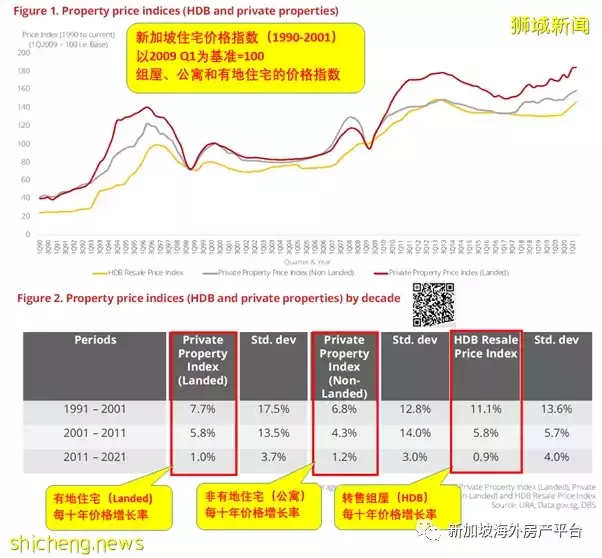

因為很簡單,最近10年的房產回報率已經大大不如以前了,就如本文開頭的圖示:

看了上圖,我們得出了什麼結論?

是不是新加坡房產的價格增長,每隔10年是逐步下降的?

雖然還在漲,但是幅度不大了,特別是最近的10年。

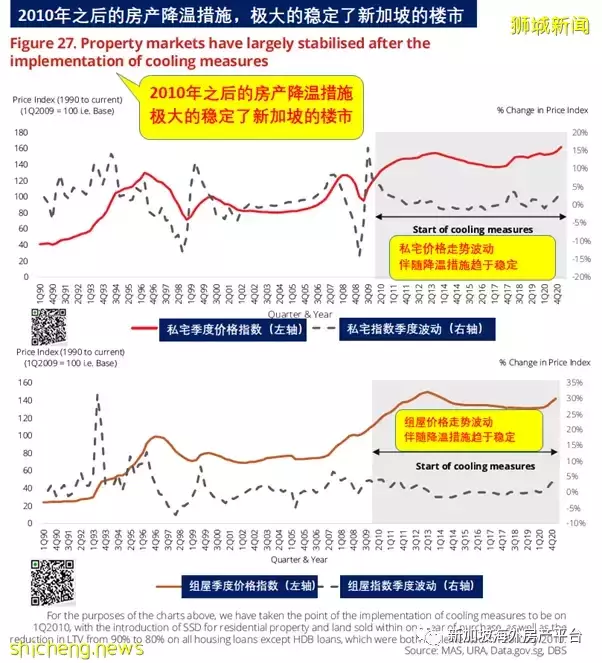

所以新加坡政府多達十幾次的降溫措施功不可沒。

而好的一方面就是:

9.新加坡房產的泡沫和水分逐漸被擠乾了

9(a).新加坡私宅的短期投機交易極少

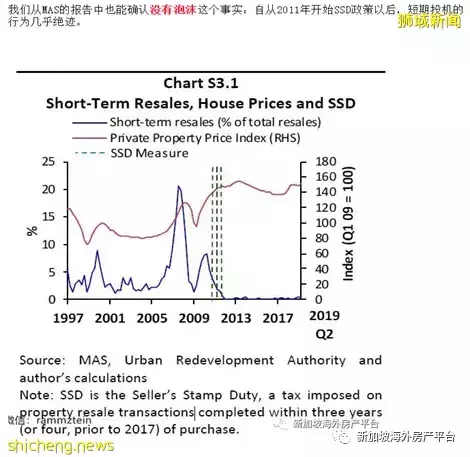

關於新加坡房產的短期投機,2019年的帖子《新加坡私宅供過於求?可能恰恰相反!》里有提到MAS的數據:

從圖中得知,短期交易的歷史高峰是在2007年左右,達到了20%;

自從2011年的SSD(賣家印花稅)政策出台之後,短期交易幾乎絕跡。

MAS的數據只給到了2017年,但是由於SSD的繼續存在,我們有理由認為過去幾年的短期投機者(speculator)還是少之又少。

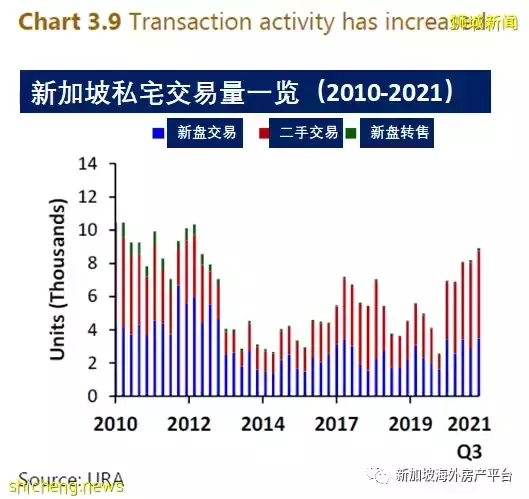

而URA給出的最新新加坡私宅交易數據看,上圖中代表新盤轉售(樓盤未交房時的轉售)的綠色數字,相比10年前未出台降溫措施時,已經少之又少。

9(b).降溫措施後的10年,新加坡房產的短期波動已經趨於平穩

我們可以從DBS報告的數據看到,自從2010年開始一系列樓市降溫措施之後,組屋和私宅價格的波動百分比(右軸)大幅減少了:

而組屋和私宅每個季度價格變化具體的數據表現為:

所以DBS直接給出的標題結論就是: